Как начать торговать на бирже

Хотите стать крупным инвестором уже в ближайшее время? Изучите основные принципы торговли на бирже.

Грубо говоря, биржа – это место, где инвесторы и компании могут покупать и продавать любые ценные бумаги. Банки на бирже выступают посредниками между брокерами (остальными игроками).

При этом неопытные игроки биржи часто просят брокеров предлагать им наиболее подходящие для получения высокого дохода решения. За это биржевые представители получают процент от каждой сделки и фиксированный “оклад”.

Фондовый рынок предназначен для инвестиций на средний и длинный срок. Валютный, денежный, товарный и срочный рынки подразумевают размещение инвестиций на любые сроки, но несут в себе много рисков.

В целом большинство описанных выше инструментов входит в понятие “составляющие фондового рынка”. Поэтому вы, как начинающий инвестор, можете либо вложиться в портфель (от банка “Тинькофф”, к примеру, или от любой другой кредитной организации), либо выйти на фондовый рынок посредством брокера-представителя.

С чего всё началось?

6. Метод ликвидационной стоимости

2) Тестирование концепции

После того, как вы придумаете свое решение и идеальную цель, вам нужно будет проверить, как все будет работать. Метрика, за которой вы захотите следовать, — это MVP (Minimal Viable Product) минимально жизнеспособный продукт или пробная версия.

Если вы хотите, чтобы ваш бизнес не только выжил, но и процветал в сегодняшней деловой среде, вы должны иметь как можно меньше рисков. Это означает, что вы используете минимальный капитал и время для своих услуг, одновременно достигая прибыли, которая будет способствовать вашему росту. Вам придется корректировать это по ходу дела. MVP служит для проверки спроса на ваше решение и того, насколько прибыльна ваша деятельность.

Однако для этого вам нужно будет привлечь первых клиентов. Здесь вы исследуете, как долго они остаются с вами. Если им нравятся ваши услуги, они будут возвращаться снова и снова. Если нет, вам нужно будет измениться и адаптироваться.

Подумайте, что их оттолкнуло, и постарайтесь это исправить. Вам нужно будет использовать это, чтобы грамотно создать свой MVP. К сожалению, здесь нет одного решения — MVP различаются от компании к компании.

Тем не менее, опросив людей, вы можете получить хорошее представление о том, каким может быть ваш MVP. Собеседники могут стать прекрасным генератором идей. Используйте то, что они говорят, чтобы создать продукт или услугу, которые будут выделяться среди ваших конкурентов.

В конце процесса вам понадобится четкое изложение ценностного предложения. Он должен быть примерно таким: «Это наш идеальный покупатель. Это их проблема. Наши бизнес-решения помогают убрать проблему, и этим наш продукт отличается от наших конкурентов». Как только вы это сделаете, вы сможете проверить, насколько ваш продукт будет соответствовать рынку.

Ценные металлы — это инвестиция?

С моей точки зрения, золото, предметы старины и тому подобное не являются инвестиционными инструментами. Депозит и облигации приносят процент за пользование деньгами. Недвижимость можно сдавать в аренду и получать арендную плату. По акциям выплачиваются дивиденды. Мы имеем так называемый дополнительный доход помимо изменения стоимости.

Золото и тому подобное — это исключительно защита от инфляции. И то в лучшем случае. Здесь нет дополнительного дохода. Принцип роста этих активов заключается в том, что в экономике денег становится больше, чем золота. В кризис оно дорожает быстрее, а когда кризиса нет, может долго не расти и даже падать в цене.

Есть «физическое» и «нефизическое» золото. Во втором случае мы покупаем финансовый актив, привязанный к золоту, или открываем «металлический» счёт в банке. Если банк обанкротится, то золота у нас не будет.

Если же вы всё-таки хотите вкладываться в ценные металлы, то инвестировать надо в «физическое» золото. При этом украшения и тому подобное стоит оценить в стоимость лома, так как они не стоят столько, за сколько их покупали. Отталкиваться нужно от цены лома — это их реальная цена.

Золото — хороший защитный инструмент, когда рушится финансовая система. Оно может пережить обесценивание валюты, как в период развала СССР. Тут речь идёт не про заработок, а про сохранение своей платёжеспособности в случае серьёзной экономической проблемы.

Установите инвестиционный бюджет

Прежде чем вы решите, во что вкладывать деньги, вам нужно решить, сколько вы можете себе позволить инвестировать. Высвободить для этого часть своих доходов получаемых в виде заработной платы будет хороший первым шагом в заданном направлении.

Но помимо этого, постарайтесь создать подушку безопасности в виде чрезвычайного фонда, который можно хранить на банковском счете. Это поможет вам избежать неоправданных потерь денег, потому что вам не придется продавать акции в том случае, если вы столкнетесь с неожиданными расходами. Как только ваша подушка безопасности достигнет достаточного размера (сбережений должно хватать минимум на три, а лучше — на шесть месяцев относительно безбедного существования), попробуйте инвестировать около 15% своих доходов.

Здесь работает правило — чем позже вы начинаете, тем большую сумму вам придется ежемесячно выделять для инвестиций. Ведь одно дело, когда до пенсии еще целых 40 лет и можно успеть сколотить состояние инвестируя понемногу но регулярно и совсем другое — когда до наступления пенсионного возраста остается 10 лет или меньше. В этом случае для достижения аналогичных результатов потребуется куда большая сумма ежемесячных инвестиций.

3) Поиск соответствия продукта рынку

После того, как вы завершили два предыдущих этапа запуска и вошли в третий, вы, наконец, должны увидеть, как ваш бизнес оживает. К настоящему времени вы создали хороший фундамент. Все, что необходимо сейчас, — это его наращивать и расширять, привлекая все больше и больше людей.

Это называется поиском соответствия вашего продукта рынку. На этом этапе есть две вещи, которые вы захотите рассмотреть более внимательно. Это показатель удержания и рентабельность инвестиций (ROI).

Удержание покажет вам, сколько людей поддерживают вас и что вы можете предложить. Если по крайней мере 40% людей после использования ваших услуг говорят, что они не могут жить без вашего бизнеса, то вам будет хорошо. Это означает, что вы создали прочную базу, и оттуда вы можете продвигать свой бизнес, чтобы расширить свою клиентскую базу.

Более того, если вы стремитесь создать то, о чем люди будут говорить, ваша база будет естественным образом расширяться за счет личных рекомендаций. Это отличное доказательство успешного соответствия продукта рынку.

Рентабельность инвестиций, или возврат инвестиций, является еще более точным показателем соответствия продукта рынку. Вместе с тем, это один из наиболее часто используемых коэффициентов рентабельности. Хотя вы можете определить рентабельность инвестиций несколькими способами, обычно вы делите чистую прибыль на общую сумму активов.

Вы должны получить число от 1 до 100 (или от 0 до 1), что дает вам ROI в процентах. Если вы добиваетесь хорошего соответствия продукта рынку, это число будет положительным. Если нет, вам нужно будет усерднее работать над своим бизнесом и выяснить, что вы делаете не так.

Однако не путайте это с прибылью, которую вы получаете. ROI говорит вам, сколько денег вы вкладываете в свой бизнес, а прибыль, которую вы получаете от этих денег, зависит от чистой прибыли. Таким образом, вы можете использовать ROI для нескольких целей — и мы рекомендуем вам изучить это дальше.

Во время этих шагов вы захотите получить обратную связь от своих клиентов. Сделайте много опросов, потому что вам понадобится много данных. Постарайтесь выяснить, как ваши клиенты относятся к вашему продукту, и, исходя из этого, оцените, насколько хорошо он будет соответствовать рынку, на котором вы работаете. Более того, посмотрите на стоимость привлечения клиентов, жизненную ценность клиента и коэффициент оттока клиентов.

На этом этапе вы также должны работать над оптимизацией воронки. Попробуйте все проверить и посмотреть, что принесет наибольшее количество клиентов. Посмотрите на самих клиентов — есть ли какие-то группы, особенно заинтересованные в вашем бизнесе? Какие качества есть у людей, которые остаются с вами, а у других нет?

Когда вы только начинаете бизнес, вам следует сосредоточиться только на одной нише. Это даст вам опыт и основу, прежде чем вы сможете начать дальнейшее расширение.

Не беспокойтесь из-за спадов рынка

Все в этом мире развивается циклически и фондовый рынок — не исключение. Здесь как нигде ярко проявляются фазы роста и фазы падения. Когда рынок растёт вы наслаждаетесь увеличением стоимости вашего инвестиционного портфеля, но в моменты падения, когда стоимость портфеля снижается у вас может возникнуть искушение продать всё и забыть об инвестициях в акции как о страшном сне.

Однако такое решение будет в корне ошибочным

Как я уже говорил, спады — обязательная составляющая развития фондового рынка, они неизбежны и, что особенно важно, они всегда сменяются последующими подъемами. Для того чтобы убедиться в этом достаточно взглянуть на исторические данные:

График индекса SP 500

График индекса SP 500

Для того, чтобы крах фондового рынка не становился поводом для распродажи вашего инвестиционного портфеля необходимо, в первую очередь, настроиться на долгосрочную перспективу и проявить терпение. Кроме этого у вас должен быть надежный резервный фонд (о котором мы говорили в пункте 1).

Наконец, помните о том, что кризис — время возможностей и во время спада рынка вам предоставляется великолепная возможность дешево докупить некоторые интересующие вас бумаги.

4. Метод сравнимых операций

Кто такой инвестор

Американцы всегда улыбаются, в России по улицам ходят медведи, а инвестором может стать только бизнесмен с миллионным капиталом. Все это — чистейшей воды стереотипы, которые современный человек давно не должен брать в расчет.

Человек, купивший акции компании на 1000 рублей, уже инвестор! Он вложил свои деньги в инвестиционный актив, и его цель — увеличить начальный капитал. То есть вместо 1000 получить 1100.

Любое финансовое вложение — это инвестиции. Другой вопрос, насколько тот или иной инструмент доходный. Банковский депозит не может принести инвестору сверхприбыль, которую способны обеспечить, например, успешные инвестиционные фонды или инновационные интернет-проекты.

Одно точно: инвестировать нужно в разные инструменты, а в какие именно — каждый инвестор решает для себя сам. Эта свобода одновременно и сладкая, и горькая. Сейчас на рынке столько предложений, что даже опытный инвестор не сразу сориентируется. Именно поэтому искусству инвестирования, как и любому другому, нужно учиться.

Вложения в недвижимость

Покупка недвижимости — это всегда правильный вариант инвестиций. Если вдумчиво

подобрать объект, то он будет расти в цене и оставаться ликвидным продолжительное

время. Как правильно

инвестировать деньги в недвижимость? Есть два проверенных подхода:

- Покупка объекта на этапе старта

стройки. Жилье на этапе котлована продается на 20—30 % дешевле, чем после сдачи

в эксплуатацию. Соответственно, после завершения строительства недвижимость

можно продать со значительной выгодой. Такой инвестиционный подход требует внимательного

отношения к выбору застройщика. Также желательно минимизировать риски. К

примеру, в Москве 1,5—2,5

% от стоимости объекта можно застраховать от задержки сдачи объекта или

банкротства строительной компании. - Покупка жилой или коммерческой

недвижимости для ее последующей сдачи в аренду. Это хороший вариант для инвесторов, которые

нацелены на получение относительно небольшой, но стабильной прибыли. Если

купить квартиру в городе-миллионнике РФ, то стоимость объекта достаточно быстро вырастет, что

увеличит прибыльность вложений.

Вывод: выгодно инвестировать деньги в недвижимость можно, но для этого потребуется значительный стартовый капитал. Доходность будет существенно выше, чем по банковским депозитам, но и не слишком высокая. Несмотря на высокую ликвидность недвижимости, на полный выход из этого направления потребуется значительное время.

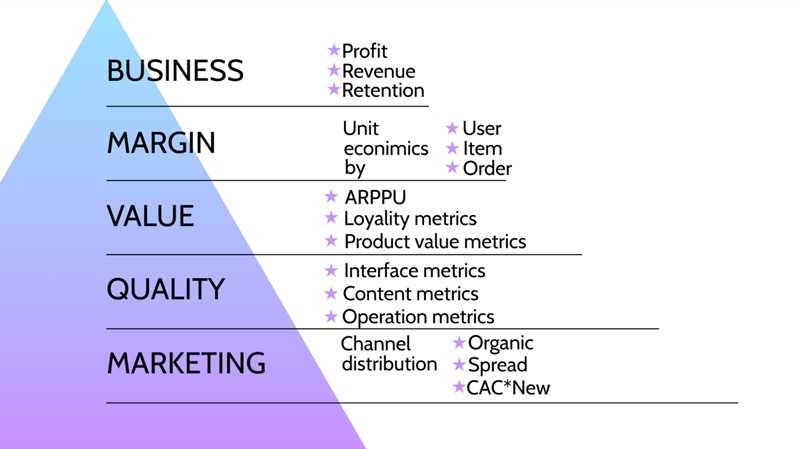

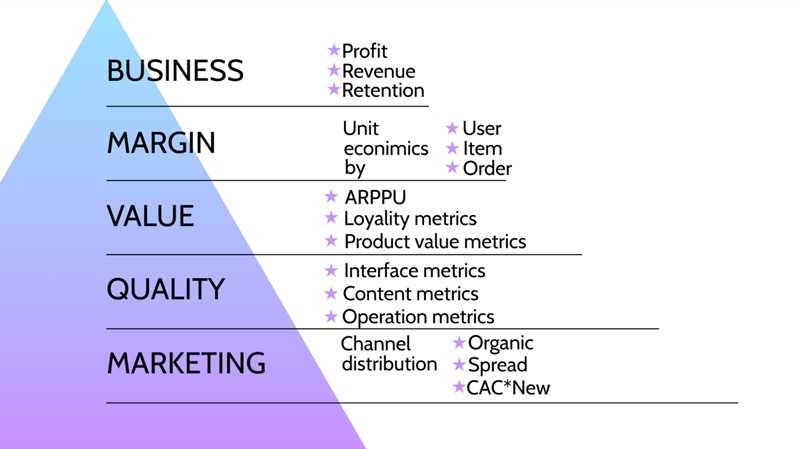

Пирамида метрик

Иерархия метрик не всегда даёт однозначное понимание, какие из них являются более значимыми, какие — составными, а какие — промежуточными. Особенно сложно сориентироваться в самом начале. Чтобы избежать возможных ошибок, обратимся к пирамиде метрик.

Для вас подарок! В свободном доступе до

14.01

Скачайте ТОП-10

нейросетей, которые помогут облегчить вашу работу

Чтобы получить подарок, заполните информацию в открывшемся окне

Перейти

Скачать

файл

Пирамида имеет пять уровней, расположенных по порядку от макроструктуры к микропроцессам.

- В основе находятся бизнес-метрики, которые показывают, зарабатываем ли мы и эффективна ли наша бизнес-модель (считаем общий профит).

- Дальше идут метрики маржинальности, баланс которых напрямую влияет на профит. Следим за прибылью с каждого пользователя и каждой сделки, работаем над формулой LTV > CAC.

- Ценность продукта. На этом этапе мы должны быть уверены, что продукт решает основную задачу пользователя, с которой он приходит к нам. Если она решается хорошо, это залог готовности платить больше и дольше, что напрямую влияет на второй этап. Здесь подойдут любые метрики лояльности.

- Метрики качества. Готовы ли мы гарантировать удобство и отказоустойчивость нашего сервиса? Чтобы измерить это, отслеживаем операционные процессы: оптимальность, безотказность, отсутствие багов и критических сценариев.

- Маркетинговые метрики. Как работают отдельные каналы и сегменты, успешны ли наши рекламные коммуникации — всё это учитывается с помощью CTR, CPA и т. д.

Кстати, достаточно сложная иерархия, представленная в виде древовидной структуры, является по сути пирамидой метрик.

NSM (метрика «полярной звезды»)

Показатель основной ценности продукта для пользователей, по которому также можно понять, зарабатывает ли компания. С его помощью нельзя измерить, была ли эффективна новая фича и хорошо ли работает определённый этап в пути клиента. Он выступает в качестве основного индикатора продукта в долгосрочном периоде.

Узнай, какие ИТ — профессии входят в ТОП-30 с доходом от 210 000 ₽/мес

Павел Симонов

Исполнительный директор Geekbrains

Команда GeekBrains совместно с международными специалистами по развитию карьеры

подготовили материалы, которые помогут вам начать путь к профессии мечты.

Подборка содержит только самые востребованные и высокооплачиваемые специальности и направления в

IT-сфере. 86% наших учеников с помощью данных материалов определились с карьерной целью на ближайшее

будущее!

Скачивайте и используйте уже сегодня:

Павел Симонов

Исполнительный директор Geekbrains

Топ-30 самых востребованных и высокооплачиваемых профессий 2023

Поможет разобраться в актуальной ситуации на рынке труда

Подборка 50+ бесплатных нейросетей для упрощения работы и увеличения заработка

Только проверенные нейросети с доступом из России и свободным использованием

ТОП-100 площадок для поиска работы от GeekBrains

Список проверенных ресурсов реальных вакансий с доходом от 210 000 ₽

Получить подборку бесплатно

pdf 3,7mb

doc 1,7mb

Уже скачали 25514

Например, для онлайн-магазина такой метрикой часто является LTV. А для онлайн-сервиса, который монетизируется за счёт рекламы, — MAU и количество активных пользователей в день. У Facebook это средняя длина сессии, а у Medium — доля дочитанных статей.

Не всегда метрика «полярной звезды» очевидна. Чтобы выбрать её правильно, нужно понимать, чем вы ценны для клиентов и на чём зарабатываете

Если ваш сервис отвечает за электронный документооборот, то для вас будет важно, каким количеством документов компания обменивается с вашей помощью

Как выбирать бумаги, на которых получится заработать

Многие новички следуют рекомендациям брокеров, инвестиционных компаний или опытных инвесторов. Например, брокер может опубликовать в приложении совет покупать акции «Сбера» и дать прогноз, что они вырастут на 20% в течение полугода.

Но, чтобы стабильно получать прибыль на фондовом рынке, нужны знания и навыки. Квалифицированные инвесторы в постах и статьях часто говорят о нескольких областях знаний или показывают, что ориентируются в них. Вот несколько примеров подобных постов: один, два, три. Назовём эти области знаний:

Принципы работы рынка. Инвестор должен понимать, как формируются цены на базовые активы. Например, они зависят не только от финансового благополучия компании, но и от настроения инвесторов, экономики страны, новостей и многих других факторов. Если знать, на что они влияют, можно предположить, как будет меняться цена.

Фундаментальный анализ. Это способ оценки ценных бумаг и компаний, выпускающих их. Например, инвесторы оценивают финансовые показатели компании, стоимость акций, макроэкономические условия и многие другие факторы. Так они понимают, надёжна компания или близка к банкротству.

Технический анализ. Это способ оценки ситуации и ценных бумаг с помощью статистических закономерностей движения цен. Если инвестор использует технический анализ, он может предположить, как изменится цена, по графику изменения цен в прошлом.

Инвестиционные стратегии. Инвестиционная стратегия — это план, согласно которому инвестор совершает сделки

Инвестору важно уметь формировать план, отталкиваясь от целей, стартового капитала и других параметров. Иначе он будет совершать сделки хаотично и, возможно, заработает меньше, чем мог бы, или не достигнет цели вовремя.

Контроль рисков

Инвестору важно знать, как устроен риск-менеджмент, — иначе он может потерять большую часть капитала. Базовые принципы риск-менеджмента — покупать актив на небольшую долю капитала и иметь в портфеле так называемые защитные активы. Это ценные бумаги с минимальным уровнем риска — например, государственные облигации.

Кроме того, инвестору полезно знать, как анализировать новости, что такое маржинальная торговля, как читать графики котировок, и много что ещё.

Получить необходимые знания можно самостоятельно. Например, смотреть вебинары, читать книги о фондовом рынке и статьи об отдельных инструментах и понятиях. Но это тяжело: в таком обучении нет системности и практики. Есть риск ошибиться при первой сделке.

Также знания и навыки можно получить на курсах. На них практикуют системный подход — последовательно рассказывают обо всём, что нужно знать для инвестирования. А на некоторых программах обучения ещё и закрепляют знания на практике — дают задачи и проверяют их выполнение.

Учат ли инвестированию в Skillbox? Да, в Skillbox есть курс «Личные инвестиции». Он записан совместно с Мосбиржей — это российский организатор торгов ценными бумагами и другими инструментами финансового рынка.

На курсе учат всему, что нужно для инвестирования. Например:

- ставить финансовые цели и разрабатывать стратегии для их достижения;

- оценивать потенциальные риски и возможную доходность;

- подбирать правильные финансовые инструменты под цели;

- анализировать ценные бумаги с помощью фундаментального и технического анализа;

- правильно платить налоги и пользоваться налоговыми льготами.

На курсе есть постоянная поддержка кураторов. Они отвечают на дополнительные вопросы, предоставляют чек-листы и шаблоны, проверяют практические задания. Кроме того, все участники курса попадают в закрытый телеграм-чат. Там можно просить совета или мнения относительно какой-то ценной бумаги, делиться достижениями.

О чем нужно знать перед вложением финансов

Прежде чем выбрать, куда инвестировать деньги, чтобы они работали, нужно понять правильный подход к этому процессу. Разработать верную финансовую стратегию помогут следующие три правила, обязательных для выполнения.

1. Можно

инвестировать

только свои свободные средства.

Вкладывать можно те деньги, без которых вы сможете прожить в привычном режиме.

Рекомендуется иметь неприкосновенный запас на 6 месяцев. Такая финансовая

подушка поможет нормально перенести сложные времена, если что-то пойдет не по

плану.

Нельзя брать деньги в кредит или в долг у близких для того,

чтобы быстро обернуть их и получить прибыль. При таком подходе к денежным инвестициям

формируется избыточное эмоциональное давление, которое заставляет инвестора

ошибаться.

2. Заранее оценивайте риски и возможную доходность. Чтобы определиться, во что лучше инвестировать деньги, нужно понять, сколько вы сможете зарабатывать за год или месяц. Законы финансового рынка неизменны — чем более выгодный вклад, тем больше риски частичной или полной потери капитала. Но в сфере инвестиции денег разумный риск всегда уместен.

Чтобы оценить потенциал вложения, нужно сопоставить следующие

моменты:

- минимальная

сумма

инвестирования; - возможная

доходность; - уровень

риска; - время

окупаемости.

3. Необходима

диверсификация инвестиций. Нужно обязательно распределять инвестиционный капитал. Каждому инвестору

нужно найти несколько способов,

куда лучше инвестировать деньги.

Оптимальной считается следующая схема диверсификации

вложений:

- 50

% в консервативное направление (драгметаллы, недвижимость, государственные

ценные бумаги и пр.); - 30

% в умеренное направление (инвестирование

средств в работающий бизнес, акции частных компаний или ПИФы); - 20

% в агрессивное направление (стартапы, криптовалюты, рынок валюты).

Когда начинающие инвесторы задумываются о том, куда выгодно инвестировать деньги, они часто склоняются к инструментам с высокой доходностью. Такая логика понятна, но она неверна. Искусство инвестирования — это умение управлять рисками. Ваша цель должна заключаться в получении стабильного дохода, а не в том, чтобы попытаться как можно быстрее заработать максимальную сумму. Теперь рассмотрим основные варианты, куда можно инвестировать деньги.

Рост, активность, монетизация — ключевые метрики для бизнеса

Presenting metrics generally

14. Cumulative charts (vs. growth metrics)

Cumulative charts by definition always go up and to the right for any business that is showing any kind of activity. But they are not a valid measure of growth—they can go up-and-to-the-right even when a business is shrinking. Thus, the metric is not a useful indicator of a company’s health.

Investors like to look at monthly GMV, monthly revenue, or new users/customers per month to assess the growth in early stage businesses. Quarterly charts can be used for later-stage businesses or businesses with a lot of month-to-month volatility in metrics.

15. Chart tricks

There a number of such tricks, but a few common ones include not labeling the Y-axis; shrinking scale to exaggerate growth; and only presenting percentage gains without presenting the absolute numbers. (This last one is misleading since percentages can sound impressive off a small base, but are not an indicator of the future trajectory.)

16. Order of operations

It’s fine to present metrics in any order as you tell your story.

When initially evaluating businesses, investors often look at GMV, revenue, and bookings first because they’re an indicator of the size of the business. Once investors have a sense of the the size of the business, they’ll want to understand growth to see how well the company is performing. These basic metrics, if interesting, then compel us to look even further.

As one of our partners who recently had a baby observes here: It’s almost like doing a health check for your baby at the pediatrician’s office. Check weight and height, and then compare to previous estimates to make sure things look healthy before you go any deeper!

Во что можно вкладывать деньги

- Депозиты. Самый надежный вариант, но и наименее прибыльный. Отлично подходит для старта – вы не получите большого дохода, но защитите деньги от инфляции.

- Драгоценные металлы. Несмотря на временные падения, этот актив надежен и показывает неплохую прибыльность. Средняя доходность золота (с учетом инфляции) в период с 2003 по 2013 год составляла 7, 66%, серебра – 13,4%, платины – 12,7%.

- Недвижимость. Обладает высокой доходностью (до 65% за 3-5 лет) и дает возможность получать пассивный доход. Из недостатков – высокий порог входа и все же большая неликвидность, чем у тех же драгметаллов. Кроме того, цена на недвижимость сильно зависит от общей экономической ситуации в стране.

- Инвестиционные фонды. Существует много разновидностей этих организаций, но их суть одна – вы отдаете свои деньги под управление профессиональным финансистам, за что они взимают часть прибыли. Если вы вложите средства в надежную компанию, то можете рассчитывать на годовую доходность в 12-40% с сопоставимым уровнем риска.

- Бизнес и стартапы. Чем моложе стартап, тем больше прибыли вы можете получить. Если молодое предприятие не прогорит, что происходит в 80% случаев. Это точно вариант не для новичка. Но зато процент прибыли здесь не имеет потолка.

- Ценные бумаги. Этот вариант очень похож на предыдущий. Акции некоторых компаний могут расти на десятки и сотни процентов, но точно так же способны падать. Впрочем, можно воспользоваться низкодоходными, но более надежными государственными облигациями.

- Криптовалюты. Это совершенно новый финансовый инструмент, а потому очень непонятный и ненадежный, но все же сулящий фантастические прибыли. В некоторых случаях рост цены составлял более 1000% в месяц (как это произошло с биткоином в 2013 году). Правда, его падение было таким же громким и быстрым.

Естественно, вышеизложенное далеко не исчерпывает тех знаний, которыми нужно обладать начинающему инвестору. Поэтому есть смысл углубить свои познания при помощи специализированной литературы.

Три признака ключевых показателей роста

Ваша ключевая метрика роста должна соответствовать следующим критериям:

1. Она привязывается к поведению. Иными словами, она характеризует конкретное поведение. Это не абстрактные числа, как пожизненная ценность клиента (LTV) или коэффициент оттока (Churn Rate).

2. Она измеряема. Вы наверняка знаете, выполнил кто-то действие или нет, так как оно измеряемо. Например, вы видите в системе аналитики Kissmetrics , что пользователь просмотрел видео. У вас есть возможность измерить это. В то же время вы не можете узнать, сколько строк или абзацев страницы «Возможности» прочитал конкретный пользователь. Это нельзя измерить.

3. Она имеет причинно-следственную связь с ростом. Регрессионный анализ и ряд экспериментов показывают, что ваша ключевая метрика роста имеет причинно-следственную связь с ростом.

Что сделать, чтобы начать инвестировать?

Общепринятых стратегий инвестирования, к сожалению, нет. Часто многое зависит от человека и его жизненной ситуации.

Если мы понимаем, что у нас есть некая сумма и она может понадобиться в любой момент или в течение трёх ближайших лет, имеет смысл только вложиться в облигации или открыть депозит.

Если же есть свободные деньги и мы хотим, чтобы они работали, хотим получать больший доход, можно вложить их в акции на неопределённый срок, желательно больше трёх лет.

Грубо говоря, существует принцип: чем мы старше, тем больше у нас в портфеле должно быть облигаций по сравнению с акциями.

Также стоит открыть индивидуальный инвестиционный счёт (ИИС). Как и брокерский счёт, он позволяет покупать и продавать акции, облигации и валюту. Но его плюс в том, что можно вернуть 13% от вложенных средств за счёт ранее уплаченных налогов. Схема сложная, но её стоит изучить. Это лучший инвестиционный инструмент для новичка, потому что это гарантированный доход, по сути — налоговый вычет. Правда, деньги нельзя выводить из купленных активов три года, но общий доход будет значительно выше дохода от средств, хранящихся на депозите.

Минимального ограничения, чтобы открыть ИИС и начать инвестировать, нет. Можно начать с одной тысячи рублей — столько стоят большинство облигаций. Но есть максимальное ограничение: счёт можно пополнить только на 1 млн рублей в год.

С учётом всех нюансов инвестировать больше 400 тыс. в год не нужно, так как это максимальная сумма, от которой считается налоговый вычет. Можно вложить и большую сумму (до 1 млн), но вернут лишь 52 тыс. рублей за календарный год.

Открыть можно только один ИИС.

В дополнение можно рассмотреть иностранные акции и облигации. Не валюту — валюта не является инвестиционным инструментом.

Есть долларовые облигации, акции, недвижимость и депозиты. Эти активы можно приобрести на торгах Санкт-Петербургской биржи. Там введены в обращение уже больше 1 500 ценных бумаг иностранных эмитентов. Либо можно открыть счёт у иностранного брокера. Это вполне доступно. Открываем счёт, переводим деньги и покупаем иностранные активы. Всё делается удалённо.

Ближе к пенсионному возрасту свои активы обязательно надо диверсифицировать.

Если мы хотим ещё больший доход, надо либо вкладывать больше денег, либо больше времени, применяя механизм сложного процента: получив проценты, не тратить их, а снова инвестировать.