Ошибки и рекомендации

Теперь давайте перейдем к самым частым ошибкам, допускаемым при составлении ЛФП. Даже самая незначительная из них, может сказаться на успехе вашего предприятия. Согласитесь, лучше заранее знать, с каким барьерами уже сталкивались люди, чтобы с легкостью их перепрыгивать.

Нереальные сроки и сумма целей

Как уже говорилось, цели должны быть реальными. Глупо мечтать о доме за 5 миллионов долларов на побережье Франции, имея зарплату в 30 000 рублей. Сосредоточьтесь на более насущных вещах. Никто не запрещает устанавливать слегка завышенные цели. Они могут подстегнуть вас на поиск дополнительных источников дохода и повышения качества своей жизни.

Слишком большая сумма

Речь идет о той, что откладывается вами каждый месяц. Конечно можно по максимуму урезать себя в тратах и питаться одной гречкой, чтобы быстрее накопить желаемую сумму. Но скорее всего это приведет вас к срыву. Помните, что жить нужно здесь и сейчас, а не возможным будущим.

Отсутствие дисциплины

Написание финансового плана – это самая легкая часть. Сложнее соблюдать дисциплину и не потратить накопленные сбережения. Особенно если речь идет о долгосрочной цели. Это и будет самым главным вашим испытанием.

Слишком большой срок

Долгосрочные финансовые цели считаются самыми трудноисполнимыми. Эксперты советуют разбить этот путь на несколько этапов. Подводя итоги каждого и видя, что сумма на вашем счете растет, вы сможете поддерживать мотивацию на должном уровне. Если ваша цель машина, представляйте, что вы уже купили ее переднюю часть. Можете визуализировать, как будете рассекать на ней по дорогам вашего города.

Инфляция

Практически все забывают, что денежные средства имеют особенность обесцениваться со временем. Миллион рублей сегодня не кажется такой крупной суммой, как 10 лет назад. Учитывайте, что цены со временем растут.

Сложные проценты

Ваша прибыль будет зависеть от текущего размера инфляции в стране. Чем этот показатель выше, тем больше капитал. Например:

- Вы вложили наличные средства под 20% годовых.

- Инфляция в стране была на уровне 10% за год.

- Итоговый доход от депозита будет составлять 10%.

Рассчитать точную годовую доходность проблематично. Но средний показатель прибыльности каждого продукта примерно такой:

- Депозиты – до 3%.

- Акции – до 8%.

- Облигации – до 5%.

Заплати себе

Откладывайте намеченную вами по плану ежемесячную сумму сразу же после получения заработной платы. Такой подход избавит вас от забот, по поводу где взять деньги. Еще один плюс – вы не сможете потратить лишнюю сумму на мимолетные желания и развлечения, так как эти деньги уже будут работать.

Точное следование плану

Важно понимать, что наша жизнь не может проходить по заранее установленному плану. Исходя из текущей ситуации, вы можете вносить корректировки в ЛФП

Например, вам увеличили зарплату или вы нашли еще один источник дохода – отразите это в плане, увеличив размер ежемесячной дотации. При возникновении обратной ситуации – уменьшите этот взнос.

Оптимизация расходов и доходов

Чтобы быстрее исполнить свое желание, нужно тратить меньше, а откладывать больше. В этом вам поможет оптимизация расходов. Сделайте тщательный анализ ежемесячных затрат. Скорее всего, где -то вы можете ужаться, например, перейдя с ужинов в ресторанах на домашнюю еду. Никто не заставляет вас полностью исключить развлечения, просто немного ограничить.

Проведя оптимизацию, вы заметите, что размер ежемесячной дотации увеличился, а срок, выделенный вами на исполнение мечты, уменьшился. Практически каждая семья может ужать свои траты на 15-20%, не испытывая при этом никакого неудобства.

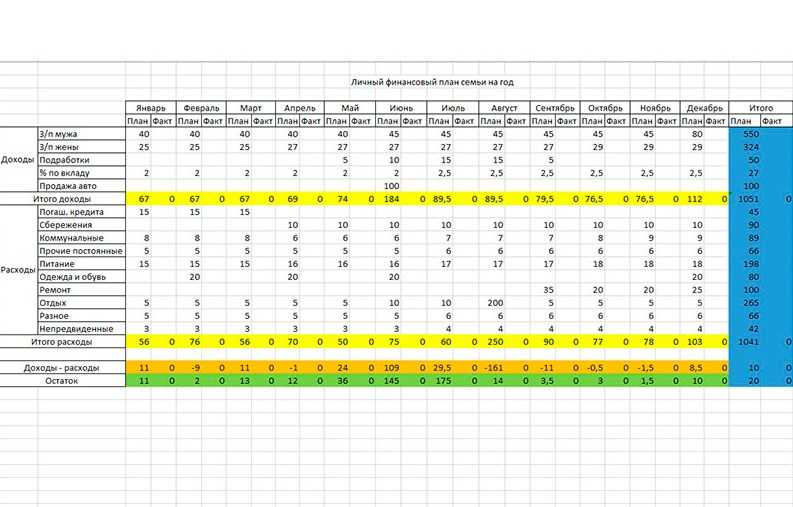

Планируем бюджет на год

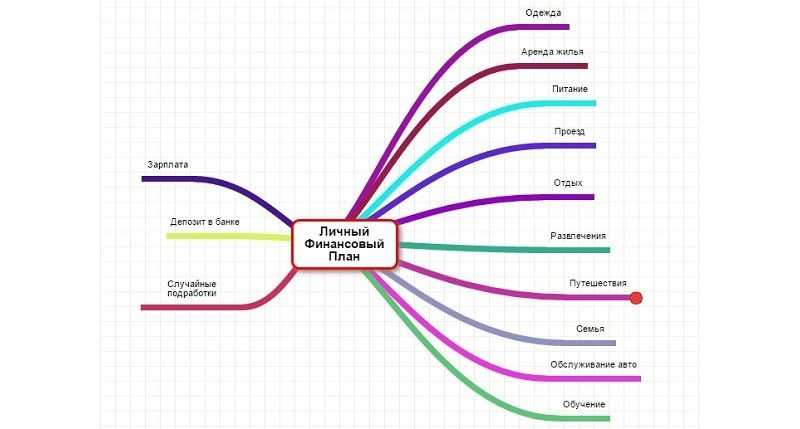

- Запланируйте свои доходы помесячно:

- От трудовой деятельности.

- Пассивный доход от активов (при их наличии).

- Доход от государства (налоговые вычеты, пособия, материнский капитал и т. п.).

- Дополнительный доход от хобби, подарков, кешбэка и т. п.

- Запланируйте выплаты по обязательствам — кредитам, налогам и т. п.

- Запланируйте расходы на финансовые цели. Их можно определять двумя способами:

- В процентах от дохода — например, 10%. Помним о правиле «заплати сначала себе».

- В определенной сумме, которую вы будете ежемесячно направлять на сбережения и инвестиции.

- Запланируйте крупные ежегодные расходы. При этом можно воспользоваться одним из двух способов:

- Всю сумму целиком в определенный месяц.

- По частям в течение нескольких месяцев, защищая бюджет от сильных просадок в периоды оплаты ежегодных расходов.

- Запланируйте обязательные ежемесячные расходы:

- Питание.

- Коммунальные и арендные платежи.

- Транспортные расходы.

- Оплата услуг мобильной связи.

- Расходы на содержание активов и т. д.

- Запланируйте необязательные расходы — на развлечения, подарки и т. п.

- Проанализируйте структуру плановых расходов: определите три—пять самых затратных категорий в повседневных расходах. Это первые кандидаты для оптимизации.

- Оцените разницу между доходами и расходами. Какой получился бюджет? Дефицитный, профицитный, сбалансированный?

- Если разница между доходами и расходами отрицательная, нужно сокращать расходы и/или повышать доходы.

Важно! План бюджета на год — это динамичный документ. Жизнь вносит в наши планы свои коррективы, поэтому план бюджета на год можно и нужно изменять с учетом текущей ситуации

По материалам книги «Трачу и приобретаю»Обложка:

Жизнь — тот же самый бизнес. Поэтому я составил финмодель

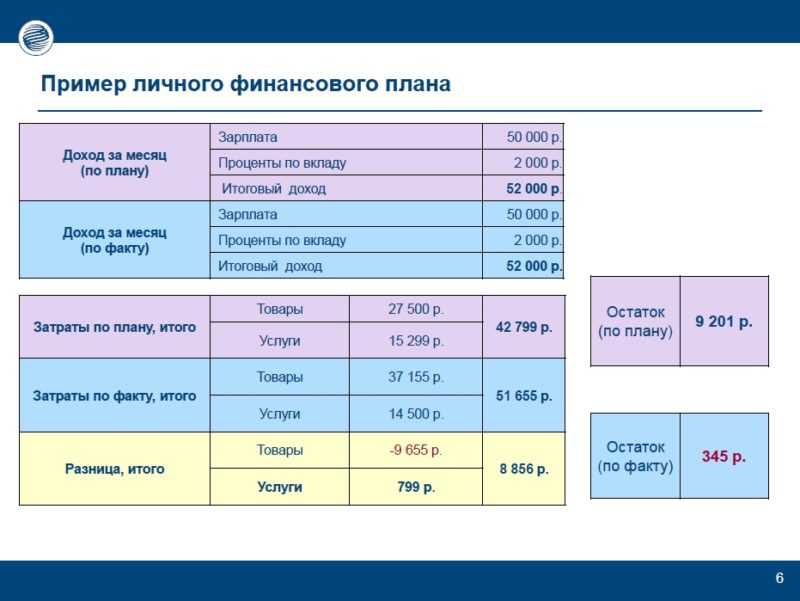

Как чаще всего оценивают богатство человека? В первую очередь, по заработку. Если у тебя большая зарплата, то ты богатый. Теория вроде бы логичная, но косолапая — ведь она не учитывает расходы. Коля зарабатывает 100 тысяч, Вася — 200. Но тратит Коля 70 тысяч, а Вася — 220. И кто из них богатый?

Что делать, если мой бизнес — дешевый кипиш?

Богатый — тот, у кого больше остается. И в этом, кстати, разница между мышлением бедного и богатого: бедный думает о зарплате, богатый — о росте собственного капитала.

Я раньше концентрировался на доходе. У меня было жгучее стремление больше зарабатывать, чтобы потом больше тратить. И действительно, наращивать доходы я научился. Только за расходами не углядел.

И вот я проанализировал свою жизнь и понял: с 20 до 30 лет я хорошо зарабатывал, но никаких активов толком не наработал, кроме квартиры.

Решил, что с 30 до 40 лет нужно поменять ситуацию: наработать больше активов, сформировать подушку безопасности и пассивный доход.

Тогда я как раз начал заниматься финансами бизнеса. Пока изучал их, понял: моя жизнь — это тот же самый бизнес. Тут тоже есть выручка, расходы, чистая прибыль. И главный результат тот же самый — собственный капитал или растет, или падает. Чтобы выбраться из сложной ситуации в бизнесе, составляют финансовую модель и уже исходя из нее планируют, что делать. Вот и я составил финансовую модель для самого себя. Так получился личный финансовый план.

Саша вообще многие проблемы решает финмоделью

Ошибки при составлении ЛФП

Самая большая ошибка большинства людей – отказ в ведении личного финансового плана.

- Можно выделить несколько популярных «отговорок», которыми мотивируют себя эти люди:

- Мне не нужен ЛФП, у меня все в голове. Это в корне неверное утверждение. Можно быть сколько угодно «башковитым» человеком, удержать, рассчитать и спланировать на довольно большое время ничего невозможно, особенно если дело касается цифр. Тем более «в голове» не поддается никакой аналитике. Попробуйте вспомнить, сколько денег вы потратили в прошлом месяце на покупку продуктов? А в позапрошлом?

- У меня слишком мало денег для ведения ЛФП, я еле выживаю. Тем более, вам нужен антикризиссный, адекватный и реальный ЛФП. Он является прекрасным инструментом аналитики – можно легко найти источники необоснованных трат и увеличить сумму «свободных средств» без увеличения дохода, а просто грамотно расставив приоритеты.

- Зачем мне ЛФП? У меня все хорошо. Поздравляю! Значит, вы можете прямо сейчас позволить себе все, что угодно в плане материальных приобретений. Вот только как долго продержится ваше благосостояние? Что вы делаете для сохранения своего материального состояния? Ни я, ни один здравомыслящий человек не поверит в то, что человек без ЛФП обладает большим инвестиционным портфелем и потоком пассивного дохода.

- Это не работает. Работает. А если не работает, значит, план был составлен или понят неправильно.

- Это сложно и на это уходит слишком много времени. Самые мои нелюбимые отговорки. С такими людьми очень тяжело просто общаться. Если вам жалко пары часов в день на два-три дня для существенного улучшения своей жизни, о чем тогда вообще говорить? А сложность любого дела – субъективное понятие. Если вам сложно осмыслить свои цели и проанализировать свое теперешнее финансовое состояние, то вы точно где-то свернули не туда.

- Теперь об ошибках, которые можно допустить при составлении ЛФП:

- Нереальные сроки и нереальные цели. Об этом я уже говорила, к определению целей нужно подходить с трезвой головой. То же касается и сроков. Время – не только главный враг молодости, но и самый лучший друг мудрости. Но и завышать сроки выполнения целей тоже нельзя – появляется расслабление на подсознательном уровне, уходит мотивация.

Помним о принципе разумной деятельности!

- Составление ЛФП на короткие сроки. Личный финансовый план нужен как раз-таки для того, чтобы видеть картину будущего в целом. А не посмотрев сверху, всю картину увидеть сложно. Не бойтесь составлять планы не только на год, но и на 5 лет, и на 10, и больше. В любой момент в планы можно внести корректировки в связи с новыми обстоятельствами, но видеть картину будущего просто необходимо. Это необыкновенно мотивирует. К тому же, никто не отменял работы подсознания – чем больше мы даем времени на реализацию нашим подсознанием картины идеального будущего, тем лучше оно справляется.

- Ложные цели. Они куда опаснее, чем цели нереальные. Ставить себе не свои цели и добиваться их – значит, проживать не свою жизнь. Автомобиль Х-класса для учителя-трудовика – цель ложная, в то время как для молодого директора компании – вопрос престижа и статуса.

Задайте себе вопрос: «А зачем мне это надо?», и внимательно прислушайтесь к себе. Если мотивы не нравятся вашему внутреннему «Я», противоречат вашим принципам, откажитесь от таких целей.

Игнорирование инфляции. Помним, что с течением времени увеличивается не только наш доход, но и затраты, цены на товары и т.д. Учитывая это, вносим на затраты через десять лет практически в 2 раза большую сумму, чем на этот год.

Игнорирование дохода от инвестиций. То же, что и учетом инфляции, работает в обратную стоимость. Даже небольшие депозиты приносят прибыль, и со временем эта прибыль увеличивается. Постоянно пополняемый депозитные счета в разрезе времени становятся хорошим источником пассивного дохода.

Отсутствие стратегического видения и главных целей. Эта ошибка возвращает нас к самому истоку проблемы – определение целей и выявление главной цели – основная задача в финансовом планировании. И только благодаря определенной стратегии, которую вы выберите, цель сможет быть достигнута. Хаотичное «передергивание» активов из сфер жизни и инвестирования ни к чему хорошему не приведет. Дятел бьет в одну точку, и добивается прекрасных результатов, и именно тех, к которым стремится. Поэтому:

Нельзя жертвовать главными целями, несмотря на сложность их достижения в угоду целей, которых легче достичь.

Что такое личный финансовый план

Когда я была маленькой, родители приносили с работы сладкие новогодние подарки. Мои друзья расправлялись с ними в течение двух-трех дней. Я же ставила цель растянуть конфетное удовольствие до конца зимних каникул.

После вскрытия коробки все сладости были тщательно подсчитаны и распределены по дням. В день я ела ровно столько конфет, сколько отмерила. Окружающие посмеивались надо мной, но ровно до тех пор, пока их сладости не кончались.

Любовь к планированию я пронесла через всю жизнь. Сегодня вместо конфет – реальные деньги, к управлению которыми я подхожу ответственно и скрупулезно. Составление финансового плана на год стало доброй предновогодней традицией.

Вопреки расхожему мнению, финансовое планирование – интересный и увлекательный процесс. Помимо организационной функции, несет в себе и мощную мотивационную составляющую.

Одно дело, когда вы мечтаете о чем-то абстрактном, лежа на диване, и совсем другое – когда делаете конкретные шаги на пути к цели. Финансовые ограничения в этом случае воспринимаются не как жертва, а как компромисс, в результате которого вы останетесь в выигрыше.

Методы оперативного финансового планирования

Наиболее простой вид финансового планирования — оперативный, или, как его еще называют, краткосрочный, план. Составляют его, как правило, на неделю или месяц — на период, в котором все затраты и финансовые поступления заранее известны. Я предлагаю начать знакомство с планами именно с него.

Составлять оперативный план можно по двум методикам:

-

По расходам. Этот метод предусматривает определение величины и сроков постоянных расходов на планируемый период. Для этого необходимо просуммировать все расходы, обеспечивающие работоспособность бизнеса. Отталкиваясь от полученного значения, можно определить, какой доход Вам потребуется для погашения этих платежей, а значит и объем необходимой работы Вам также известен. Такой вид планирования позволяет отслеживать состояние бюджета и оперативно принимать меры для его стабилизации.

-

По доходам. Данное планирование бюджета осуществляет по мере денежных поступлений. При этом Вы можете планировать затраты лишь из располагаемых средств, которые уже присутствуют на счете компании. За расчетный период принимается неделя или месяц — все зависит от частоты поступления денег. Так, в первый расчетный период происходит ожидание поступлений, выплаты не производятся, происходит накопление средств. После поступления денег на счет планируется второй расчетный период, при котором накопленные средства планируются к выплатам, а все поступающие средства «замораживаются» до третьего периода. Таким образом, накопления прошлых периодов обеспечивают текущие платежи, за счет чего денежный поток уравновешивается и легко планируется.

Выбрав один из этих методов, Вы можете приступить к планированию и регулированию денежных потоков компании. Как только краткосрочное планирование войдет у Вас в привычку, пора переходить к долгосрочным планам.

Составление плана

Процедуры формирования плана ФХД подверглись корректировке больше, чем остальные этапы планирования.

Во-первых, законодатели внесли ясность относительно того, чем план отличается от его проекта и кто с каким документом должен работать. Ключевое отличие следующее: проект составляется учреждением, если сам план утверждается уполномоченным лицом органа-учредителя (п. 4.1 Требований № 186н в новой редакции). Иными словами, если к полномочиям учреждения относится только составление документа, он создается в формате проекта, а если учреждение самостоятельно и формирует, и утверждает документ, все делается уже в формате плана. Автономные учреждения и раньше, и в дальнейшем оперируют именно планом.

Правила составления документа для обоих его форматов одинаковы (п. 11.1 Требований № 186н). Процедуры будут различаться только на этапе утверждения.

Однако полномочие по составлению плана ФХД можно передать централизованной бухгалтерии только по решению учредителя. И данное решение принимается отдельно от решения о передаче полномочий учреждения по ведению бухучета, включая составление бухгалтерской (финансовой) отчетности.

Во-вторых, уточнены виды выплат, которые учитываются при формировании плана. В числе прочего это относится к выплатам по исполнению обязательств, принятых учреждением в предшествующих отчетных периодах (пп. 2 п. 9 Требований № 186н).

В-третьих, видов поступлений и выплат, по которым должны формироваться показатели плана и их обоснования, стало больше (п. 11 Требований № 186н). Среди поступлений теперь надо будет отражать по соответствующим кодам бюджетной классификации суммы возврата средств, ранее размещенных на депозитах, и возврата дебиторской задолженности прошлых лет. Под последней понимаются выплаты, произведенные учреждением в прошлых отчетных периодах. В том числе это касается возврата в текущем году отклоненных банком платежей учреждения, излишне уплаченных сумм налогов, сборов, страховых взносов, пеней, штрафов и процентов, предоставленных учреждением кредитов (займов, ссуд).

А среди планируемых выплат надо будет отражать перечисления физическим и юридическим лицам ссуд, кредитов в случаях, установленных законодательством РФ.

В-четвертых, обоснования, составленные по расходам на закупки, и показатели выплат на них, внесенные в план ФХД, должны соответствовать не только показателям плана закупки, который АУ утверждают в рамках работы по Закону № 223-ФЗ (что было раньше). Учитывать при планировании ФХД придется и будущие приобретения, не включаемые в план закупки (п. 42 Требований № 186н). Например, это касается закупок, сведения о которых составляют государственную тайну, и закупок стоимостью до 100 тыс. руб. (до 500 тыс. руб., если годовая выручка учреждения за отчетный финансовый год превышает 5 млрд руб.) (при принятии АУ решения о неразмещении сведений о малых закупках в единой информационной системе).

Этапы финансового планирования

Для того, чтобы финансовая модель бизнес плана была долгосрочной, необходимо провести различные расчеты. Весь массив работы можно разбить на этапы.

Определение постоянных и переменных расходов.

Прежде всего весь массив расходов должен быть разделен на 2 группы:

-

Постоянные — платежи, размер и необходимость которых не зависят от объема произведенной продукции. Пример: расходы на содержание офисного помещения, заработная плата руководства.

-

Переменные затраты напрямую зависят от изготавливаемой продукции и корректируются вместе с ее изменениями. Пример: расходы на материалы, заработная плата основных рабочих.

Переменные издержки используются для определения маржинального дохода — дополнительный доход, получаемый от производства дополнительной единицы продукции. Рассчитывается он, как разность между выручкой и переменными затратами, и позволяет понять, каково приращение дохода при увеличении производства.

Планирование доходов.

Прогноз возможных доходов начинается с определения цены. Для этого стоит провести анализ конкурентов, выявить средние расценки, которые они предлагают, соотнести их с полученным уровнем расходов — позволят ли цены компенсировать расходы? Или может быть у Вас есть возможность снизить цену?

Также необходимо оценить размер заказа. Для этого также необходимо обратиться к опыту конкурентов или собственным наблюдениям и определить тот объем продукции, который может единоразово потребоваться потенциальному покупателю.

Умножив полученный объем на равновесную цену, Вы получите средний чек. Он позволит Вам определить, какое количество клиентов Вы сможете обслуживать, неся уже запланированные расходы.

Осталось только оценить поток клиентов, которых Вы сможете привлечь. Для этого используются два показателя:

-

объемы рынка, то есть средний поток клиентов, которые могут заинтересоваться Вашим предложением;

-

количество заказов, которые Вы сможете обслужить при заданных производственных мощностях.

Соотношение двух последних показателей отражает характер использования располагаемых ресурсов. Если Вы не можете удовлетворять спрос, стоит пересмотреть доходную часть и вложиться в развитие мощности производства. Если же Ваше предложение превышает спрос, Вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете. Идеальная ситуация — их равенство.

Расчет точки безубыточности.

Точка безубыточности — тот объем продаж, при котором чистый доход равняется нулю, то есть все доходы компании позволяют лишь компенсировать расходы. Достигается точка безубыточности в тот момент, когда маржинальный доход становится равным постоянным затратам.

Дальнейшее наращивание производства позволит компании не только окупаться, но и приносить свободную прибыль. Снижение — формирование дефицитного бюджета компании.

Уже на этапе планирования Вы сможете оценить, сколько денег будет требоваться ежемесячно на содержание компании, какой потенциальный доход она сможет принести, к какому сроку ожидать достижение точки безубыточности, когда компания начнет приносить доход и т.д. Это позволит Вам обоснованно принимать глобальные решения: соглашаться на долгосрочные контракты, брать крупные займы и кредиты, планировать расширение бизнеса.

Когда хочется все и сразу

Это нормальная ситуация, когда планирование семейного бюджета включает в себя реализацию сразу нескольких целей. Однако если подумать логически, никакой зарплаты не хватит, если вы включите в финансовый план сразу много крупных и дорогостоящих покупок.

А что делать, если хочется все и сразу, и новый диван, и новую машину, и отпуск за границей ближайшим летом? Ответ здесь один – расстановка приоритетов.

Вы, конечно, можете начать экономить на всем, сидеть на хлебе и воде, искать подработки и другие способы улучшения материального положения, но есть ли в этом смысл? Чтобы ваши финансовые цели вас не подавили, сумейте их ранжировать по степени важности. Здесь очень важно оценить цели в конкретных суммах и понять, действительно ли эта цель так важна в ближайшее время. Возможно, вами правит сиюминутное «хочу», а не реальная необходимость в покупке

Так или иначе, оценить и классифицировать цели по степени важности необходимо

Возможно, вами правит сиюминутное «хочу», а не реальная необходимость в покупке

Так или иначе, оценить и классифицировать цели по степени важности необходимо. Здесь очень важно оценить цели в конкретных суммах и понять, действительно ли эта цель так важна в ближайшее время

Возможно, вами правит сиюминутное «хочу», а не реальная необходимость в покупке

Здесь очень важно оценить цели в конкретных суммах и понять, действительно ли эта цель так важна в ближайшее время. Возможно, вами правит сиюминутное «хочу», а не реальная необходимость в покупке. Так или иначе, оценить и классифицировать цели по степени важности необходимо

Так или иначе, оценить и классифицировать цели по степени важности необходимо

- Выпишите все, что дорого стоит, и что вы хотите получить. Включите в список все: домашний кинотеатр, оборудование детской, поездку на море, покупку квартиры и так далее.

- Оцените каждую цель, то есть, промониторьте рынок, узнайте предложение и финансовые рамки каждого желания. Запишите результат рядом с целью.

- Теперь самое сложное – оцените, действительно ли вам необходима каждая из перечисленных покупок, какие из них необходимо совершить как можно скорее, какие – отложить, а от каких и вовсе можно безболезненно отказаться.

- Перед вами останутся те цели, которые важнее всего. Логично, если вы начнете с их реализации.

Важно понимать, что финансовая цель может меняться со временем, как могут меняться и ваши приоритеты. Если вы понимаете, что то, к чему вы стремились, теряет актуальность, и ваши финансовые цели уже не настолько значимы, это лишь означает, что вам необходимо пересмотреть свой план

И снова, к нюансам

В процессе составления (разработки) финансовых отчетов, может возникать большое количество нюансов, которые характерны или для данного вида бизнеса, или для данной системы налогообложения, или… Для понимания «об чем речь» рассмотрим простой пример… финансового отчета предприятия на общей системе налогообложения.

Если предприятие находится на «общей» системе налогообложения, то разница в выручке между отчетом о финансовых результатах и отчетом о движении денежных средств будет разниться на сумму НДС (18 или 10%).

Соответственно и в материальных затратах и частично в постоянных тоже. Часто бывало, звонят заказчики или, ещё хуже кредитные инспектора и истерика! Выручка, говорят, в отчете о финансовых результатах «не бьются» с выручкой в отчете о движении денежных средств, причем не на 3 рубля! Заказчики, естественно звонят с претензией… Мы же вам деньги заплатили, а вы, а вы…? Но рано или поздно, причина «расхождения» становится понятна, и претензии сходят «на нет». Даже вопрос о «серебряных ложках», после которых остается «неприятный осадок» (как в старом, но добром анекдоте), Next

Теперь, возвращаемся к «Балансу»… Его составление в «ручном режиме», не то, чтобы вещь невозможная, но… требующая определенных навыков и абстрактного мышления.

Очень сложно предположить такие показатели, как дебиторка и кредиторка, товарные запасы, какие-нибудь там утопические финансовые вложения…Как правило, по жизни все эти показатели очень сильно «колеблются/скачат». И, как их спрогнозировать, особенно «в динамике лет так на 5-7?

Именно поэтому, так некоторые так называемые финансовые показатели проекта можно посчитать некорректно, так как они считаются исходя из «статей» баланса! С одной стороны – баланс «левый», ни о чем существенном «не говорящий»… С другой стороны, без баланса, сделать это низзя!

Что это за показатели? Их достаточно много. Выстроим их по списку:

|

Рентабельность активов |

|

Рентабельность собственного капитала |

|

Рентабельность внеоборотных активов |

|

Прямые расходы к выручке от реализации |

|

Прибыльность продаж |

|

Доля постоянных затрат |

|

Точка безубыточности |

|

«Запас прочности» |

|

Рентабельность по EBITDA |

|

Рентабельность по EBIT |

|

Рентабельность по чистой прибыли |

|

Эффективная ставка налога на прибыль |

|

Коэффициент общей ликвидности |

|

Чистый оборотный капитал |

|

Коэффициент общей платежеспособности |

|

Коэффициент автономии |

|

Доля долгосрочных кредитов в валюте баланса |

|

Общий коэффициент покрытия долга |

|

Покрытие процентов по кредитам |

Мне например, по фонетике нравится показатель «Рентабельность по EBITDЕ», но, как говорится, на любителя….

Как создать эффективный бюджет для вашего бизнеса

Создание эффективного бюджета является ключевым шагом в финансовом планировании для предпринимателей. Независимо от того, являетесь ли вы владельцем малого бизнеса или управляете крупной компанией, бюджетирование поможет вам контролировать расходы, прогнозировать доходы и достигать финансовых целей.

Вот несколько ключевых шагов, которые помогут вам создать эффективный бюджет для вашего бизнеса:

Анализ текущей финансовой ситуации: Прежде чем начать создавать бюджет, важно изучить все ваши текущие финансовые данные. Оцените свои доходы и расходы за предыдущий период, чтобы понять, какие аспекты бизнеса требуют большего внимания.

Установление финансовых целей: Определите конкретные финансовые цели, которые вы хотите достичь в следующем периоде

Будьте реалистичны и измеримы при установлении целей, чтобы у вас была ясная метрика успеха.

Прогнозирование доходов: Определите и прогнозируйте свои ожидаемые доходы на основе данных о прошлых периодах и текущих трендов. Учтите все возможные источники дохода и будьте консервативными в своих прогнозах.

Оценка расходов: Проанализируйте все потенциальные расходы, с которыми вы столкнетесь в следующем периоде. Разделите их на постоянные и переменные расходы. Учтите также неожиданные расходы и создайте резервный фонд для них.

Составление бюджета: На основе своих прогнозов доходов и расходов, составьте бюджет для следующего периода. Разделите его на различные категории, чтобы иметь ясное представление о распределении денежных средств.

Мониторинг и анализ: Регулярно отслеживайте выполнение вашего бюджета и анализируйте отклонения. Это поможет вам быстро реагировать на любые изменения и принимать меры по корректировке бюджета.

Создание эффективного бюджета для вашего бизнеса — это важный инструмент для достижения финансовой стабильности и роста. Следуя указанным шагам и регулярно обновляя свой бюджет, вы сможете принимать осознанные финансовые решения и успешно управлять своим бизнесом.

Как справиться с долгами

«У нас зарплата 120 рублей, а живут на 200. Откуда еще 80 берут, – непонятно!» — эта шутка как нельзя лучше характеризует отношение русского человека к деньгам. Привычка жить на широкую ногу мешает тратить деньги в соответствии с реальным уровнем заработка. Граждане берут кредиты, спешат в ломбарды и МФО.

Чтобы навсегда распрощаться с долгами важно усвоить простую истину: беспроцентные кредиты это фикция. Заемщик будет вынужден выплатить больше, чем взял взаймы, что само по себе не выгодно. Чтобы навсегда выбраться из долговой ямы, придерживайтесь двух простых правил:

Чтобы навсегда выбраться из долговой ямы, придерживайтесь двух простых правил:

- брать взаймы не более 10% от стабильного ежемесячного дохода;

- возвращать долг при первой возможности.