Порядок прохождения процедуры для ИП

Первые различия между банкротством предпринимателя и физического лица становятся очевидны при подготовке документов в суд. Кроме личных сведений и обязательных справок, гражданин должен предоставить финансовые активы своего ИП, сведения об оборудовании, остатках на счетах и пр. Перечень кредиторов дополняется всеми заимодателями, перед которыми у предпринимателя есть текущая задолженность. Анализ финансово-хозяйственной деятельности проводится с изучением договоров с контрагентами для исключения риска преднамеренного банкротства.

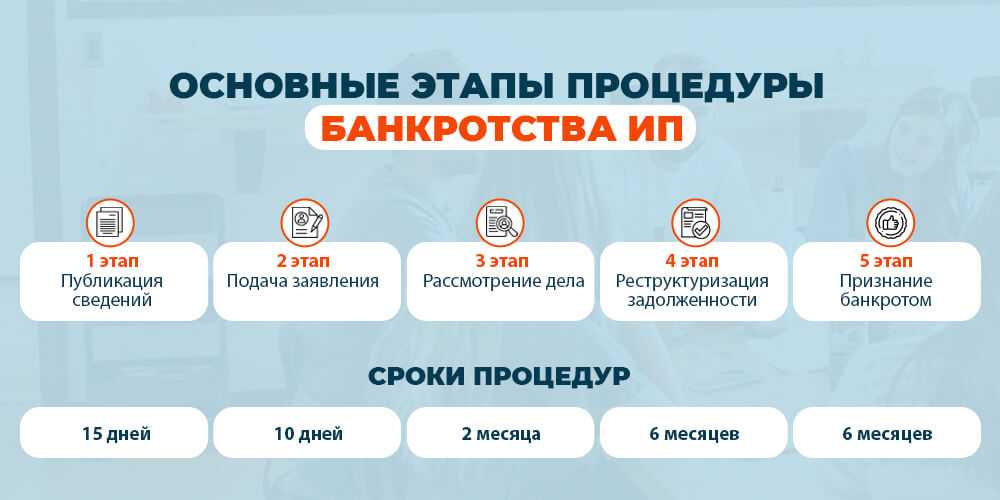

Этапы проведения процедуры банкротства для индивидуальных предпринимателей (ИП) через суд:

Для выполнения данного этапа составляется перечень кредиторов должника, формируется сообщение и размещается в Едином федеральном реестре юридически значимых сведений о фактах деятельности юридических лиц, индивидуальных предпринимателей и иных субъектов экономической деятельности (ЕФРСДЮЛ). В данном сообщении указывается информация о намерении должника обратиться в Арбитражный суд с заявлением о признании несостоятельным (банкротом). После размещения сообщения в ЕФРСДЮЛ подается Заявление в суд о банкротстве должника не ранее, чем через 15 календарных дней после даты опубликования уведомления о намерении обратиться с заявлением о признании должника банкротом (п. 2.1 ст. 7 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)»).

И по истечении 30 дней со дня опубликования уведомления, — данное уведомление утрачивает силу.

Для публикации данных сведений должнику необходимо обратиться в уполномоченную на это организацию, заключив с ней договор и дав ей поручение на публикацию сведений, оплатив данные услуги дополнительно согласно тарификации, установленной в данной организации.

Второй этап. Подача заявления.

Заявление может подаваться непосредственно предпринимателем, решившим избавиться от долгов путем признания себя банкротом, а также уполномоченным органом. Также нужно предоставить:

- Договоры и иные документы, обосновывающие возникновение долга;

- Выписка из ЕГРИП;

- Список кредиторов;

- Опись имущества;

- Копии о сделках с имуществом, сумма которого превышает 300 тыс. рублей, за истекшие 3 года;

- Информация о доходах за 3 года;

- Копия свидетельства о браке, о рождении детей (при наличии);

- Сообщение о намерении должника обратиться в суд с заявлением о банкротстве и поручение, данное уполномоченной организации на публикацию данных сведений;

Третий этап. Рассмотрение дела.

Рассмотрение заявления в среднем проходит через один месяц. Если для рассмотрения дела одного судебного заседания оказалось недостаточно, назначается дата еще одного — дополнительного. По итогам ознакомления суда с заявлением, выносятся следующие судебные акты:

- Определение о возвращении заявления о признании гражданина несостоятельным (банкротом);

- Определение о прекращении производства по делу о несостоятельности (банкротстве) гражданина;

- Решение о признании гражданина банкротом и введении реализации имущества долгов;

- Определение о признании обоснованным заявления о признании гражданина несостоятельным (банкротом) и введении реструктуризации долгов гражданина.

Четвертый этап. Реструктуризация задолженности.

Вынесение определения о введении реструктуризации долгов влечет за собой утверждение плана реструктуризации долгов гражданина и утверждение его собранием кредиторов или судом. Согласно плану реструктуризации долгов гражданина должник постепенно выплачивает свою задолженность, при этом не начисляются дополнительные пени и проценты по кредиту, приостанавливаются все возбужденные исполнительные производства. Когда план реструктуризации будет исполнен, выносится определение суда о завершении процедуры реструктуризации долгов. Обычно план утверждается на срок до 2 лет (при утверждении его судом) или 3 лет (если данный план был одобрен собранием кредиторов). Если план не исполняется, то гражданина переводят в процедуру реализации долгов гражданина.

В большинстве случаев суд сразу выносит решение о введении процедуры реализации имущества гражданина. На данном этапе проводится анализ сделок гражданина, его семейное и имущественное положение, а также утверждение торгов и реализация имущества гражданина.

Пятый этап. Признание банкротом.

При выполнении всех работ, необходимых для проведения процедуры реализации имущества гражданина, выносится определение суда о завершении процедуры реализации имущества и освобождении гражданина от долгов.

Последствия судебного и внесудебного банкротства: как самому признать себя банкротом с минимальными рисками?

После введения судебной реализации имущества:

- Кредиторы и коллекторы не могут требовать возврата кредитов.

- Судебные приставы приостанавливают взыскание: заработная плата с карты больше не списывается, имущество освобождается от ареста, запрет на выезд за границу снимается. Но аналогичный запрет может наложить суд.

- Просрочки и пени больше не начисляются.

- Финансовые дела должника переходят в компетенцию арбитражного управляющего. Доходами руководит он, а не банкрот.

- Оформление новых кредитов или поручительство невозможны, пока длится судебное дело.

- Заключение сделок на сумму свыше 50 000 рублей под запретом.

- Кредиторы могут оспаривать сделки по отчуждению имущества. Например, когда сторонами выступают близкие родственники или стоимость сделки гораздо ниже рыночной цены.

- Возможные ограничения: введение судебного запрета на выезд за границу на период банкротства; арест имущества. Но ограничения вводятся по ходатайству кредиторов, если есть опасения, что должник вывезет имущество в другую страну или скроется от ответственности сам.

Больше всего должников заботит, существует ли угроза имуществу, не пострадает ли работа. При банкротстве из конкурсной массы исключается имущество в виде единственной квартиры, профессионального оборудования стоимостью до 10 тыс. рублей и бытовой техники с мебелью.

Также можно подать ходатайство об исключении зарплаты — за счет дохода должник обеспечивает себя и свою семью. Но суд вправе оставить должнику сумму в 1 прожиточный минимум на него и каждого члена семьи.

Ходатайство об исключении денежных средств из КМ

(35.1 КБ)

Пока идет внесудебное банкротство ограничения следующие:

- Запрет на оформление новых долговых обязательств: человек не может оформить кредит или выступить поручителем по чужому договору.

- Прекращается начисление процентов, штрафов и пеней за неуплату.

- Прекращаются требования по возврату задолженностей со стороны банков, коллекторов и микрофинансовых организаций.

- Кредиторы могут подавать запросы в МВД, СМЭВ и Росреестр о финансовом положении должника. Если обнаружится скрытое имущество, дело, открытое через МФЦ, может перейти в Арбитражный суд. Тогда кредиторы назначают своего арбитражного управляющего, что гарантированно повлечет осложнения.

По завершении судебной и внесудебной процедуры наступают следующие последствия:

- человек не сможет повторно объявить банкротство в течение 5 лет после;

- оформляя кредит, он в течение 5 лет должен информировать банк о пройденном банкротстве;

- человек не сможет в течение 3 лет стать генеральным директором, войти в Совет директоров или иным способом управлять юридическим лицом;

- в течение 10 лет нельзя быть руководителем банка;

- если банкротство признал ИП, то в течение 5 лет банкрот не сможет снова заниматься такой деятельностью. Если статус ИП был ликвидирован в течение 1 года до внесудебного банкротства, последствия будут те же.

Судебное банкротство физических лиц

Заявление на банкротство подаётся в арбитражный суд в свободной форме. В шапке указываются ФИО и контакты должника

Помимо этого, важно перечислить всех кредиторов и точные суммы долгов перед ними, подтвердить каждую задолженность документально (например, кредитный договор). Составьте опись своего имущества и подробно опишите причины, которые повлияли на невозможность погашения долгов

Причины должны выть вескими и уважительными.

Через какое время можно подать на банкротство? К моменту подачи заявления необходимо внести по кредиту хотя бы 3 платежа. Чтобы банк понимал, что вы планировали выплатить долг, но затем из-за непредвиденных обстоятельств потеряли эту возможность. Это подтвердит вашу добросовестность перед кредиторами. Но, если вы успели внести только 2 платежа, во время подготовки документов, а это от 2 недель до 2 месяцев, у вас будет время внести третий платёж.

Как выбрать СРО и кто такой ФУ

Также вам понадобится выбрать СРО – саморегулируемую организацию, из состава которой суд назначит вам одного из главных участников процесса – финансового управляющего. Он является важнейшей и обязательной по закону (ст. 213.9 закона №127-ФЗ) фигурой в банкротном деле. От него во многом зависит исход процедуры.

Список СРО арбитражных управляющих вы можете найти на сайте Единого федерального реестра сведений о банкротстве (ЕФРСБ), на сайте ФНС, а также на сайте Банка России. Для чего нужен финансовый управляющий (ФУ)? Это посредник между кредиторами, должником и судом, который следит за соблюдением прав обеих сторон. Он занимается поиском имущества должника, его учётом и хранением, анализом его финансового положения, сопровождением клиента в суде, контролем исполнения плана реструктуризации задолженности, а также реализацией конкурсной массы и организацией торгов. Обязательное вознаграждение ФУ составляет в 2023 году 25 000 руб.

Что такое конкурсная масса? Согласно ст.131 Закона о банкротстве, конкурсная масса – это всё имущество должника, имеющееся на дату открытия конкурсного производства и выявленное в его ходе.

Заявление в арбитражный суд по месту жительства или нахождения должник может принести лично или направить по почте заказным письмом с описью вложений. Не забудьте оплатить госпошлину в размере 300 руб.

Не стоит обманывать суд

Стоит знать, что набрать кредитов и объявить себя банкротом – не так просто, как кажется. Если вы обманете банк, суд или управляющего, ваши действия признают нарушающими закон, мошенническими, будет иметь место фиктивное или преднамеренное банкротство. Чем это грозит должнику? Реализацией имущества без списания долгов! Поэтому мы крайне не советуем пытаться обмануть суд или предоставлять фиктивные документы, скрывать имущество. Все ваши карты и счета очень легко найти, а все сделки, совершенные за 3 года до банкротства, будут пересмотрены. Если они покажутся подозрительными, их могут оспорить кредиторы. Сделку развернут, а всё имущество отправят в конкурсную массу для дальнейшей реализации.

Что будет с ипотечным жильём

Стоит учесть, что ипотечная квартира до тех пор, пока вы не выплатили за неё все деньги банку, всё ещё является его собственностью, а не вашей. Это означает, что даже в случае, если вы на момент банкротства проживали в ипотечной квартире с детьми, в ней были прописаны несовершеннолетние, её вам не оставят, она не обладает имущественным иммунитетом. При реализации имущества могут не тронут лишь единственное жильё и имущество, перечисленное в ст. 446 ГПК РФ. Но не будем забегать вперёд. Рассмотрим варианты прохождения процедуры.

Последствия объявления себя банкротом

Сведение о признании банкротом вносится в открытый реестр (ЕФРСБ). Данные из него удаляют только через 5 лет (8 лет, если проводилась реструктуризация задолженности). Вместе с этим на банкрота накладывается ряд юридических ограничений, установленных ФЗ №127.

Для должника

Последствия признания банкротства для должника:

- повторно инициировать процедуру следующие 5 или 8 лет – нельзя;

- ограничение на занимание руководящих должностей в следующие 3 года;

- ограничение на регистрацию предпринимательской деятельности в следующие 5 лет;

- в течение следующих 5 лет при обращении за получением займа как к физическим лицам, так и к банкам, МФО, банкрот обязан указывать о своем статусе (сокрытие информации может расцениваться как мошенничество с кредитами).

Также у должника в дальнейшем возникнут сложности с получением новых займов, так как данные о банкротстве обязательно отражаются в его кредитной истории.

Для кредитора

Кредитор обязывается исполнять решение суда. Отказаться от реструктуризации долга, если имеются на то основания, ему нельзя. Но часть своей прибыли он теряет, так как недополучает доход по начисленным штрафам. Это вынужденная мера, в противном случае суд обяжет списать все задолженности.

Для родственников

С юридической стороны банкротство физического лица перед кредиторами никаких последствий для родственников должника признание банкротом их близкого не несёт.

Но в будущем банки действительно могут им отказывать в выдаче займов, опираясь на высокий риск невозврата кредита. К сожалению, государство не вправе запрещать им это делать.

Банкротство по кредитам не является основанием для вынесения запрета на выезд за границу!

Общение с кредиторами и операции с имуществом банкрота

При наличии дохода и сохранении минимальной, но устойчивой платежеспособности, после подробного изучение финансового состояния банкрота и с одобрения кредиторов управляющий вправе инициировать процедуру реструктуризации. Предложение о возможности введения плана может быть озвучено уже в ходе первого собрания кредиторов, которое нужно провести в любое время – с 8 утра до 8 вечера в рабочий день, в районе открытия дела о банкротстве.

План должен отвечать интересам кредиторов, включая тех, у которых имущество должника находится в залоге. Если кредиторы возражают против оформления плана реструктуризации, но возможности для его реализации существуют, то документ может быть утвержден арбитражным судом.

| При невозможности реструктуризировать долг арбитражный суд признает заявление о банкротстве обоснованным и санкционирует продажу имущества. |

С момента признания финансовой несостоятельности должник теряет право распоряжаться своим имуществом, деньгами и другими активами.

Продажа вещей через аукцион проводится по описи. Начальная стоимость имущества устанавливается финансовым управляющим, после консультации с должником и кредиторами. Цену на залоговые вещи вправе определить сами залогодержатели. Если имущество не было продано или когда кредиторы отказываются принимать в счет долга включенные в опись вещи, то оставшиеся активы возвращаются должнику по акту приема-передачи. Расчет с кредиторами осуществляется в порядке очередности.

Иные поправки

В числе других поправок, которые тоже начнут действовать с 3 ноября, можно выделить следующие:

- предоставление финансовому управляющему права обращаться в Роструд с заявлением, в котором сообщается о признаках, указывающих на наличие события административного правонарушения в части нарушения трудовых прав гражданина, в отношении которого подано заявление о признании его банкротом, касающихся выплаты зарплаты или иных выплат, осуществляемых в рамках трудовых отношений;

- увеличение максимального срока реализации плана реструктуризации долгов гражданина с 3 до 5 лет, а если этот план утвержден арбитражным судом, – с 2 до 3 лет;

- уточнение перечня случаев, когда в реестре размещается сообщение о возврате заявления о признании гражданина банкротом во внесудебном порядке с указанием причины возврата, – если не соблюдено условие об общем размере денежных обязательств и обязанностей по уплате обязательных платежей или если при подаче заявления о признании банкротом во внесудебном порядке нарушены сроки на повторную подачу заявления при его возврате (не ранее чем через месяц со дня возврата) или повторную подачу заявления о признании банкротом во внесудебном порядке (допускается не ранее чем через 5 лет после прекращения процедуры банкротства) ();

- закрепление возможности обжаловать не только возврат гражданину поданного им заявления о признании его банкротом во внесудебном порядке, но и действия, связанные с предоставлением органом или организацией недостоверной информации, которые привели к размещению в реестре сведений о банкротстве сообщения о возврате гражданину поданного им заявления о признании его банкротом во внесудебном порядке, – их можно обжаловать в арбитражный суд по месту жительства ();

- расширение состава сведений, включаемых в Единый федеральный реестр сведений о банкротстве, за счет включения в него сведений об условии, в соответствии с которым гражданин обратился с заявлением о признании его банкротом во внесудебном порядке ();

- уточнение порядка опубликования сведений, связанных с процедурой внесудебного банкротства, – в частности, днем их опубликования признается дата размещения сообщения в реестре по московскому времени, а течение установленных сроков, зависящих от опубликования соответствующих сведений, начинается на следующий день после даты их опубликования по московскому времени ();

- расширение функционала программно-аппаратного комплекса Единого федерального реестра сведений о банкротстве – оператору реестра в течение трех рабочих дней со дня вступления в силу поправок необходимо обеспечить с использованием программно-аппаратного комплекса включение в реестр сведений о завершении процедур внесудебного банкротства граждан, срок завершения которых наступил до дня вступления в силу Федерального закона от 4 августа 2023 г. № 474-ФЗ, и сведения о которых ранее не были опубликованы ().

Еще одна поправка направлена на корректировку процедуры отражения данных в реестре при наличии в банке данных в исполнительном производстве сведений о возвращении исполнительного документа взыскателю из-за отсутствия имущества, на которое может быть обращено взыскание, и при отсутствии сведений о ведении иных исполнительных производств после возвращения исполнительного документа взыскателю и не оконченных или не прекращенных на момент проверки сведений. В этом случае МФЦ должен включить проект сообщения о возбуждении процедуры внесудебного банкротства, которое не подлежит размещению в открытом доступе в Интернете, в Единый федеральный реестр сведений о банкротстве. Если оснований для возврата заявления нет, то оператор реестра включит сведения о возбуждении процедуры банкротства в реестр в течение одного рабочего дня (, ).

Вместе с тем, дополнен список случаев, позволяющих кредитору обратиться в арбитражный суд с заявлением о признании гражданина банкротом в период со дня включения сведений о возбуждении процедуры внесудебного банкротства в реестр и до дня завершения или прекращения этой процедуры. По сути, речь идет об инициировании перевода внесудебного банкротства в судебное при наличии обоснованных предположений или представлении доказательств, свидетельствующих о наличии у гражданина-должника имущества или дохода либо о совершении им или другими лицами за счет должника сделок, которые можно оспорить и погасить за счет них требования кредитора в существенном объеме ().

Банкротство физических лиц: процедура

После соблюдения всех требований, начинается сама процедура банкротства физических лиц. С вами работает ваш финансовый управляющий.

Кандидатуру предлагаете вы как должник – физическое лицо, подавшее заявление. Затем арбитражный суд выносит определение о назначении предложенной кандидатуры на должность финансового управляющего.

В соответствии со ст. 83 Закона 127-ФЗ финансовый управляющий может отказаться от участия, после чего будет назначено другое лицо. Предварительно лучше найти такого человека, можно по знакомству. Если не найдете финансового управляющего сами, его назначит арбитражный суд.

Как проходит процедура банкротства

Пока идет процедура банкротства, ваш финансовый управляющий занимается следующими делами:

- публикует заметку о начале процедуры в журнале “Коммерсантъ”;

- формирует реестр кредиторов;

- проводит собрание кредиторов;

- подает ходатайства в суд по делу вашего банкротства;

- составляет отчеты о проделанной работе для арбитражного суда;

- реализует ваше имущество, если таковое имеется;

- рассчитывается с кредиторами;

- проверяет наличие вашего имущества, денежных накоплений, счетов и т.д.;

- ведет все ваши финансовые дела.

Когда он публикует информацию, что в отношении вас началась процедура банкротства, кредиторы и банки, которым вы задолжали, должны в течение процесса заявить о себе и о ваших долгах.

Сколько кредиторов заявит о себе – столько и дел будет рассмотрено. Например, у меня заявили о себе “Русский Стандарт”, “Тинькофф”, “Траст”. Суд назначил три рассмотрения дела с каждым банком в отдельности.

Что можно сказать о длительности процесса? Моя процедура банкротства длилась с апреля 2019 года по август, 13 сентября 2019 меня признали банкротом.

А вообще, процесс может длиться и дольше. По данным из источников, которые я нашла в интернете, процесс может завершиться через 12 месяцев: все зависит от того, сколько у вас имущества и отказались ли вы от реструктуризации долга.

Кстати, управляющий свое вознаграждение получит только после завершения всей процедуры.

Ограничения на время процедуры

Если обобщить, то запреты на время процедуры банкротства следующие:

- вам недоступны ваши денежные счета;

- вы не сможете совершать никакие сделки с недвижимостью;

- вы не имеете права выезжать за пределы Российской Федерации.

Теперь дело обстоит за подробностями. За пределы Российской Федерации я и так не путешествую, а сделки с недвижимостью – для меня редкость, хотя перед процедурой я купила комнату на материнский капитал, но это было мое единственное жилье, точнее ⅕ комнаты в общежитии, общая площадь которой 11 кв. м, и это на мне никак не отразилось.

Хуже всего, конечно, когда в денежных средствах ограничена по полной. Нас до такой степени к банковским картам приучили и кредиткам, что вообще не представляю как мы раньше без них обходились.

Так что будьте готовы к тому, что все время, пока длится процедура банкротства, вам будут недоступны ваши любые денежные счета, банковские карты, даже те, на которые поступают алименты и пособия на детей.

Все денежные счета, в том числе и счет с заработной платой, замораживаются. Ими может пользоваться только финансовый управляющий.

Если вы не хотите ждать, пока управляющий выдаст вам социальные выплаты, вы можете заранее позаботиться об их получении через почту и решить вопрос с алиментами. В любом случае эти денежные средства вам обязаны выдать под расписку в полном объеме.

Другое дело обстоит с вашей зарплатой. Вам будут выдавать только прожиточный минимум, остальное – финансовый будет распределять на свои расходы, связанные с процедурой, и долгами кредиторам.

У меня было так: зарплата составляла 15 тысяч рублей, 11300 мне каждый месяц выдавали под расписку, остальными деньгами финансовый управляющий оплачивал публикации, канцелярские товары, почтовые расходы…

По этим денежным средствам составляют отчет, благодаря чему можно посмотреть, куда ваши кровные денежки идут. По себе знаю, не обидно, когда эти денежные средства идут на оплату расходов, обидно, когда деньги уходят на погашение долгов по кредитам. Не каждый это выдержит, не каждому это под силу.

Шаг 1 — готовим документы

Подготовка документов — это, пожалуй, ключевая процедура. Гражданин, который намерен объявить о банкротстве, должен предоставить судье максимальный набор доказательств и оснований для подтверждения данного статуса. Вот перечень обязательной документации:

- Паспорт.

- Индивидуальный номер налогоплательщика (ИНН). Подается в форме свидетельства о постановке на учет.

- СНИЛС.

- Свидетельство о браке. При необходимости подается и свидетельство о его расторжении.

- Брачные договоры и мировые соглашения.

- Свидетельства о рождении детей. Подается, если у банкротящегося лица есть несовершеннолетние дети.

- Все кредитные документы. Это и кредитные договоры, и заявления на оформление кредитных карт, и справки из банка об остатке задолженности. Если договора нет (как в случае с кредитными картами), подойдет заявление о выдаче кредитных денег. Если первичные документы утеряны, их необходимо восстановить. Иначе судья не примет заявление о банкротстве без должного подтверждения. Справки об остатках и сроках уплаты задолженности также должны быть в наличии. В суде нужно предоставить актуальный экземпляр. Если в отношении физического неплательщика уже действует исполнительное производство, то необходимо предоставить судебный приказ и справку из федеральной службы судебных приставов (ФССП) — все это понадобится для объявления банкротства.

- Справка 2-НДФЛ. Документы нужно предоставить за три года, предшествующих обращению в суд. Оформляет работодатель.

- Сведения о состоянии индивидуального лицевого счета. Готовится в территориальном отделении ПФР.

- Выписки по банковским счетам и вкладам. Подготовить выписки нужно также за последние три года.

- Договоры или иные документы по имущественным сделкам за три предыдущих года.

Закон не устанавливает строгую «бланочную» форму для заявления о признании финансовой несостоятельности. Если в штате юридического лица имеется собственный юрист, он без проблем составит документ, руководствуясь требованиями ГПК РФ к документам, направляемым в арбитражный суд.

Если такового нет – можно найти примерный образец в интернете

Важно отыскать образец реального документа, поданного в 2022 году, поскольку требования каждый год слегка изменяются. Пользуясь образцом, необходимо составить заявление с конкретными данными своего банкротящегося юрлица

Перед тем, как подавать его и заверять у нотариуса копии, следует убедиться, что документ полностью соответствует законодательным требованиям. Помочь с этим могут корпоративные юристы портала Prav.io.

Заявление, составленное согласно общим требованиям к деловой документации, обязательно должно содержать следующую информацию:

- Корректное наименование и адрес арбитражного суда, для которого оно предназначено, в «шапке» справа сверху

- ФИО и должность руководителя, и все необходимые реквизиты финансово несостоятельного предприятия (также в «шапке)

- Название документа «Заявление» с пояснением «о признании финансовой несостоятельности» или «о признании банкротом». Оно располагается по центру листа.

Далее с красной строки следует содержательная часть заявления, содержащая:

- Размер долга, который должник признает

- Информация обо всех неоплаченных обязательствах на дату, предшествующую подаче заявления. Список должен включать наименование всех контрагентов/кредиторов с юридическими адресами и контактными данными. А также перечень документов, поясняющих, в результате каких хозяйственных операций возникли долговые обязательства (договора, счета-фактуры, контракты, исполнительные листы, акты сдачи-приемки и т.д.)

- Причины, по которым своевременный расчет с контрагентами является невозможным

- Сведения об активах, имеющихся на балансе юридического лица

Сроки исковой давности по искам о признании неплатежеспособности сильно разнятся в зависимости от того, кто является инициатором процесса.

Самому должнику дается всего 1 месяц с момента возникновения доказанных обстоятельств своей неплатежеспособности для того, чтобы подать заявление в арбитражный суд. При этом он может попросить, как о ликвидации компании, так и о предоставлении возможности финансового оздоровления.

Для кредиторов актуален общий срок исковой давности для имущественных исков – 3 года. В случае, когда процесс банкротства инициируют те, кто хотят получить то, что задолжало им неплатежеспособное юридическое лицо, компания-банкрот обязательно ликвидируется. Средства, полученные от продажи его активов, делятся между всеми кредиторами, соответственно долям задолженности.

Плюсы банкротства физического лица

«Так зачем же терпеть столько ограничений?» — спросите Вы. Отвечаем: «Для 80% людей плюсы банкротства существенно перевешивают его минусы!»

Плюсы банкротства – это удобства, фактические и юридические возможности, позитивные изменения в правовом статусе, которые получает гражданин после прохождения процедуры банкротства.

— освобождение гражданина от долговых обязательств;

Это – первый и основной плюс. Его одного было бы достаточно, чтобы перевесить все минусы в 90 % случаев. Освобождение от долгов – это то, ради чего стоит терпеть все временные неудобства и ограничения!

Однако на этом плюсы банкротства физического лица не заканчиваются. Как и ранее, мы опишем их по 2-м группам, чтобы Вам проще было соотнести достоинства и недостатки процедуры применительно к Вам лично и Вашей семье.

Какие преимущества получите Вы во время процедуры банкротства?

— не нужно ежемесячно оплачивать долги; Это, кроме прочего, сбережет Вам кучу нервных клеток, позволит вздохнуть свободнее и заняться планированием Вашей будущей жизни – счастливой и без долгов.

— не нужно больше общаться с кредиторами; Теперь все они должны обращаться к Вашему финансовому управляющему, а не к Вам.

— финансовый управляющий будет ежемесячно выделять Вам и Вашим иждивенцам средства на проживание и питание в размере среднего прожиточного минимума по региону; Да, это немного. Но в последнее время Вы и так жили небогато, скорее всего. К тому же у многих должников перед банкротством реально на жизнь после уплаты всех долгов остается гораздо меньше, чем этот прожиточный минимум.

К тому же потерпеть надо не так уж долго: в среднем 6 месяцев. Зато в будущем Вы получите свободу от долгов!

— с Вами останется часть Вашего имущества, которым Вы можете пользоваться, как и раньше; подробнее

Закон о банкротстве установил перечень имущества должника, которое не подлежит продаже с торгов при банкротстве и остается у человека. В него включается единственное жилье; земельный участок, если на нем расположено единственное жилье; предметы обычной домашней обстановки и вещи индивидуального пользования (одежда, обувь); призы и государственные награды; имущество, необходимое для осуществления профессиональной деятельности; имущество, необходимое должнику-инвалиду; продукты питания и некоторое другое – перечень устанавливается исходя из конкретной жизненной ситуации.

Хотите узнать подробнее? Закажите звонок! Первичная консультация бесплатна

— ваша задолженность замораживается; Это означает, что Ваши долги перестают расти, так как прекращается начисление, пеней, неустоек, штрафов и процентов.

— исполнительные производства приостанавливаются или прекращаются; Это очень важно для тех должников, в отношении которых уже были суды с кредиторами и с которых долги списывают судебные приставы. Все исполнительные производства, которые были заведены на человека на дату признания банкротом, прекращаются

Прекращают действовать запреты, ограничения и аресты имущества, которые наложили на Вас судебные приставы по требованиям кредиторов.

Например, будут сняты запреты на выезд за границу и аресты банковских счетов.

— все судебные дела о задолженностях, которые ведутся в отношении Вас, приостанавливаются и объединяются с процедурой банкротства; Этот момент важен для тех должников, в отношении которых кредиторы уже ведут судебные дела. Вся задолженность гражданина будет рассматриваться в рамках банкротного дела. Все новые требования кредиторы могут предъявить только в рамках процедуры банкротства.

Это очень облегчает жизнь гражданину-должнику.

— Вы можете пользоваться Вашими доходами в полном объеме;

— не нужно скрывать свои доходы; Вы можете легально работать и вести бизнес; это снимает с должника риск быть привлеченным к юридической ответственности за уклонение от налогов.

— Вы можете совершать юридические сделки, продавать и приобретать недвижимость, автотранспорт и т.д. Все ваши юридические возможности как гражданина государства восстановлены в полном объеме, вы можете ими пользоваться безо всяких ограничений.

— вы можете зарегистрироваться в качестве индивидуального предпринимателя и открыть свой бизнес;

— в случае острой необходимости Вы можете взять кредит. Вопреки распространенному мифу из интернета, закон не запрещает банкротам брать кредиты. После банкротства гражданин обязан только уведомлять кредитные организации о факте банкротства при обращении за кредитом.

Ну, и главное: у вас начинается новая светлая жизнь без долгов!

Вот что говорят о жизни без долгов наши клиенты: Банкротство физического лица отзывы