Почему выбирают нас

Простой и высокодоходный инвестиционный продукт

Мы предлагаем простой, понятный надежный и высокодоходный инвестиционный продукт, который не потребует от Вас больших затрат времени для постоянного контроля и мониторинга. Один раз выбрав в личном кабинете инвестиционный продукт с функцией автоинвестирования, Вы можете несколько лет получать пассивный доход в несколько раз выше чем банковский депозит, не тратя время на походы в банки и контроль ваших инвестиций.

Низкий порог инвестиций

Минимальный порог для инвестиций составляет всего лишь 100 000 рублей, что дает возможность инвестиций всем категориям розничных инвесторов. Минимальный срок инвестиций 3 месяца, за которые Вы успеете спокойно протестировать продукт и оценить надежность и простоту нашего сервиса.

Диверсификация

Средства одного инвестора распределяются среди десятков заемщиков. Инвестиционный портфель постоянно балансируется по суммам выданных займов и уровню риска с целью избежания дефолтов и поддержания необходимой доходности.

Специально выделенный менеджер будет курировать Вас на протяжении всего срока ваших инвестиций.

Собственный скоринг

Мы внедрили высокоэффективную скоринговую систему собственной разработки, основанную на численных статистических методах и машинном обучении, которая позволяет в течении нескольких минут оценить потенциального заемщика и предложить ему предварительно одобренный лимит, параллельно отсеивая мошенников.

Пакет документов

Обязательным документом доя оформления сделки является паспорт гражданина РФ. Все остальные документы являются дополнительными, а их список устанавливается заимодателем.

Если говорить о сложившейся практике, то, в большинстве случаев, в качестве второго документа, подтверждающего личность заемщика, может потребоваться:

- СНИЛС;

- водительские права;

- загранпаспорт.

Мужчинам, моложе 27 лет, как правило, требуется предоставить военный билет.

Индивидуальным предпринимателям, если займ выдается на развитие бизнеса, в дополнение к указанным выше документам, требуется свидетельство ИП или ОГРН. При оформление залога заемщику следует подготовить документы на предмет обеспечения.

Преимущества и недостатки

У подобных сервисов имеется целый ряд преимуществ:

- простая и удобная процедура оформления;

- приемлемые ставки;

- возможность оформления заявки и получения денег полностью через интернет;

- минимум документов;

- лояльные требования к заемщикам.

Среди недостатков стоит отметить:

- наличие большого количества мошенников на рынке;

- высокая вероятность столкнуться с достаточно жесткими мерами взыскания долга в случае просрочки.

Воспользовавшись услугами биржи взаимного кредитования Займов.ру практически все категории клиентов смогут без труда подобрать наиболее оптимальный для них вариант займа.

Перед оформлением сделки следует внимательно изучить договор.

Банки (институциональные кредиторы) предлагают денежные ссуды населению и бизнесу, учитывая свои корпоративные принципы. Однако это не быстрый процесс. Необходимо предоставить большое количество справок и документов для того, чтобы узнать выдаст банк кредит или нет. P2p-кредитование как сервис, предоставляющий денежные займы без посредников на рынке кредитов в России, появилось сравнительно недавно. У этого метода получения денежных займов есть свои достоинства и недостатки.

6 основных способов, как получить деньги на развитие бизнеса

Деньги на развитие бизнеса с неба не упадут.

Поэтому не нужно ждать чуда, что кто-то сделает подарок в виде необходимой суммы.

В любом случае придется «попотеть» и поискать различные способы получения средств и начать действовать.

-

Собственные накопления.

Если вы не желаете ни от кого зависеть и возвращать долги, то делать накопления — это лучшее решение.

Для этого с каждой полученной прибыли необходимо откладывать определенную сумму, которую в дальнейшем можно потратить на развитие бизнеса.

Такой способ подойдет только для дальновидных людей, которые в настоящий момент заботятся о своем будущем.

-

Кредит в финансовых организациях.

Для этих целей могут подойти как бизнес-кредиты, так и потребительские.

Если у вас хорошая кредитная история, и вы готовы платить проценты, то это выход из положения.

Несмотря на то, что банки имеют различные программы кредитования, получить у них деньги довольно сложно, но возможно.

Как это сделать, поговорим чуть позже.

При ведении небольшого дела, на развитие которого не нужны большие суммы, можно взять потребительский кредит.

Для этого не нужно предоставлять никакой бизнес-план и подавать сложные заявки.

При успешном использовании средств можно довольно быстро вернуть долг.

-

Поиск инвесторов.

Это могут быть частные лица, предприятия или специально созданные фонды.

Чтобы получить от них деньги на выгодных условиях, необходимо подготовить развернутый бизнес-план, демонстрирующий целесообразность вложенных средств.

Если вы сможете получить деньги на развитие бизнеса, то будьте готовы к тому, что большую часть прибыли инвесторы заберут себе.

-

Помощь друзей и родственников.

Если нет желания бегать по банкам или кредитным организациям, то можно обратиться к близким, и взять у них деньги взаймы.

Конечно, у такого способа получить необходимые средства есть множество преимуществ — экономия времени, не нужно закладывать свое имущество, предоставлять экономические расчеты для того, чтобы подтвердить целесообразность кредита.

Но в то же время велики шансы того, что можно испортить отношения с близкими.

-

Обращение в союзы предпринимателей.

Вступив в подобную организацию, есть возможность не только заручиться поддержкой других предпринимателей, но и получить деньги на развитие бизнеса.

Денежная помощь может быть представлена в виде займа с низкой процентной ставкой, партнерства, лизинга.

Каждый случай индивидуален, поэтому конкретный предприниматель, нуждающийся в средствах для развития, будет рассматриваться отдельно.

-

Краудфандинг.

Это новое веяние пришло в бизнес после его развития в социальной сфере.

Этот способ представляет собой сбор средств на специально созданной площадке.

Каждый желающий может внести любую сумму денег.

Чтобы этот способ сработал и вас смогли заметить, необходимо как следует себя прорекламировать.

Создатели площадки всего лишь разместят информацию о вас и возьмут свою комиссию.

Площадки взаимного кредитования

На территории Федерации насчитывается всего несколько сервисных площадок взаимного кредитования, поэтому между ними не существует особой конкуренции. Такими порталами являются:

- международный — WebMoney;

- российский — Вдолг.ру;

- отечественный — Кредбери.

Работа организаций кардинально не отличается друг от друга, однако число обработанных заявок увеличивают шансы кредиторов вернуть назад суженные деньги.

Credberry

Данная площадка взаимного заема является наиболее популярной среди россиян. Понятный интерфейс в форме доски объявлений, минимум рисков для кредиторов, для пользователей предусмотрен кредитный рейтинг, который постоянно улучшается после погашения взятой ссуды.

Максимальный показатель обусловливается 1 000 единиц. Размер ссуды ограничивается рейтингом заемщика, однако минимальная ее сумма может быть 30 000 рублей, максимальная — 100 000. Другим ограничением является следующее условие — пока не будет погашен взятый кредит, новый не будет предоставлен.

Кредбери сотрудничает с некоторыми финансовыми организациями, такими как:

- Тинькофф Банк;

- коммерческий банк Ренессанс Кредит;

- АО КБ Ситибанк.

Список расширен несколькими микрофинансовыми организациями.

Кредбери взимает за свои услуги с заемщика 10% от величины взятого кредита. Кредитор может инвестировать в дело минимальную сумму, равную 1 000 рублей, причем процентный тариф определяет самостоятельно.

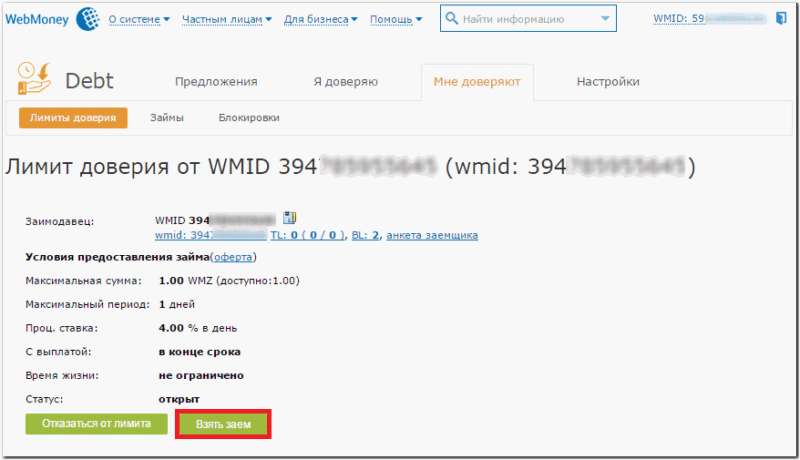

WebMoney

Функционал биржи полностью автоматизирован, заявления размещены, как оговаривает регламент площадки. После настройки указанных параметров поиска, контрагенты могут найти кредиторов и ссудополучателей довольно быстро.

Здесь можно взять заем размером до 15 000 долларов США, а в индивидуальных случаях и больше.

Вдолг.ру

Площадка взаимного кредитования также наделена автоматизированным функционалом, который подбирает актуальные предложениями от заемщиков, в зависимости их анкетных сведений и показателей кредитного рейтинга. Чем лучше последний, тем на большую сумму вправе рассчитывать получатель, с одновременным уменьшением годового процентного тарифа.

Минимальной считается ставка процента — 15 единиц.

Кредитору нужно же принять во внимание, что его деньги часто попадают к членам системы, имеющим негативную кредитную историю

Пакет документов

Обязательным документом доя оформления сделки является паспорт гражданина РФ. Все остальные документы являются дополнительными, а их список устанавливается заимодателем.

Если говорить о сложившейся практике, то, в большинстве случаев, в качестве второго документа, подтверждающего личность заемщика, может потребоваться:

- СНИЛС;

- водительские права;

- загранпаспорт.

Мужчинам, моложе 27 лет, как правило, требуется предоставить военный билет.

Индивидуальным предпринимателям, если займ выдается на развитие бизнеса, в дополнение к указанным выше документам, требуется свидетельство ИП или ОГРН. При оформление залога заемщику следует подготовить документы на предмет обеспечения.

10 фактов о p2p-кредитовании — Bankir.Ru

1. P2P-кредитование как сервис существует с 2005 года. Первой на рынке была британская компания Zopa, за время своего существования выдавшая ссуд на £500 млн и в настоящее время являющаяся крупнейшим игроком на британском рынке p2p-кредитования с более чем 500 тыс. клиентов.

2. P2P-кредитование это не краудфандинг. При классическом краудфандинге индивидуальные инвесторы объединяются и финансируют компанию, владеющую собственностью, в обмен на долю в ней. При p2p-кредитовании кредиторы финансируют непосредственно физическое лицо, собственника. При краудфандинге инвестор получает увеличение капитала, а при p2p-кредитовании — доход, и уровень риска при p2p-кредитовании ниже, чем при классическом краудфандинге.

3. Выделяют три типа p2p-кредитования — потребительское, кредитование малого и среднего бизнеса, кредитование недвижимости.

- В потребительском p2p-кредитовании частным лицам выдаются небольшие необеспеченные ссуды. Как правило, оно используется для финансирования крупных покупок, свадеб, отпусков, ремонта дома, либо для консолидации долгов.

- При кредитовании малого и среднего бизнеса ссуда выдается компании и может быть необеспеченной, либо обеспеченной собственностью компании, либо персональными гарантиями директора или акционеров компании. Это вид ссуд чаще всего используется для финансирования роста компании или покупки активов.

- При кредитовании недвижимости, используемом частными лицами и организациями для покупки жилья и коммерческой недвижимости, ссуда обеспечена залогом первой очереди на собственность.

4. Займы при P2P-кредитовании разделяются на малые части. Это позволяет кредиторам снизить степень риска, финансируя множество небольших займов объемом от $25, и если какие-то из них не будут возвращены, это мало отразится на качестве портфеля.

5. Самый надежный способ обезопасить заем при p2p-кредитовании — залог первой очереди на собственность. При этой форме защиты кредита собственность, находящаяся в залоге, может быть продана для покрытия долга, причем p2p-кредит — первое, что будет покрыто после продажи залога.

6. Ежемесячно через p2p-платформы проходят миллионы долларов. Планируется, что к 2016 году объем рынка p2p-кредитования составит £5 млрд в Великобритании, до $30 млрд в США и до $60 млрд по всему миру.

7. Кредиты через p2p-платформу в среднем дешевле, чем по кредитной карте. Это показывает практика Lending Club, крупнейшего оператора p2p-кредитования в США. Если сравнить ссуды в $10 000, взятые через Lending Club под 12,4% и через кредитную карту под 18,5%, за пять лет за кредит по карте придется выплатить на $3050 больше. Не удивительно, что подавляющее большинство p2p-кредитов выдано на реструктуризацию банковских долгов.

8. Инвестирование в p2p-платформы может быть менее рискованным, чем инвестирование на фондовом рынке. Во время финансового кризиса в 2008 году фондовый рынок США упал на 53%. Инвесторы в p2p-кредитование за этот же период потеряли около 3% (статистика Lending Club).

9. Выгоднее давать кредиты на отпуск, чем на обучение. Максимизация прибыли требует от p2p-инвестора выбирать финансируемые ссуды более чем по 30 различным критериям. В среднем больше всего прибыли приносят ссуды на рефинансирование долга (8,5%), за ними идут ссуды на организацию свадеб (8%), на переезд (4,2%) и на отпуск (3,8%). Ссуды на обучение приносят инвесторам меньше процента доходности.

10. Ссуды с хорошим соотношением выгоды к риску финансируются в течение тридцати секунд. Новые ссуды доступны инвесторам несколько раз в день, но среди инвесторов настолько высока конкуренция за выгодные ссуды, что последние финансируются почти моментально. Это делает работу p2p-инвестора в чем-то похожей на высокочастотный трейдинг — необходимо успеть перехватить выгодное предложение раньше других.

Преимущества и риски

Преимущества общества взаимного кредита:

1. Возможность получить доступ к кредитам без залога и проверки кредитной истории. Общество взаимного кредита не требует обеспечения займа и может быть полезно людям, которые не могут получить кредиты от банков из-за недостаточной кредитной истории или низкого кредитного рейтинга.

2. Низкие процентные ставки. Общество взаимного кредита часто предлагает займы по более низким процентным ставкам, чем банки. Это может быть полезно для людей, которые не могут позволить себе платить высокие проценты по кредитам или желают сэкономить на процентах.

3. Гибкие условия займа. Общество взаимного кредита может предлагать гибкие условия по выплате займа, такие как отсрочка платежей или изменение графика погашения. Это может быть полезно для людей, которые временно испытывают финансовые трудности и нуждаются в адаптации условий кредита.

Риски общества взаимного кредита:

1. Недостаток законодательной защиты. Общества взаимного кредита не всегда регулируются законодательством, что может повлечь за собой недостаток защиты прав заемщиков. Неконтролируемые организации могут применять непрозрачные практики и высокие процентные ставки, что может привести к невыгодным условиям для заемщиков.

2. Риск невозврата займа. Общество взаимного кредита не может гарантировать, что все займы будут возвращены своевременно. В случае невыплаты займа имеется риск потери средств займодавцами, что может негативно сказаться на доверии к обществам взаимного кредита.

3. Ограничения на права участников. Некоторые общества взаимного кредита могут накладывать ограничения на права участников, такие как ограничение суммы займа или частоты участия в кредитной программе. Это может быть ограничивающим фактором для некоторых заемщиков, которые нуждаются в более крупных займах или частых займах.

Для получения денег на развитие своего бизнеса — найди инвестора

Инвесторами могут выступать:

- заинтересованные в перспективных проектах частные лица, так называемые бизнес-ангелы;

- инвестиционные фонды;

- венчурные фонды.

Немного подробнее остановимся на каждом из них.

Бизнес-ангелы — это люди, имеющие большой опыт в ведении предпринимательской деятельности, или объединения частных лиц.

Чаще всего они вкладывают деньги в проекты на начальных стадиях, но также могут заинтересоваться «молодым», но перспективным бизнесом.

Помимо финансовой помощи они помогают налаживать деловые контакты, делятся своим опытом и дают советы.

Инвестиционные и венчурные фонды при выдаче денег на развитие бизнеса распоряжаются не собственными средствами, а вкладами инвесторов.

Они предъявляют высокие требования, и помимо получения процента с получаемой прибыли, в подавляющей части берут на себя управление компанией.

Чтобы получить деньги на свой бизнес от инвесторов, необходимо придерживаться таких правил:

-

«100 звонков»

В интернете найдите все возможные инвестиционные фонды, и начинайте «стучать во все двери».

Подавайте заявки во все возможные организации, которые подходят под вашу деятельность.

-

Рекламируйте себя

Ваша компания должна быть на слуху, тогда шансы, что вас заметят, будут велики.

-

Соответствуйте инвестиционному фонду

Есть такие инвестиционные фонды, которые работают только с несколькими направлениями деятельности, и если вы подходите под них, то докажите это.

-

Презентуйте себя с лучшей стороны

Составьте бизнес-план и разработайте яркую и нестандартную презентацию, чтобы продемонстрировать свое креативное мышление.

Сделайте это быстро и емко, чтобы у инвестора появилось желание выдать вам деньги на развитие бизнеса.

Что это такое и для чего она нужна?

Биржа частных кредиторов — это площадка, позволяющая частным инвесторам и заемщикам найти друг друга. Лица, не имеющие юридического статуса, могут инвестировать личные средства, предоставляя ссуды любому лицу на определенных условиях.

Не всегда заемщик может рассчитывать на банковский кредит, займы от МФО обычно ограничены суммами и сроками гашения, а процентная ставка при этом очень высока. Если заемщику необходимо взять значительную сумму и при этом он не соответствует требованиям банка (например, отсутствует необходимый стаж работы или гражданство), выходом может стать кредит от частного инвестора.

Список таких бирж

Биржи займов часто работают в интернете.

Наиболее популярные ресурсы:

- Вдолг.Ру;

- Займиго.Ру;

- Кредбери.Ру;

- Fingooroo.ru.

Кто попадает под категорию частных инвесторов, выдающих займы

Частный инвестор, выдающий займы, — это любой человек, который кредитует другое лицо из личных средств, беря на себя все риски и ответственность по выданной ссуде.

Он не представляет интересы банка, МФО или любой другой организации, а действует из соображений личной выгоды.

Механизм работы

Основным принципом работы ОВК является взаимная помощь и доверие между участниками. Люди, вступая в общество, оказывают финансовую поддержку друг другу в виде кредитов или займов на низких процентных ставках. Отличительной особенностью ОВК является то, что заимодавцем и заемщиком может быть одновременно каждый участник организации. Это означает, что каждый может получать кредиты и предоставлять займы, в зависимости от своих потребностей и возможностей.

Взаимный кредит в ОВК предоставляется на основе репутации и надежности участника. Каждый участник организации имеет рейтинг, который зависит от его платежеспособности и своевременности возврата кредитов. Чем выше рейтинг, тем больше доверия и возможностей предоставляется участнику в получении кредита. Это позволяет максимально снизить риски несвоевременного погашения займов и обеспечить устойчивость и надежность ОВК в целом.

Для работы ОВК обычно используется специализированная платформа или приложение, которое помогает участникам совершать кредитные операции, контролировать свои платежи и взаимодействовать друг с другом. Такие платформы обеспечивают прозрачность процессов и удобство использования, а также позволяют обмениваться информацией и советами.

Общество взаимного кредита может быть полезным для различных групп людей. В основном, оно привлекает предпринимателей, самозанятых, малый бизнес, но также может быть полезным и для физических лиц, которым нужна финансовая помощь или возможность получить займ без проведения сложной и непрозрачной процедуры в банке. ОВК помогает участникам расширять свои деловые возможности, получать финансовую поддержку и развиваться, основываясь на доверии и взаимопомощи.

Взаимное кредитование – сервисы

На сегодня в России есть совсем немного такого рода платформ. По сути, их три:

- Credberry.ru;

- Vdolg.ru;

- биржа r2r WebMoney.

Рассмотрим каждую из них в отдельности.

Биржа r2r WebMoney

Как было отмечено в начале статьи, это первая площадка взаимного кредитования в России. Возраст ресурса говорит в его пользу – за годы работы был отточен механизм взаимодействия системы и пользователей.

Биржа Вебмани полностью автоматизирована. Касается это и порядка размещения объявлений.

Настройка запросов и предложений организована так, что заёмщики и кредиторы быстро находят друг друга. Достигается такой эффект за счёт детальных параметров, которые доступны при создании объявлений.

Главная особенность площадки – возможность оформить займ 15 000 долларов без залога (точнее – под залог доменного имени).

Условия сервиса иногда меняются, так что при обращении к его функционалу стоит внимательно изучать условия предоставления услуг.

Кредбери

Среди граждан Российской Федерации Credberry – наиболее востребованный из сервисов r2r (взаимного кредитования).

Один из его важных плюсов – интуитивно понятный интерфейс. Вдобавок есть приятное обстоятельство для кредиторов: риски существенно снижены благодаря присвоению каждому заёмщику кредитного рейтинга после прохождения им регистрации.

Во время регистрационной процедуры пользователь предоставляет некоторые персональные сведения.

Примечание 4. Максимальный показатель для кредитного рейтинга внутри системы – 1 000 баллов. Чем он выше, тем больше шансов на получение займа с выгодными условиями.

Важно! На Кредбери действуют строгие лимиты. В долг можно взять от 30 000 до 100 000 рублей. Причём новый кредит будет недоступен до момента погашения имеющегося

Причём новый кредит будет недоступен до момента погашения имеющегося.

Немаловажно, что среди партнёров ресурса есть такие организации:

- Ренессанс Кредит Банк;

- Ситибанк;

- Тинькофф;

- некоторые другие коммерческие банковские учреждения и микрофинансовые организации.

Инвестор на данной площадке сам определяет процентную ставку и может вкладывать деньги, начиная от 1 000 руб.

Важно! Кредбери взимает комиссию 10% от кредитной суммы за посредничество – сбор оплачивает заёмщик. В целом, это весьма удобный сервис, который привлекает и лиц, предоставляющих свои средства, и нуждающихся в займе

В целом, это весьма удобный сервис, который привлекает и лиц, предоставляющих свои средства, и нуждающихся в займе.

Vdolg.ru

Вдолг.ру похож по структуре и механизму кредитования на Кредбери. Это типичный сайт займодателей для физических лиц.

Ресурс имеет свою “фишку” – рекомендованную процентную ставку. Этот показатель помогает системе отбирать для пользователя актуальные предложения в зависимости от данных в анкете.

Важно! Условия займа зависят от кредитной истории заёмщика. Чем лучше с ней обстоит дело, тем ниже будет годовой процент.

Примечание 5

Минимум процентной ставки – 15%

Примечание 5. Минимум процентной ставки – 15%.

Что касается инвесторов, они могут в своих объявлениях указывать желаемую прибыль, что тоже влияет на отбор партнёров по сделке.

Таким образом, мы рассмотрели основные сервисы взаимного кредитования и разобрали главные аспекты их работы. Помните, что вопрос обращения к займам должен контролироваться в первую очередь Вами лично. Оперируйте действительно серьёзными основаниями – не стоит увлекаться кредитами без особой нужды.

Сервисы взаимное кредитование

Как уже говорилось выше, на текущий момент подобных площадок в нашей стране не так много, поэтому конкуренция среди них практически отсутствует, в нашей стране сегодня работают всего три портала – это WebMoney, Вдолг.ру и Кредитбери

Они похожи между собой их отличия в том, что с каждым годом порталы увеличивают скорость обработки заявки и уменьшают риски пользователей системы, поэтому привлекают к себе внимание миллионов клиентов, рассмотрим каждый сервис более подробно

Кредитбери

Сервис доверительного кредитования Кредбери является наиболее востребованным сервисом r2r на текущий момент среди жителей нашей страны. Здесь понятный для любого пользователя интернета интерфейс потому что сам сайт оформлен в виде доски объявлений. Кроме всего прочего, именно на этой площадке сведены к минимуму риски инвесторов, потому что каждый заемщик при регистрации на портале получают кредитный рейтинг, который будет увеличиваться по мере оформления займов и их возврата.

Сервис Кредберри

Сервис Кредберри

Для того чтобы стать пользователем платформы, нужно пройти простую процедуру регистрации, заемщикам нужно предоставить все сведения о себе, чтобы система смогла присвоить ему кредитный рейтинг. Максимальное количество баллов 1000 единиц, чем выше рейтинг, тем больше шансов получить деньги в долг на максимально выгодных для себя условиях. Лимит кредита здесь строго ограничен, в зависимости от рейтинга заемщика может получить в долг максимальную сумму от 30000 до 100000 рублей, причем основной особенностью является тот факт, что заемщик не сможет взять деньги в долг снова до тех пор, пока не расплатится по имеющимся займам.

Кроме всего прочего, данный сервис сотрудничает с банками и микрофинансовыми организациями. В список партнеров входят банки:

- Тинькофф;

- Ренессанс Кредит;

- Ситибанк и другие коммерческие банки;

- несколько микрофинансовых организаций.

Для кредиторов данная площадка более привлекательна постольку, поскольку здесь он может инвестировать минимальную сумму от 1000 рублей и определить самостоятельно процентную ставку. При этом найти потенциального заемщика здесь не составит никакого труда достаточно лишь разместить объявление.

Биржа r2r WebMoney

Данная площадка имеет свои преимущества и недостатки. Если говорить о достоинствах, то данная биржи полностью автоматизирована, все объявления здесь размещаются в соответствии с регламентом. Кроме всего прочего, здесь пользователи находят друг друга достаточно быстро, благодаря настройке объявлений, то есть, инвесторы и заемщики могут найти друг друга по определенным параметрам. Кстати, основная особенность ее в том, что здесь можно получить в долг до 15000 долларов без залога, если быть точнее, то под залог доменного имени.

Биржа r2r WebMoney

Биржа r2r WebMoney

Vdolg.ru

Это очередной портал взаимного кредитования, на котором инвесторы и заемщики могут найти друг друга. Здесь нужно также пройти простую процедуру регистрации и разместить объявление, при этом здесь есть такое понятие, как рекомендованная процентная ставка. То есть, система автоматически набирает актуальные предложения для заемщиков в зависимости от его анкетных данных, условия кредитования напрямую будут зависеть от кредитной истории заемщика, то есть чем она лучше тем ниже годовой процент. Кстати, минимальная процентная ставка 15% в год. В свою очередь, инвесторы указывают желаемую прибыль, чем больше они хотят заработать на выдаче займов, тем выше их риск, ведь их инвестиции попадают непосредственно к пользователям системы с низким кредитным рейтингом.

Условия

Биржа взаимного кредитования частных лиц «Займов.ру» дает возможность заемщикам из любой части России взять деньги в долг в режиме онлайн через интернет на одноименном сайте Займов.ру.

В этом центре предоставления сведений о частных займах потенциальный заемщик может без труда подобрать наиболее подходящие для него кредитные предложения.

Исходя из этого, потенциальному заемщику следует крайне внимательно оценивать каждое предложение, и особенно внимательно изучить следующие параметры займа:

- ценовые параметры сделки (% ставка наличие и размер комиссии и т.д.);

- цели кредитования;

- проверка кредитной истории и отношение кредитора к наличию у заемщика просрочек в прошлом;

- наличие возможности и условия досрочного погашения;

- возможность и условия пролонгации договора;

- необходимость предоставления обеспечения.

Как правило, для оформления частного займа через сервис Займов.ру от заемщика не требуется представление обеспечения, однако, если сумма крупная, или у заемщика сильно «подпорченная» кредитная история, в некоторых случаях может потребоваться и залог. При проведении таких сделок следует учитывать затраты времени и денег на оформление сделки.

Отношение заимодавцев к кредитной истории и наличию просрочек у заемщика разное.

Однако, следует понимать, что в случае предоставления займа при наличии у потенциального заемщика открытой просрочки по другим обязательствам, невыполнение условий частных займов может повлечь за собой применение довольно жестких методов возврата долга.

Нелишним будет уточнить у кредитора еще один немаловажный вопрос – возможность пролонгации договора.

Некоторые заимодавцы предлагают даже автоматическую пролонгацию займа при условии погашения должником начисленных процентов. Это важная опция, т.к., при возникновении трудностей с погашением пролонгация позволит избежать штрафов за просрочку.

Требования к заемщику

Как мы уже говорили выше, условия выдачи займа определяет каждый кредитор самостоятельно. Аналогичная ситуация и с требованиями к заемщику.

Если обобщить имеющиеся на бирже предложения, то большинство заимодавцев готовы видеть своими должниками граждан, соответствующих следующим требованиям:

Стоит отметить, что некоторые заимодавцы готовы работать и с заемщиками, имеющими негативную кредитную историю, однако, стоимость таких займов будет выше.

Также, следует учитывать, что некоторые заимодавцы готовы работать только с заемщиками, проживающими только в отдельных регионах.

Как сделать рабочий сервис взаимного кредитования

Р2Р кредитование физических лиц (индивидуальных предпринимателей) и малых компаний появилось в России в 2012 году. Сегодня в стране успешно работает более десятка крупных площадок взаимного кредитования, то есть конкуренция уже ощутима: чтобы новый сервис закрепился на рынке, его команда должна хорошо потрудиться.

В работе крупных бирж взаимного кредитования присутствует минимум 5 секретов успеха.

- Финансовые выгоды для пользователей сервиса. Площадка, публикующая разносторонние бизнес-проекты, привлекает много частных кредиторов. Например, инвесторы для открытия бизнеса нацелены на финансирование пусть и рискованных, но высокодоходных стартапов. Осторожные кредиторы заинтересованы в стабильной прибыли, поэтому предпочитают выдавать залоговые займы действующим компаниям. В любом случае площадка не должна диктовать условия по кредиту — заемщик сам устанавливает максимальный процент. Для проектов, которые привлекли нескольких инвесторов, необходимо организовать обратный аукцион: с его помощью потенциальные инвесторы могут снижать ставки, а заемщики — получать наиболее выгодные кредиты.

- Минимальные риски для инвестора. Биржа Р2Р кредитования должна использовать эффективную систему оценки заемщиков и размещать проекты только ликвидного бизнеса. Оценку можно проводить по разным методикам, но лучшие варианты — признанные европейские системы, основанные на анализе официальных документов, личной проверке финансовой и управленческой отчетности. Крупные сервисы практикуют строгую проверку заемщиков, в результате чего на сайт попадает около 20% проектов от всего объема заявок. Благодаря такому подходу риск потери вложений существенно сокращается.

- Удобное взаимодействие между партнерами. Для успеха в сфере Р2Р кредитования физических лиц необходимо работать дистанционно, ведь стороны сделки часто находятся в разных регионах. Чтобы исключить обязательное посещение офиса, биржи практикуют заверение документов с помощью электронно-цифровой подписи.

- Поддержка. Сервис Р2Р займов должен иметь квалифицированный персонал для юридической и технической поддержки клиентов. Юристы помогают оформлять документы, представляют интересы инвесторов в суде в случае невозврата займа. Передовая интернет-платформа позволяет контролировать поступление платежей по кредитам, оперативно решать любые вопросы через личные кабинеты пользователей.

- Программы гарантий для инвесторов и заемщиков. Даже самый перспективный проект не застрахован от провала, поэтому надежные онлайн-сервисы Р2Р кредитования исключают риск невозврата займов посредством гарантий, доступных для обеих сторон. За небольшой процент от кредита, площадки обязуются самостоятельно вернуть деньги в размере заранее оговоренной суммы. Отсутствие финансовых рисков повышает привлекательность биржи в глазах бизнесменов и кредиторов.