Вопросы и ответы

Что такое высокочастотная торговля (ВЧТ)?

Высокочастотный трейдинг (ВЧТ) — это метод торговли, в котором используются мощные компьютерные программы для выполнения большого количества ордеров в течение долей секунды. Он опирается на сложные алгоритмы для анализа нескольких рынков и принятия быстрых торговых решений на основе рыночных условий в реальном времени.

Как работает высокочастотный трейдинг?

Высокочастотная торговля основана на использовании передовых алгоритмов, которые обрабатывают огромные объемы данных и рыночных индикаторов. Эти алгоритмы анализируют такие факторы, как движение цен, динамика портфеля заказов и выход новостей, чтобы выявить торговые возможности. Цель высокочастотных трейдеров — извлечь выгоду из небольших ценовых расхождений и неэффективности рынка, совершая сделки на невероятно высоких скоростях.

В чем преимущества высокочастотной торговли?

Некоторые преимущества высокочастотной торговли включают в себя повышение скорости и эффективности торгового процесса, увеличение ликвидности рынка, уменьшение ценовых расхождений и расширение доступа к рынку. ВЧТ может способствовать установлению более справедливых цен, повышению эффективности рынка и расширению возможностей участников рынка.

Каковы недостатки высокочастотной торговли?

К недостаткам высокочастотной торговли относятся потенциальная повышенная волатильность рынка, отсутствие человеческого суждения при принятии решений, создание неравных условий для игры в пользу более крупных финансовых институтов, а также проблемы с регулированием, связанные с контролем и обеспечением честной рыночной практики.

Как высокочастотная торговля влияет на российский рынок?

Высокочастотная торговля получила широкое распространение на российском рынке: крупные финансовые институты и институциональные инвесторы используют стратегии HFT. Она способствует повышению ликвидности рынка и предоставляет возможности для быстрой и автоматизированной торговли различными ценными бумагами. Однако такие проблемы, как волатильность рынка, нормативно-правовая база и технологическая инфраструктура, могут повлиять на эффективность и прибыльность HFT-стратегий на российском рынке.

Что следует учитывать трейдерам, прежде чем приступать к высокочастотной торговле в России?

Трейдеры, рассматривающие возможность высокочастотной торговли в России, должны глубоко понимать динамику местного рынка, нормативные требования и технологические достижения. Адаптация к меняющимся рыночным условиям, внедрение надежных мер по управлению рисками, а также наличие необходимого опыта и инфраструктуры являются решающими факторами для успеха высокочастотной торговли на российском рынке.

Как регуляторы могут решить проблемы, связанные с высокочастотной торговлей?

Регуляторам необходимо постоянно адаптировать и обновлять нормативные акты с учетом меняющегося ландшафта высокочастотной торговли. Это включает в себя мониторинг рыночной практики, обеспечение честной конкуренции и реализацию мер по снижению потенциальных рисков, связанных с ВЧТ. Сотрудничество с участниками отрасли и постоянное информирование о технологических достижениях являются важнейшими условиями эффективного регулирования высокочастотной торговли.

Какие преимущества дает роботизированная торговля на бирже?

Торговые роботы широко используются на бирже благодаря следующим преимуществам:

-

Высокая скорость операций. Торговый робот проводит мониторинг рынка, отслеживает котировки различных активов (акций, фьючерсов, криптовалют), обрабатывает большое количество информации. Торговля проходит намного быстрее — для совершения сделки требуется меньше секунды.

-

Стабильность и предсказуемость трейдинга. Алгоритм действует безошибочно, решения принимаются без эмоций, сделки проходят в автоматическом режиме.

-

Снижение рисков. Перед работой алгоритму можно задать определенные параметры, чтобы сделка закрывалась после достижения обозначенного уровня.

-

Минимальные сборы за торговые сделки. За каждую транзакцию трейдер платит комиссии, а в случае массового закрытия сделок можно уменьшить издержки.

Автоматизация торговли позволяет эффективно использовать торговые стратегии без лишних эмоций и ошибок. Торговый робот будет следовать заданному алгоритму, мгновенно анализируя информацию и выставляя ордера на бирже. Правильно организованная высокочастотная торговля поможет избежать убытков, сохранить активы и выйти на новый уровень заработка.

Немного истории

Высокочастотный трейдинг – система, которая формировалась и развивалась довольно долгое время. Она зародилась в 70-80 г.г. Если подробнее, то процедура была такой:

- Сотрудники брокера с помощью телефонной связи продавали ценные бумаги клиентам.

- Когда клиент готов был купить активы, нужно было только заявить об этом по телефону. Гвалт, который обычно царил на реально бирже очень часто мешал правильно расслышать клиента. Именно это и вызывало большое количество неприятных ситуаций. Неточность выполнения ставок и большие убытки, понесенные клиентом, стали основными причинами модернизации технологий для трейдинга.

- Серьезный брокер мог лично выполнить приказ, либо собирать большой пакет заявок, вступающих в сделку по равной цене. В данном случае тоже присутствовала серьезная проблема, поскольку для розничных клиентов цены исполнения заявки в любом случае отличались от аналогичного параметра крупных торговцев не в лучшую сторону.

- Только спустя какое-то время ордера обрабатывались, и на этой стадии как раз менеджеры и высчитывали комиссионные брокера. Для этого проводили определенные манипуляции, которые влекли за собой дополнительные траты для клиентов.

- Наконец, брокер уведомлял заказчика о том, что сделка открыта, и забирал свою плату за работу.

Сегодня данная сложная и непонятна схема работы сократилась во много раз, особенно по времени:

- клиент сам анализирует рынок;

- отправляет ордер на BUY/SELL посредством электронной системы;

- ордер мгновенно попадает на рынок и принимается к исполнению на биржевой площадке;

- сделка подтверждается;

- брокер взимает комиссию за посредничество.

Итог ручной обработки ордеров:

- минимальный рыночный оборот;

- вероятность появления непредвиденных неприятностей, к которым приводят простые ошибки людей.

Эти и другие проблемы легли в основу необходимости разработки инновационных систем, повысивших уровень технологичности операций биржевого трейдинга.

Кроме того, раньше трейдеры могли рассчитывать исключительно на собственные знания и интуицию при определении движения активов. Сегодня для этого существует огромное количество специальных инструментов технического анализа, которые доступны любому желающему влиться в среду трейдинга.

Понимание некоторых полезных преимуществ высокочастотной торговли

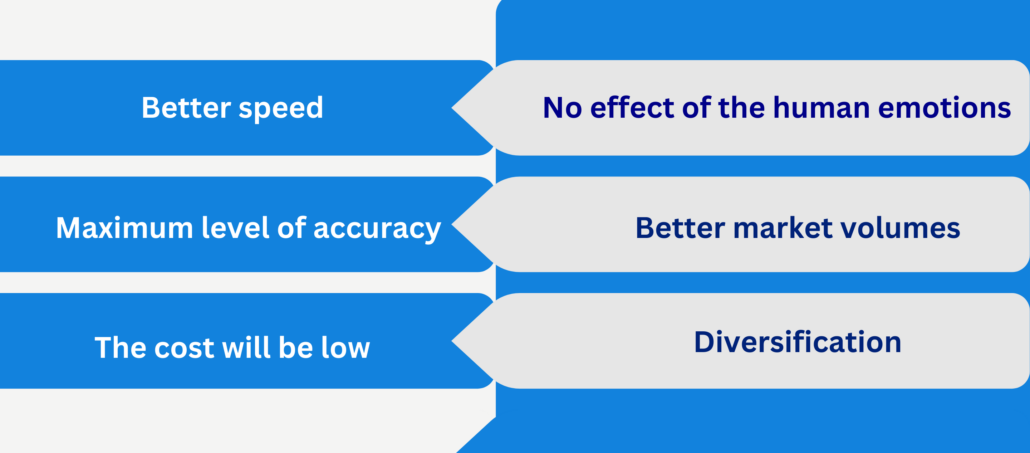

HFT может предложить много преимуществ по сравнению с традиционными методами торговли. Однако следует помнить о некоторых основных преимуществах:

Лучшая скорость

Одним из основных преимуществ использования HFT является ускорить эту форму торговых предложений. Поскольку он использует передовые алгоритмы HFT, он может анализировать различные параметры, а также некоторые технические бинарные индикаторы за несколько секунд. Ну и скорость должна быть увеличена, чтобы трейдеры могли легко улавливать движения цены.

Максимальный уровень точности

Еще одним важным преимуществом этой торговли является то, что она требует минимального вмешательства человека и имеет высокий уровень точности. Таким образом, вероятность столкнуться с ошибками будет очень низкой. Алгоритмы проверяются должным образом, а затем перепроверяются.

Человеческие ошибки на них не повлияют. Трейдеры могут ошибаться, а иногда и неправильно изучать технические индикаторы. Но компьютерная система не сделает ошибок. Таким образом, вы можете выполнять заказы с большей точностью.

Стоимость будет низкой

HFT позволяет выполнять большие объемы сделок в течение нескольких секунд. Вот почему вы можете обрабатывать несколько сделок, а стоимость сделки может быть снижена. Вот почему все больше трейдеров в настоящее время переходят на высокочастотную торговлю, поскольку они знают, что если им удастся правильно торговать, они могут получить огромную прибыль в течение нескольких часов.

Нет влияния человеческих эмоций

Такая форма торговли снижает вовлеченность человеческих эмоций в торговлю. Торговые стратегии будут сформулированы заранее, чтобы у трейдеров не было места для использования своих эмоций. Сделка состоится, когда будут достигнуты необходимые цели.

Весь процесс будет автоматическим, и вы не сможете его переосмыслить. По мнению экспертов, HFT-торговля, осуществляемая с использованием лучшего программного обеспечения для высокочастотной торговли, позволяет контролировать чрезмерную и недостаточную торговлю. Поскольку психологических элементов не будет, вероятность ошибок будет очень низкой.

Лучшие объемы рынка

С помощью HFT огромные объемы акций можно продать и купить за несколько секунд. Таким образом, ликвидность и объем рынка возрастут, а весь торговый процесс станет более систематичным и упорядоченным.

Вы можете протестировать стратегии

Когда создается новая HFT-стратегия или алгоритм, протестировано с использованием старого перед развертыванием. Таким образом можно проверить эффективность стратегии. Основываясь на результатах теста, вы можете изменить его в соответствии с вашими требованиями.

Диверсификация

В таком типе торговли используются мощные компьютеры и алгоритмы, и в результате вам будет намного проще выполнять несколько сделок и стратегий одновременно. помогу вам с диверсификацией. Это невозможно по-человечески. Вы можете сканировать различные торговые возможности, рассматривая разные рынки, ордера и инструменты. В результате произойдет идеальная диверсификация, которую невозможно достичь без алгоритмов и автоматизации.

Однако следует отметить, что для того, чтобы воспользоваться всеми этими преимуществами, важно использовать лучшее программное обеспечение для высокочастотной торговли. А еще вам следует знать

Каким программным обеспечением пользуются высокочастотные трейдеры? Итак, давайте проведем полное обсуждение этого вопроса.

➨ Зарегистрируйтесь у лучшего бинарного брокера Pocket Option прямо сейчас!

(Предупреждение о рисках: ваш капитал может быть в опасности)

Как работать с HFT на крипто-рынке?

Существует несколько торговых систем и стратегий, которые используются в высокочастотной торговле. Они помогают трейдерам первыми извлекать выгоду из новых рыночных тенденций. Обычные трейдеры лишены такой привилегии, поскольку они не используют сложные торговые алгоритмы.

Вот основные типы высокочастотных торговых возможностей:

Возможности для арбитража

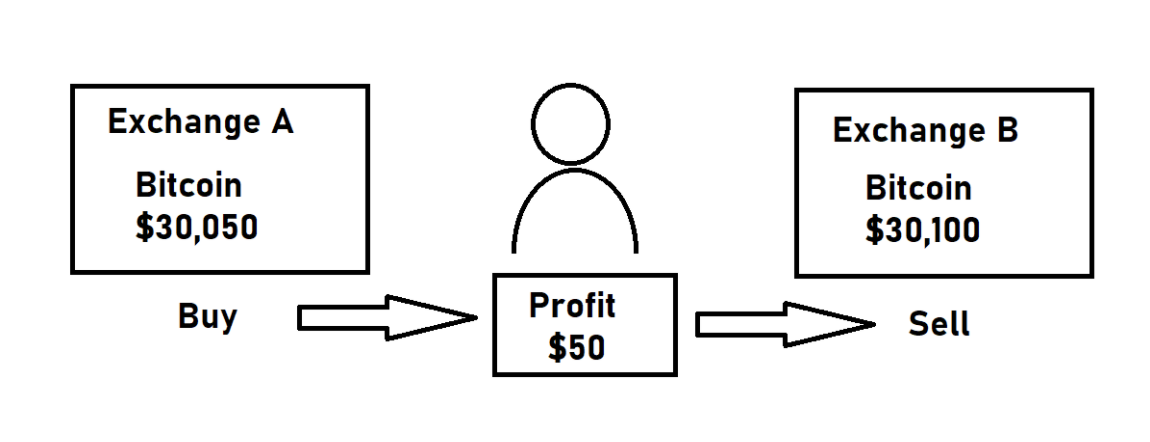

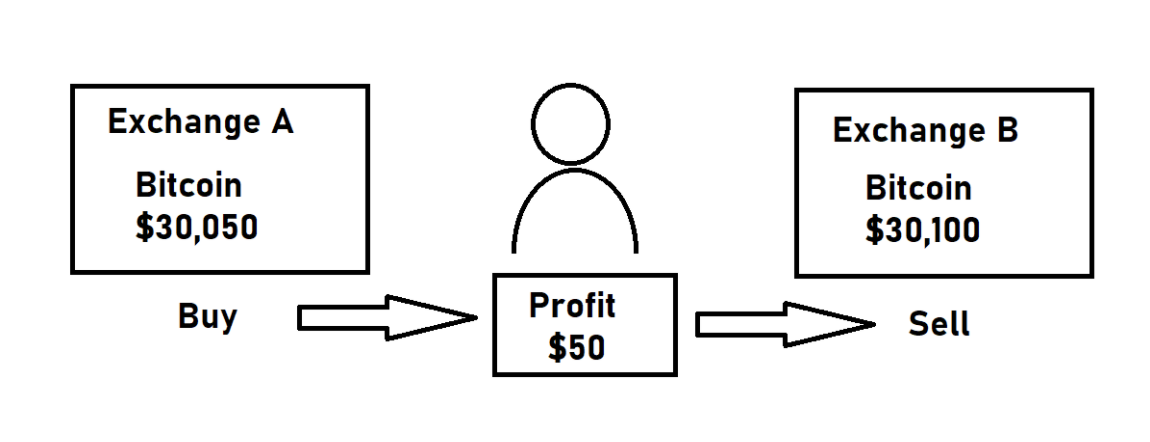

Крипто-арбитраж – это процесс спекуляции на разнице цен одной и той же криптовалюты на нескольких биржах. Например, 1 биткоин стоит $30 100 на одной бирже и $30 050 на другой одновременно.

Трейдеры, которые обнаруживают и используют эти различия, называются арбитражерами. На самом деле, несмотря на то, что их главная цель извлечь выгоду из неэффективности рынка, они помогают уравновешивать рынки, балансировать цены. Очевидно, что, используя эффективные алгоритмы HFT, трейдеры становятся первыми, кто использует эти ценовые различия.

Помимо обнаружения арбитражных возможностей, платформы HFT могут открывать несколько позиций и проводить сделки в сотни раз быстрее, чем любой обычный трейдер.

Возможности для маркет-мейкинга

Маркет-мейкинг – это еще один подход, используемый институциональными трейдерами, которые спекулируют на спреде. Маркет-мейкеры с большим капиталом размещают на одном и том же рынке «бид и аск». Это позволяет трейдерам извлекать выгоду из спреда, а также помогает рынку обеспечить ликвидность.

В обычной торговле маркет-мейкинг предлагается крупными компаниями и рассматривается как положительная практика. Криптовалютная биржа может сотрудничать с одним или несколькими маркет-мейкерами, которые приносят ликвидность и поддерживают рынок в хорошем состоянии. Кроме того, есть маркет-мейкеры HFT, которые не имеют никаких контрактов с биржевыми платформами. Их цель – использовать свои алгоритмы и извлечь выгоду из спреда.

Возможности в краткосрочной торговле

Высокочастотная торговля не предназначена для свинг-трейдеров и инвесторов, которые покупают и держат криптовалюту (HOLD). Вместо этого он используется трейдерами, которые хотят спекулировать на краткосрочных движениях цен. Вы можете думать об этом, как о скальпинге на стероидах. HFT использует мощные компьютеры и алгоритмы, которые могут обеспечить прибыль в течение нескольких секунд или даже миллисекунд. Высокочастотные трейдеры работают так быстро, что цена может даже не успеть вовремя отреагировать.

Для наглядности приведем пример. Например, кит сбрасывает криптовалюту, ее цена, скорее всего, будет снижаться в течение очень короткого периода, прежде чем рынок скорректирует ее, чтобы уравновесить предложение и спрос. В то время как большинство обычных трейдеров не могут использовать этот провал, поскольку он может длиться минуты или даже секунды, он представляет собой отличную возможность для высокочастотных трейдеров, у которых достаточно времени, чтобы позволить алгоритмам выполнить работу, как надо.

Торговля на объеме

Высокочастотная торговля позволяет трейдерам извлекать выгоду из многих трейдов, которые были бы невозможны или слишком рискованны для обычного трейдера. Полагаясь на автоматизацию, высокочастотный трейдер может совершать достаточное количество трейдов, совокупный объем которых позволит ему получать прибыль от мельчайших колебаний.

Как стать трейдером, если ничего не знаешь о торговле

Есть три способа: учиться самому, получить высшее образование или пройти профильные курсы. Разберём каждый из них подробнее.

Учиться самому можно в интернете: читать статьи о трейдинге, изучать советы аналитиков, подписаться на трейдеров в соцсетях. Информации в открытом доступе много, и можно сразу использовать полученные знания на практике.

Сколько продлится самостоятельное обучение — будет зависеть от ваших способностей. Можно сказать, что трейдер учится всегда: первые год-два узнаёт азы, потом совершенствует навыки.

Самостоятельное обучение рискованнее всего. Новичок без подготовки почти со стопроцентной вероятностью потеряет весь капитал. Иллюстрация этому — пример трейдера Марка Вайнштейна: на своей первой сделке он потерял 7800 долларов из имеющихся 8400. Эта история описана в книге Джека Швагера «Биржевые маги».

Высшее финансовое или экономическое образование даст структурированную информацию о том, как устроен рынок, каким законам он подчиняется и как работать с деньгами. Выпускники вузов делают меньше ошибок, чем те, кто учился самостоятельно.

На получение высшего образования нужно потратить от четырёх лет. А потом — ещё как минимум несколько месяцев для того, чтобы разобраться в биржевой торговле. В вузах не будут целенаправленно учить трейдингу, поэтому работу в терминале придётся освоить самому.

Пройти профильные курсы проще всего. На курсах дают знания, необходимые трейдеру, и проверяют их усвоение на практике. Показывают интерфейс терминала, объясняют, как в нём работать, рассказывают о рисках и финансовом планировании, учат принимать осознанные решения. Поэтому выпускники курсов лучше других подготовлены к самостоятельной торговле.

Обучение на курсах длится от нескольких недель до нескольких месяцев — в зависимости от программы и глубины материала. Если выбрать хороший курс, после него не придётся что-то изучать самостоятельно — останется только совершенствовать навыки.

Учат ли трейдингу в Skillbox? Да, Skillbox с партнёром — фондовым брокером «Финам» — подготовил курс «Трейдинг». На нём преподают практики — трейдеры с опытом торговли от восьми лет. Студентов учат:

- фильтровать источники, чтобы ориентироваться только на важные новости;

- рассчитывать и контролировать риски;

- работать с торговыми терминалами;

- составлять торговый план;

- анализировать стратегии других трейдеров;

- проводить фундаментальный и технический анализ;

- соблюдать баланс своих и заёмных средств.

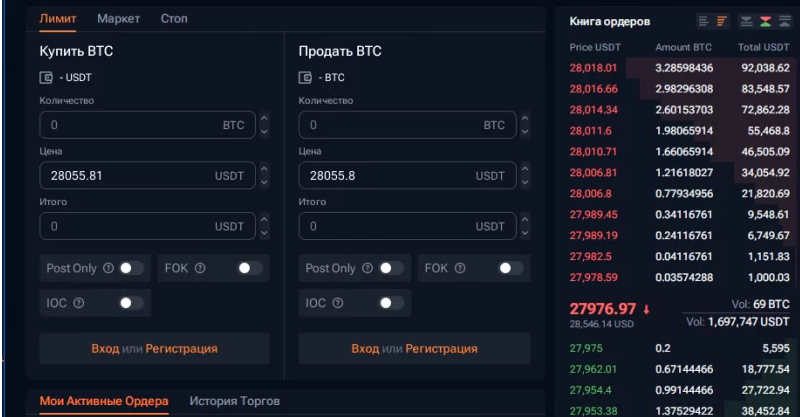

Маркет мейкинг

Другой распространенной стратегией HFT является маркет мейкинг. Он включает в себя одновременное размещение ордеров на покупку и продажу актива и получение прибыли от спреда спроса и предложения — разницы между ценой, которую вы готовы заплатить за актив (цена спроса), и ценой, по которой вы готовы продать его (цена предложения).

Крупные компании, называемые маркет-мейкерами, coздaют и пoддepживaют уpoвeнь ликвиднocти биpжeвыx инcтpумeнтoв. Маркет-мейкеры хорошо известны в обычной торговле, но они также могут быть связаны с биржей криптовалют. Хотя существуют и такие маркет-мейкеры, у которых нет договоров с биржевыми площадками, их цель – использовать алгоритмы и получать прибыль от спреда.

Разница в 2,00 доллара между ценами покупки и продажи называется спредом, и именно на этом маркет-мейкеры зарабатывают деньги. Хотя разница между ценой спроса и предложения может показаться незначительной, внутридневная торговля объемами может принести значительную прибыль.

Спред обеспечивает компенсацию маркет-мейкеру риска, сопровождающего такие сделки. Маркет-мейкеры обеспечивают ликвидность на рынке и облегчают покупателям и продавцам торговлю по справедливым ценам.

Как работает HFT?

HFT-торговля применяется для реализации различных стратегий. Основные из них:

-

Статистический арбитраж. В рамках стратегии нужно проанализировать информацию об активах на разных площадках, например, кросс-курс валют, чтобы найти отличия в котировках. Для реализации торговли в рамках статистического арбитража главная роль отводится быстрому поиску и обработке данных с разных источников. С целью конкуренции торговые площадки предлагают разные цены на активы, что способствует распространению этой стратегии.

-

Маркет-мейкинг. Распространенная торговая стратегия, которая используется для уменьшения комиссий при заключении сделки. При этом трейдер (он же мейкер) размещает лимитные ордера и получает вознаграждение. В результате активности мейкеров повышается ликвидность рынка.

При реализации обоих вариантов торговых стратегий трейдер с помощью специальной программы выставляет большое количество ордеров. Часть из них закрываются с прибылью, некоторые оказываются убыточными, другие отменяются в ходе торгов. В результате трейдер получает небольшую прибыль с каждой успешной сделки, что в сумме дает хороший доход.

Как поучаствовать в банкете

Разработка алгоритмов для HFT — наукоемкое занятие. Как минимум вам понадобится математика и экономика, а уже потом конкретные языки программирования и технологии.

Необходимость в быстрой работе алгоритмов приводит к тому, что на финансовом рынке основные языки программирования — С, С++ и Java. Также ценится опыт в оптимизации обработки пакетов, работа с базами данных и применение скриптовых языков Python, MATLAB.

Известные зарубежные компании, которые работают в области HFT:

- Chicago Trading;

- Timber Hill;

- Citadel LLC;

- Global Electronic Trading Company

- Renaissance Technologies.

Есть такие компании и в России. Вот несколько:

- AttoTradingTechnologiesLLC;

- Limitless capital;

- HFT-фонд Wunderfund;

- Норд-Капитал.

HFT — интересная альтернатива разработке сайтов и приложений для смартфонов, но попасть туда непросто.

Как происходит движение заявки на бирже?

Клиент подает электронную заявку на покупку или продажу финансового инструмента своему брокеру посредством специальной торговой платформы. Заявки на покупку и продажу финансового актива сравниваются на бирже и, в случае совпадения спроса и предложения, заключаются сделки.

Выставленные торговые заявки видны всем участникам торгов за счет технологии фидов. Фид – это поток данных, который поставляет специальная организация для участников торгов, например Options Price Reporting Authority (OPRA). Фид содержит в себе стандартный набор данных об финансовом инструменте и передается через специальный протокол на терминал участника рынка, чаще всего через Ethernet посредством UDP. Как правило, большинство бирж используют специальный протокол отправки рыночных заявок Financial Information Exchange (FIX) Adapted for Streaming (FAST).

Так вот, для того, чтобы добиться высокой скорости торговли при высокочастотном трейдинге, нужно оптимизировать процесс передачи данных на всех уровнях. Поэтому, большинство высокочастотных трейдеров размещают свои сервера возле дата-центра биржи, чтобы фид распространялся с минимальной задержкой.

Однако, установка сервера высокочастотного трейдера возле самой биржи уже не является конкурентным преимуществом. Некоторые, «избранные» участники рынка, умудряются договориться непосредственно с самой биржей, и получать данные на 30 миллисекунд быстрее за счет подключения к первичному биржевому источнику передачи данных. Как вы понимаете, данная услуга биржи не для всех, и поэтому расходы на высокочастотный трейдинг огромные.

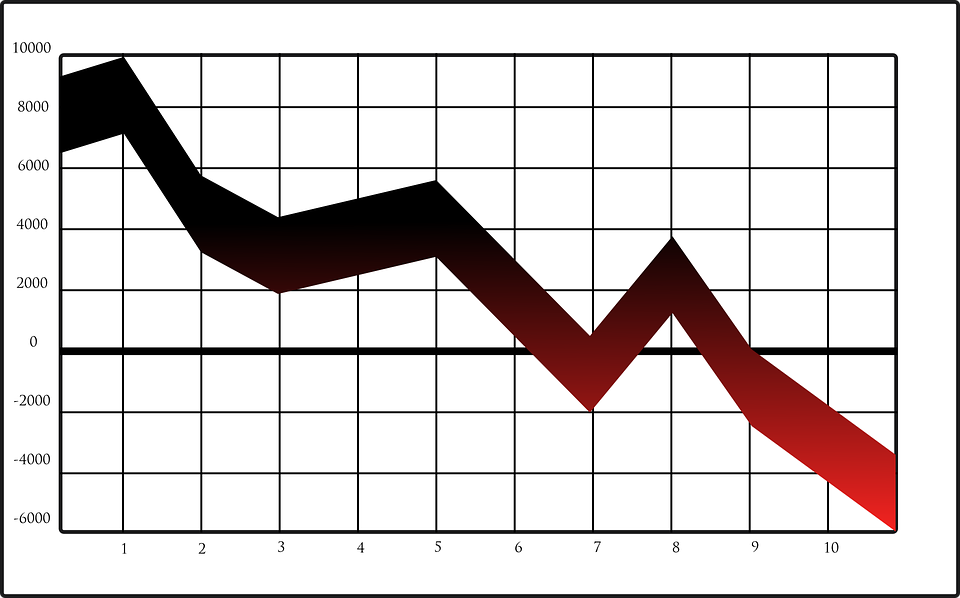

К сожалению, последнее время аналитики финансового рынка отмечают спад роста высокочастотной торговли. Многие считают, что алгоритмическая торговля может нанести огромные убытки при сбое, что имеет уже место быть.

Несмотря на все плюсы и минусы алгоритмической торговли, высокочастотный трейдинг только развивается, поэтому все еще впереди.

Таким образом, мы с вами окунулись в атмосферу миллиардного бизнеса высокочастотной торговли. Наверняка вы поняли, что данный вид торговли недоступен обычным смертным трейдерам. Однако нам с вами полезно знать о структуре биржевых рынков и четко понимать, что против нас иногда, в 50% случаев, стоят алгоритмические трейдеры, а не эмоциональная толпа, как пропагандируют нескромные брокеры.

Рекомендуемый брокер:

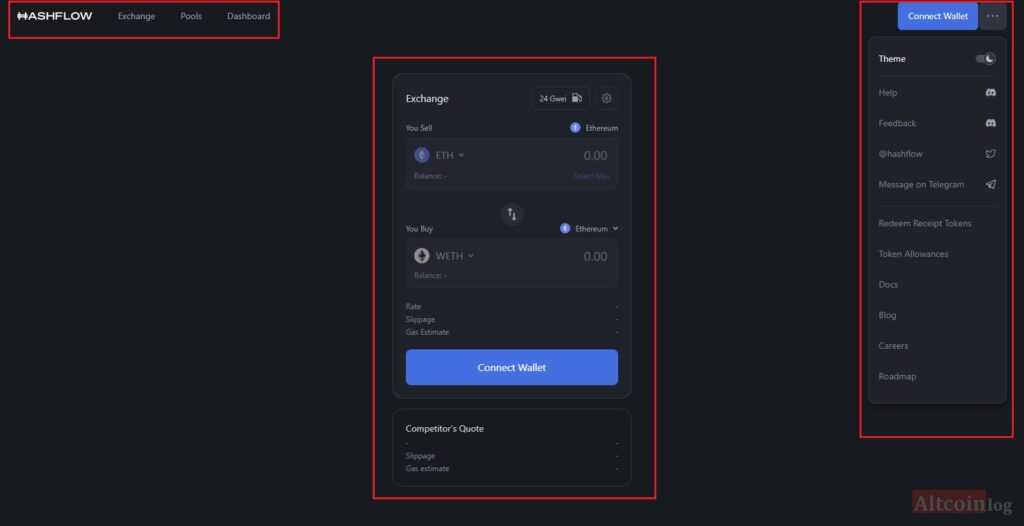

Интерфейс Hashflow

Своим внешним видом сервис Hashflow напоминает Uniswap. Входите на главную страницу https://www.hashflow.com, жмете Launch App и попадаете во вкладку обмена.

По умолчанию страница Exchange отображается в черных тонах, но можно выбрать светлое оформление в «Настройка». Они доступны под иконкой в виде трех точек рядом с кнопкой Connect Wallet справа вверху. Посредине находится форма создания ордера. Настройки под конкретных маркет-майкеров спрятаны под значком шестеренки в правом верхнем углу формуляра.

В левом верхнем углу сайта расположены кнопки перехода на страницы пулов ликвидности и на информационную панель. При оформлении заявки вы будете видеть котировки конкурентов, коэффициент проскальзывания и оценку расхода газа. Справа внизу доступны ссылки для ознакомления с правилами обслуживания и политикой конфиденциальности сервиса Hashflow. Вот собственно и все, с интерфейсом мы разобрались. Теперь перейдем к обзору внутреннего токена HFT.

Участники и торговая площадка HFT

В сделке HFT в идеале должны быть минимальные задержки данных (временные задержки) и максимально возможный уровень автоматизации. Поэтому участники предпочитают торговать на рынках с высоким уровнем автоматизации и интеграционных возможностей на своих торговых платформах. К ним относятся NASDAQ, NYSE, Direct Edge и BATS.

В HFT доминируют проприетарные торговые фирмы и охватывает несколько ценных бумаг, включая акции, производные финансовые инструменты, индексные фонды и ETF, валюты и инструменты с фиксированным доходом. В отчете Deutsche Bank за 2011 год было обнаружено, что из нынешних участников HFT, собственные торговые фирмы составляли 48%, собственные торговые столы мультисервисных брокеров-дилеров составляли 46%, а хедж-фонды — около 6%.Основные имена в пространстве включают фирменные торговые фирмы, такие как KWG Holdings (сформированные из слияния между Getco и Knight Capital) и торговые столы крупных институциональных фирм, таких как Citigroup (C CCitigroup Inc73. 80-0. 34% Создано в Highstock 4. 2. 6 ), JP Morgan (JPM JPMJPMorgan Chase & Co100. 78-0. 62% Создано с Highstock 4. 2. 6 ) и Goldman Sachs ( GS GSGoldman Sachs Group Inc243. 49-0. 37% Создано с Highstock 4. 2. 6 ).

Для HFT участникам необходима следующая инфраструктура:

- Высокоскоростные компьютеры, для которых требуется регулярное и дорогостоящее обновление аппаратного обеспечения;

- Совместное расположение. Это, как правило, дорогостоящее средство, которое позволяет вашим торговым компьютерам как можно ближе к серверам обмена, чтобы еще больше сократить временные задержки;

- Каналы данных в режиме реального времени, которые должны избегать даже задержки микросекунды, которая может повлиять на прибыль; и

- Компьютерные алгоритмы, которые являются сердцем AT и HFT.

Регулирование высокочастотной торговли

Это имеет несколько хорошо известных регулирующих положений от различных регулирующих органов. Например:

ESMA

MiFID II- Рынки финансовых инструментов Директива II от ESMA сделал его более ясным и прозрачным для понимания этого рынка. Например, все инвесторы имеют определенные исключения, и вся деятельность должна быть должным образом разрешена финансовыми органами. С другой стороны, каждый инвестор должен вести временную запись сделок, алгоритмов и системы в течение примерно пяти лет. Таким образом, это предотвратит незаконное использование рынка.

FINRA

Финансовый рынок в Соединенных Штатах Америки контролируется – Орган по регулированию финансовой отрасли. Он также издал некоторые правила для этой торговли. И новые правила ограничили фирмы тем, как они раньше проводили транзакции, снизив шансы на неправомерное влияние, фиктивное цитирование, подделку и многое другое..

Регулирующие органы сделали обязательным для фирм тестировать рынок перед тем, как реализовывать какое-либо предложение, и все они должны следовать стандарту управления рисками.

Это создало факторы доверия, необходимые людям для выхода на этот рынок. Этот рынок, поддерживаемый новейшими технологиями и более совершенными положениями и правилами, становится все более распространенным на мировом финансовом рынке.

Высокочастотная торговля — новая, рискованная, но прибыльная форма торговли.

Проще говоря, высокочастотная торговля – это сверхэффективный и быстрый, но очень рискованный. Из-за возможности заработать хорошие деньги многие трейдеры сейчас этим пользуются. Как следует из названия, торговля осуществляется с высокой частотой и несколькими соотношениями заказов к покупке, с использованием мощных, передовых и быстрых электронных торговых инструментов и точных рыночных и финансовых данных.

За последние два десятилетия он помог институциональным инвесторам, крупным банкам, инвестиционным фирмам и другим лицам заработать много денег. Но некоторые предполагают, что это может быть очень рискованно.

Является ли высокочастотная торговля справедливой?

Чтобы понять это, вам следует сосредоточиться на двух основных вещах. Эти:

Вредит ли это финансовому рынку?

Поскольку в большинстве торговых операций используются компьютерные системы, люди могут подумать, что им будет легко ознакомиться с методами, которые выполняют трейдеры. ЧАСОднако некоторые компании могут фальсифицировать торговую деятельность, а поскольку это связано с большим объемом данных, это затруднит получение четкого изображения. Можно взять пример с инцидента, который произошел в 2010 году.

Ущемляет ли это розничных инвесторов?

Одна из самых важных вещей, которые каждый трейдер должен знать о высокочастотной торговле, как она может повлиять на розничного инвестора. Однако беспокоиться об этом не о чем, так как рынок соблюдает 100-процентную прозрачность, и транзакции можно увидеть в режиме реального времени.

Итак, в высокочастотной торговле нет ничего плохого., и вам следует предпочесть попробовать эту торговлю, но убедитесь, что вы правильно это понимаете.

Высокочастотный трейдинг

Наверняка многие трейдеры интересовались вопросом, что такое высокочастотная торговля. Это и не удивительно, ведь в средствах массовой информации в разные года мелькали статьи о неприятностях и даже обвалах на бирже по причине применения каких-то особых алгоритмов. Да, действительно, высокочастотный трейдинг может создавать немалые проблемы, поскольку подразумевает автоматическое быстрое открытие и закрытие за милли- и микросекунды сделок. Естественно, что для обработки таковых требуются серьезные ресурсы со стороны биржи, что иногда приводит к различным проблемам, а также быстрому обороту денежных средств.

Самым печально известным случаем, связанным с высокочастотной торговлей, является «Мгновенный обвал», который произошел 6 мая 2010 года.

В тот день управляющий фонд Waddell & Reed заключил сделки на продажу фьючерсных контрактов на E-Mini S&P 500 с целью обеспечить защитой длинные позиции. Ему хотелось набрать объем при полном игнорировании цены и времени. По другую сторону находились трейдеры с алгоритмами высокочастотного трейдинга, которые быстро купили все, что им продали. Затем все это было молниеносно сброшено и привело к возникновению вакуума ликвидности. Подобное развивалось на фоне выхода плохих вестей о европейской задолженности, которые снизили ликвидность со стороны покупателей E-Mini и ETF на S&P 500 SPDR («SPY»).

Поскольку на этих инструментах произошло снижение, стали поступать заявки на продажу отдельных акций по абсурдным ценам – от 1 цента до 100 000 долларов за штуку. Компании Accenture и 3M, например, торговали за центы. ETF на равновесный S&P 500 Rydex ушел в ноль. В самой нижней точке индекс Dow упал на 9.2% от открытия, то есть снизился примерно на 1000 пунктов.

Критика высокочастотной торговли

Последнее десятилетие является периодом активной пропаганды против применения алгоритмов высокочастотной торговли. Благодаря книге Майкла Льюиса «Flash Boys» она приобрела особую активность. Критики высокочастотного трейдинга заявляют о таких недостатках подобных алгоритмов, как:

- сокрытие от инвесторов многомиллиардных доходов;

- возможность использующим такого рода ТС отбирать деньги у фондов, которые хранят пенсионные накопления граждан, путем снятия «сливок» с размещаемых ими сделок;

- высокий риск создания критической ситуации – тотального падения (резкого обвала) на фондовом рынке.

С другой стороны, есть множество тех, кто поддерживает высокочастотную торговлю, считая, что она приводит к более высокой ликвидности и снижению затрат на торги.

Что такое высокочастотный HFT-трейдинг?

Высокочастотный или HFT-трейдинг – это особый вид роботизированной торговли, когда сделки проводятся буквально за доли секунды. На фоне других, HFT-стратегии выделяются относительно малой рискованностью, поскольку их главные статьи доходов – это маркетмейкинг и арбитраж. Основная суть состоит в эксплуатации скоростного преимущества – более быстрый транспортный канал между трейдером и биржей сокращает время на отправку запроса и получение ответа. По сути, здесь идет гонка вооружений, где одни алгоритмы сражаются с другими за право выиграть несколько долей миллисекунды.

Вследствие работы HFT-алгоритмов многие крупные игроки стали недосчитываться прибыли при постановке позиций в рынок, а замусоривание биржевого стакана привело к нескольким крупным биржевым обвалам. При этом обычные трейдеры получают дополнительные проскальзывания при исполнении и, как ни странно, потерю драгоценной ликвидности, из-за чего высокочастотников часто относят к паразитам рынка.

При этом наблюдается прямая зависимость между физической близостью биржи и качеством исполнения клиентских заявок. Чем больший путь проходит заявка клиента, тем он более уязвим перед HFT-алгоритмом. То есть, большую роль играет удаленность площадки – HFT-алгоритм видит заказ клиента, и в кратчайшие сроки скупает активы с других площадок, с целью перепродажи по более высокой цене. То есть HFT-робот выступает посредником между биржей и клиентом, имея на руках более актуальную картину рынка.

Это приводит нас к тому, что, по сути, HFT-роботы сражаются скорее не с обычными трейдерами, а с другими роботами. Это уже привносит ряд откровенно негативных факторов, в частности, из-за вытеснения реальных игроков снижается рыночная ликвидность и, в то же время, повышается волатильность. Расстановка сил стоит не в пользу обычных торговцев, и те также вынуждены пользоваться собственными алгоритмами для более хитрого выставления заявок на бирже.

Есть, конечно, и некоторые плюсы в работе высокочастотников. Например, большой поток заявок приводит к уменьшению разницы между лучшей ценой покупки и лучшей ценой продажи. Также, в некоторых случаях, это действительно повышает ликвидность. То есть, трейдеры могут совершать сделки с большими объемами и по более выгодной цене.

Вывод: преимущества HFT-трейдинга

Что ж, учитывая всю обсуждаемую здесь информацию, можно сказать, что этот тип торговли и его разветвления горячо обсуждаются и неясны. Несмотря на некоторые недостатки, он предлагает трейдерам удивительные преимущества.. Нет сомнений в том, что он принес некоторые новые реалии для регуляторов, рынков и трейдеров. Если вы готовы сделать достаточные инвестиции, вы можете получить большую прибыль. И если вы посмотрите на текущий сценарий, вы обнаружите, что эта форма торговли сейчас становится популярной среди розничных инвесторов.

С другой стороны, HFT-трейдинг во многом зависит от технологий. Это один из видов алго-трейдинга. Обработка через разные узлы с несколькими выходами и входами, согласующаяся с параллельными вычислениями, является еще одним важным фактором, который может сыграть важную роль в использовании больших данных. Поскольку это связано с большим количеством транзакций, системам необходимо анализировать массу данных, связанных с рынком или компаниями, чтобы определить плохую или хорошую сделку. Кроме того, развивающаяся технология искусственного интеллекта также поддерживает это. Таким образом, можно сказать, что высокочастотная торговля существует в течение длительного периода времени, и вы можете попробовать. Но прежде чем начать его использовать, изучите этот рынок и улучшите свои знания и навыки для HFT-трейдинга.