Ограничения при досрочном погашении

Процентные ставки в экономике государства меняются динамично, поэтому некоторые выпуски облигаций могут быть невыгодны эмитентам. Например, заемщик выпустил 5-летние облигации с доходностью в 13 %, а через 2 года межбанковская ставка сильно упала.

Выполнять обязательства уже невыгодно – проще досрочно погасить эти ценные бумаги, выплатив всем покупателям номинальную цену с некоторой премией. Инвесторы потеряют возможность получать доходность выше среднерыночной, поэтому для них этот вариант не совсем хорош.

Чтобы этого не происходило, биржевой мир придумал специальные безотзывные облигации с фиксированной датой погашения.

В любом выпуске всегда указан тип облигации, ограничения и возможности досрочного погашения, поэтому перед покупкой необходимо очень внимательно ознакомиться с характеристиками финансового инструмента.

От чего зависит доход

Факторов, влияющих на доход облигации, много. Рассмотрим основные.

Рост котировок. Заработать инвестор может путём продажи бумаги по цене выше её покупки, так как облигациям, как и другим ценным бумагам на рынке, характерна волатильность.

Волатильность — показатель изменчивости цены актива за определённый промежуток времени.

Размер купона. Процент по облигации называется купоном. Эмитент облигации платит инвестору определённую сумму раз в месяц/квартал/год за то, что он одолжил у инвестора деньги.

По способу получения купонного дохода долговые бумаги бывают трёх видов:

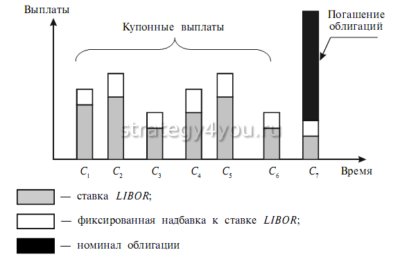

- Купонная облигация. Инвестору в равные промежутки времени начисляется купонный платёж, а в конце срока обращения выплачивается обратно номинал бумаги.

- Облигация с плавающим купоном. Доходность по бумаге не фиксирована и изменяется вместе с внешними показателями: инфляцией, ключевой ставкой ЦБ и т. д.

- Дисконтная облигация. По ним не выплачиваются проценты за владение. Доходность бескупонной облигации фиксирована и формируется за счёт разницы между ценой покупки ниже номинала и первоначальной стоимостью облигации.

Погашение облигации. Это дата, в которую долговая бумага перестаёт торговаться на рынке. Как правило, в этот день эмитент выплачивает последний купон и возвращает инвестору номинал в полном размере.

Если инвестор приобрёл облигацию изначально ниже цены номинала, то при погашении, помимо купонов, он получит доход в виде курсовой разницы бумаги. Если же облигация покупалась по цене выше её первоначальной стоимости, то после выплаты номинала инвестор зафиксирует убыток.

Инвестиции в облигации

Все мы за последнее время усвоили лозунг о том, что «деньги должны работать», благодаря обширным рекламам и различным финансовым передачам, ведущие которых настойчиво раздают такой совет. А как работают деньги? Работа денег здесь заключается в том, что они должны приносить дополнительный доход своему владельцу. Если у вас есть свободные денежные средства, то их лучше куда-либо вложить. Это может быть, как вклад в банке, так и инвестиции. Существует обширное поле деятельности для инвестирования, но есть одна особенность – для этого самого инвестирования нужно обладать достаточно большим капиталом. И здесь открывается масса возможностей на рынке ценных бумаг, где самым, пожалуй, надежным являются инвестиции в облигации.

В общем, облигация есть эмиссионная долговая ценная бумага, которую выпускает юридическое лицо, организация, с целью дополнительного финансирования своей деятельности, на развитие своего бизнеса и прочее. Владелец облигации, то есть инвестор, также является кредитором эмитента. В целом, инвестиции в облигации очень похожи на вклад в банке, здесь денежные средства также вкладываются на заранее известный срок и установленный процент. Но есть определенные отличия и они, как правило, играют в пользу облигаций.

Во-первых, облигации более доходны, у них более высокий процент, который колеблется от 8 до 18%. Конечно, доходность облигации зависит от множества факторов – это их рыночная цена, надежность эмитента, общая атмосфера на рынке ценных бумаг. Но, несмотря на все это, колебания купонных выплат по облигациям достаточно малы, по сравнению, например, с акциями. Каждый инвестор может найти баланс надежности и риска, проанализировав компанию, которая является эмитентом. Как правило, у больших, крупных, известных компаний % невысок, а маленьким организациям приходится его повышать, чтобы привлечь больше инвесторов.

Во-вторых, еще одним плюсом в инвестициях в облигации является тот аспект, что свой капитал можно забрать в любое время без потери своего дохода. То есть, если при досрочном закрытии вклада в банке, вероятнее всего потерять все проценты, то здесь этого нет. Все причитающиеся проценты за дни владения облигацией будут выплачены. Срок погашения облигации устанавливается эмитентом и составляет от 3-х до 30 лет (краткосрочные, среднесрочные, долгосрочные). Но инвестор может и не ждать этого срока. Поскольку, облигации – это достаточно ликвидный продукт на рынке ценных бумаг, продать их в любое время не составит особого труда

Важно лишь определиться с надежным посредником в таких финансовых операциях

Диверсификация рисков

Тенденции развития механизмов косвенного инвестирования свидетельствуют о том, что в последнее время темпы роста банковского кредита становятся гораздо медленнее, меняется структура банковского кредитования в пользу потребительского и ипотечного кредита. Совершенствование технологий контроля за рисками, в корне меняет способы привлечения капитала. Аккумуляция финансовых ресурсов, все в большей степени проводится не за счет банковского кредита, а вне банковской системы, путем выпуска долгосрочных облигаций.

В свою очередь, банкротство эмитента облигаций не производит заметного влияния на отдельные финансовые институты и стабильность целостного механизма аккумуляции финансовых ресурсов в связи с тем, что владельцами таких облигаций является большое количество институциональных инвесторов. В первой половине 90-х гг. инвестиционный бум генерируется вне банковской системы. Высокотехнологичные и телекоммуникационные компании аккумулируют финансовые ресурсы на рынках венчурного капитала, осуществляя дополнительные выпуски акций и облигаций. Зарубежный опыт свидетельствует, что роль банковского механизма сужается к участию в предоставлении синдицированных кредитов и кредитовании среднего бизнеса в отраслях, которые определяли экономическое развитие 90-х гг.

Банковский кризис и отток вкладов из банковской системы могут вызвать углубление кризисной ситуации в экономике. В отличие от этого, банкротство эмитента ценных бумаг не приведет к банкротству каждого отдельного финансового института через диверсификацию инвестиционных портфелей. Во-вторых, развитие альтернативных источников финансирования инвестиций через рынки капитала усиливает конкуренцию внутри финансового сектора между банковскими институтами и институциональными инвесторами (инвестиционными фондами, страховыми компаниями и пенсионными фондами), что способствует снижению процентных ставок и, соответственно, стоимости привлечения капитала для реального сектора.

Как зарабатывать на евробондах?

Как и в обычных облигациях, у инвестора есть возможность получать купонный доход и зарабатывать за счет прироста стоимости.

Помимо этого, в работе с евробондами нужно учитывать колебания валютных курсов: девальвация национальной валюты будет способствовать большей прибыли в рублях, а укрепление внутренней валюты уменьшит конечную доходность.

Как выбрать облигации?

При выборе облигаций следует учитывать сразу несколько факторов. Нужно найти свой баланс между риском и доходностью. Здесь все будет зависеть от агрессивности инвестиционной стратегии.

Инвестор устанавливает предполагаемый срок инвестирования и на основании этого варьирует свои вложения, выбирая надежные государственные облигации при консервативной стратегии или высокодоходные, но более рисковые корпоративные или муниципальные бонды.

На что обратить внимание в первую очередь?

Всегда стоит обращать внимание на срок обращения, наличие оферт и других оговоренных условий.

Если говорить о вложениях в корпоративные облигации, то необходимо учитывать кредитный рейтинг российских эмитентов. Регулярности купонных выплат и валюта обращения также играют существенную роль при выборе облигаций.

Сколько можно заработать?

Самые надежные и ликвидные облигации, типа коротких ОФЗ, способны приносить доходность в размере 6–7 % годовых. Муниципальные бонды имею среднюю купонную доходность 8–10 % годовых. А корпоративные облигации будут давать самую большую ставку доходности, однако и риски в них значительно выше.

Конечно, здесь речь именно о средних значениях, в отдельных случаях доходности могут сильно смещаться. Помимо этого, следует помнить, что заработать можно на росте стоимости тела облигаций.

Выгодно ли покупать?

Распределение средств в портфеле долговых бумагах может быть очень выгодным. По сравнению с альтернативой в виде депозита облигации сильно выигрывают. Они могут приносить большую доходность при соответствующих рисках.

Помимо основного купонного дохода, к преимуществам облигаций относятся и условия обращения. Например, инвестор почти всегда может продать бонды на вторичном рынке, сохранив накопленный доход. А более регулярные выплаты обеспечивают больший эффект от реинвестирования средств.

Где посмотреть список доступных для покупки бумаг?

Увидеть актуальные выпуски и рыночные цены облигаций можно в брокерских терминалах. Инвесторы также пользуются специальными сайтами-агрегаторами по финансовым тематикам. К таким можно отнести rusbonds, cbonds, SmartLab и др.

Сколько стоит 1 штука?

Подавляющее число облигаций на российском рынке имеет номинал в размере 1000 руб. Номинированные в иностранной валюте облигации имеют первоначальную стоимость в 1000 долларов.

Иногда бонды продаются биржевыми лотами, тогда входной порог может сильно возрастать. Но сейчас есть возможность покупать структурные продукты, такие как ПИФы или ETF. В этих инструментах порог входа очень низкий, доступен практически любому частному инвестору.

ОФЗ с максимальным купонным доходом

Сразу оговорюсь: не всегда можно сказать, какие ОФЗ с самым высоким купоном. С одной стороны, большой процент дают долгосрочные бумаги, но мы не знаем, какой будет инфляция, т.е. насколько просядет номинал. С другой стороны, от инфляции нас спасают ОФЗ-ИН. Но их купон совсем маленький: всего 2,5%.

Получается, что рейтинг облигаций ОФЗ по доходности можно составить только на основе конкретных выпусков облигаций. Проанализируем, например, ОФЗ-ПД.

| выпуск | купон, % годовых |

| Россия-2028-7т | 12,75 |

| 26218 | 8,50 |

| 26207 | 8,15 |

| 26219 | 7,75 |

| 26221 | 7,70 |

| 26205 | 7,60 |

| 26217 | 7,50 |

| 26220 | 7,40 |

| 26225 | 7,25 |

| 26222 | 7,10 |

| 26224 | 6,90 |

| 26214 | 6,40 |

В случае с ОФЗ-ПК и ОФЗ-ИН провести сравнение по доходности довольно трудно, если вообще возможно. Конечно, мы можем догадываться о размере инфляции и ставке ЦБ, но сказать наверняка – нет.

Сравнение ОФЗ по доходности: таблица

Понять, какая доходность ОФЗ для населения и других облигаций сложилась на данный момент, можно на основе официальных данных. Например, по информации Центрального Банка в сентябре 2019 года средняя доходность по разным видам ОФЗ составила от 6,67% до 7,99% годовых.

Понятно, что определить точный процент можно только в отношении конкретного выпуска облигаций, например:

| выпуск ОФЗ | доходность, % годовых |

| ОФЗ-25083-ПД | 7,00 |

| ОФЗ-26218-ПД | 8,50 |

| ОФЗ-52001-ИН | 2,50 |

| Россия-2028-7т | 12,75 |

| ОФЗ-29011-ПК | 8,49 |

| ОФЗ-46018-АД | 6,50 |

Обратите внимание на то, что реальную доходность ОФЗ сравнить получается не всегда, поскольку в ряде случаев мы просто не знаем, каким будет купон в следующие полгода. Речь идет, например, об ОФЗ-ПК. А если вспомнить еще и об облигациях с индексируемым номиналом ОФЗ-ИН, тут ситуация менее определенная: все зависит от инфляции

А если вспомнить еще и об облигациях с индексируемым номиналом ОФЗ-ИН, тут ситуация менее определенная: все зависит от инфляции.

Где посмотреть

К счастью, инвестору не приходится самостоятельно считать доход по формулам на калькуляторе для каждой облигации при принятии решения в пользу той или иной бумаги. Приблизительные значения годовых процентов можно посмотреть на специальных интернет-ресурсах, в QUIK или прикинуть на глаз с опытом, глядя на основные параметры. Рассмотрим самые популярные сайты.

- Rusbonds.ru – можно найти любую облигацию, воспользовавшись поиском. Перейдя на страницу облигации, во вкладке «доходность» находятся подсчитанные эффективные и простые доходности, и даже построены графики с её изменением.

Также, если у вас уже есть брокерский счёт, можно использовать торговый терминал QUIK. Для этого нужно настроить таблицу облигаций, добавить нужные колонки

Это самый лучший способ, так как данные там будут в реальном времени, помимо доходности также обратите внимание на ликвидность – колонку объёмы торгов

Текущая доходность облигаций

Для процентных облигаций

формула расчёта ТД выглядит следующим

образом:

CY = S / P0,

где

CY

— текущая доходность

облигаций (Current

Yield);

S – сумма купонных платежей за год;

P0

— текущая рыночная стоимость облигации

(стоимость

покупки).

Сумму купонных платежей за год, можно рассчитать исходя из номинальной стоимости облигации и ставки годового купонного дохода по ней:

S

= Pn

C, где

Pn

— номинальная стоимость облигации;

C

—

ставка годового купонного дохода.

Давайте

рассмотрим простой пример выбора из

двух облигаций. Допустим есть облигация

A

со

следующими параметрами:

- Номинальная

стоимость 1000 рублей; - Текущая

рыночная стоимость 1050 рублей; - Ставка

годового купонного дохода 5%.

И

облигация B,

с

параметрами:

- Номинальная

стоимость 5000 рублей; - Текущая

рыночная стоимость 5500 рублей; - Ставка

годового купонного дохода 5%.

Рассчитаем

текущую доходность для облигации A:

CY = S / P0

= (0,05 х 1000) / 1050 =

0,047 = 4,7%

И

текущую доходность облигаций B:

CY

= S / P0

= (0,05 х 5000) / 5500 =

0,045 = 4,5%

Как

видно из проведённых расчётов, текущая

доходность облигации А несколько выше

аналогичного параметра для облигации

В. Следовательно, при прочих равных

условиях, облигация А является более

предпочтительной к покупке.

Иностранные акции

1.Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок.

2. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации.

3. В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей.

4. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.).

Виды доходности

Существует несколько видов доходности. Каждая из них имеет свою специфику расчетов.

Купонная

Чаще всего для расчетов используется данный вид доходности, который достаточно прост для понимания. Легче всего понять, что такое доход по купону, можно на примере: когда выпускается купон 6%, это значит, что доход по этому выпуску облигации будет 6% годовых.

Благодаря простоте данного вида, расчет доходности этой бумаги несложен — это сумма выплат по купону за год. В варианте купона 6% тот, кто вложил средства в этот вид активов, заработает 60 рублей с 1 бонда.

Благодаря простоте данного вида, расчет доходности этой бумаги несложен — это сумма выплат по купону за год. В варианте купона 6% тот, кто вложил средства в этот вид активов, заработает 60 рублей с 1 бонда.

Необходимо помнить, что по некоторым облигациям эмитенты осуществляют выплаты каждые полгода или поквартально. В таких случаях сумма делится на 2 или 4 части. То есть когда у купона доход 8%, и выплаты квартальные, то они выплачиваются в размере 2% от суммы инвестиций.

Капитализации процентов, как по депозитам, у данных ценных бумаг не происходит.

Текущая доходность

Текущая доходность облигации, в отличие от купонной, принимает во внимание рыночную стоимость облигации. Этот вариант рассчитывает, какую прибыль получит инвестор по отношению к своим вложениям

Номинальная

Ситуация, когда доход по купону уже начислен, но еще не выплачен, в предыдущих вариантах не учитывалась. Когда инвестор приобрел данные ценные бумаги, он должен выплатить НКД предыдущему владельцу.

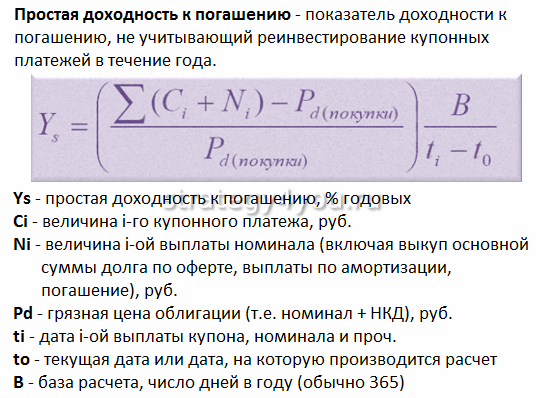

Простая доходность к погашению

Самая распространенная ситуация — когда инвестор ждет окончания срока облигации до погашения и забирает все выплаты по купонам и номинал. Чаще всего это самый прибыльный вариант, особенно если приобретаются краткосрочные бонды. Зависимость доходности в данном случае происходит напрямую от сроков владения.

Эффективная доходность к погашению

По облигациям не существует , как по депозитам, так как предполагается, что инвестор будет реинвестировать свой доход. В связи с этим и рассчитывается эффективная доходность к погашению — когда складывается номинал, купон и дополнительная покупка таких же бумаг.

Когда инвестор получает купон по погашенной облигации, он вновь приобретает данную ценную бумагу. При реинвестировании дохода возможно умножение прибыли на более выгодных условиях, чем при депозитарном вкладе.

Для понимания возьмем примеры доходностей по видам облигаций Альфа-Банк-14-боб:

- купонная — 8,25%;

- текущая — 8,2999%;

- к погашению — 8,2365%;

- эффективная — 8,694%.

К оферте

Оферта — облигаций эмитентом. Она бывает принудительной, то есть выкуп является обязательным, и все инвесторы должны продать ценные бумаги данного выпуска, и добровольной. В основном производят второй тип.

Даже при добровольной оферте часто специально начисляют невыгодный купон, где доходность равна 0,01%. Данные инвестиции перестают быть выгодны, и инвесторы стараются продать подобные бумаги до оферты.

В подобных случаях удобен для использования расчет по доходности к оферте.

Как работают облигации

Вот три основных понятия, с которыми вы столкнётесь при работе с облигациями.

Номинал — сумма, которую берут у инвестора в долг. Её выплачивают, когда срок облигации закончится, то есть когда наступит дата погашения.

Купон — это процент по облигациям. Его выплачивают периодически — например, раз в квартал или раз в полгода.

В отличие от срочного банковского вклада, проценты по купонам не сгорают, если продать облигацию досрочно. Инвестор всё равно получит купоны за время пользования бумагой — проценты, которые уже накопились, но ещё не выплачивались. Это называется накопленным купонным доходом.

Рыночная цена — сумма, за которую можно купить облигации на бирже.

Рыночная цена может отличаться от номинала — это зависит от спроса на бумагу. А спрос будет зависеть от ряда условий: интереса инвесторов к компании, состояния экономики и состояния самой компании.

Обычно в первый день обращения облигации рыночная стоимость не отличается от номинальной. Допустим, номинал бумаги — 1000 рублей. В первый день торгов её можно будет купить за 1000 рублей. Дальше стоимость будет меняться.

Например, в 2021 году рейтинговое агентство «Эксперт РА» понизило рейтинг «Роснано» c максимально высокого до среднего уровня надёжности из-за проблем с долгами. Стоимость облигаций компании упала ниже номинальной на 11,24%, и они до сих пор торгуются дешевле номинала.

Стоимость облигаций упала из-за проблем с долгамиСкриншот: Мосбиржа / Skillbox Media

Примеры решения задач по сложным процентам

В этом разделе мы пройдемся по некоторым типичным задачам на сложные проценты. Также вы найдете шаблоны расчётов в Excel, в которых можно поменять вводные данные и получить нужное вам решение.

Скачать решение в Excel

Находим конечную сумму вклада по формуле сложных процентов:

Вычисляем прибыль:

Результат: инвестор через 5 лет получит 61051 рублей прибыли.

Скачать решение в Excel

Сначала находим конечную сумму по формуле сложного процента с регулярными пополнениями:

Учитывая, сколько инвестировано за 10 лет (50000 сразу и еще 9 раз по 10000), вычисляем прибыль:

Результат: инвестор через 10 лет получит 139061 рубль прибыли, инвестировав 140000 рублей.

Скачать решение в Excel

У нас есть все необходимые данные, используем одну из производных формул сложных процентов:

Решение: инвестору понадобится чуть больше 6 лет.

Скачать решение в Excel

Используем одну из производных формул сложных процентов:

Решение: инвестору нужно вложить деньги под 17.5% годовых (довольно сложно на практике, кстати).

Думаю, этого достаточно. Если ваша задача не похожа ни на одну из предыдущих, возможно вам поможет информация из следующего раздела статьи.

️ ️

Досрочное погашение облигаций

Погашение облигаций раньше установленного срока возможно как по желанию их эмитента, так и по заявлению их держателей. Данный процесс регламентирован ФЗ «О рынке ценных бумаг», статьей 17.1. Дополнительные условия досрочного погашения эмитент может прописать в решении о выпуске ЦБ. Погашение облигаций по требованию их держателей может быть проведено по таким причинам, как:

- нарушение эмитентом порядка купонных выплат;

- несоблюдение условий обеспечения ЦБ (если таковое предполагалось).

Причины погашения владельцы облигаций должны привести в письменном требовании. Далее эмитент сообщает им о возникновении права на погашение раньше срока, которым владельцы ЦБ могут воспользоваться в течение 15 дней. Что касается досрочки по инициативе самого эмитента, ему не нужно соблюдать для этого никаких особых условий. Достаточно только опубликовать свое решение перед держателями ЦБ.

Порядок получения прибыли при досрочном погашении будет зависеть от типа облигации (купонная или нет), а также от того, какой способ погашения выберет инвестор – денежный или имущественный. Но в любом случае, если эмитент начнет уклоняться от выплат, с него можно взыскать обещанную сумму принудительно.

Что предпочесть: банковский депозит или облигации

На начальных этапах инвестирования лучше выбрать депозитный счет в надежном банке. По нему достаточно просто определить доход, используя данные о процентной ставке из договора или веб-калькулятор на сайте банка. А перед тем как рассчитать доходность облигации, придется основательно разобраться с особенностями этих ценных бумаг.

Однако, после приобретения некоторого опыта, а также накопления первоначального капитала, можно попробовать инвестирование в облигации. У них есть пара преимуществ перед банковскими депозитами.

- Средняя доходность ЦБ колеблется от 8 до 18%, тогда как у депозитов она обычно заканчивается на 7,5.

- Вложенные деньги инвестор может изъять в любое время без потери доходов. На депозите же такого не получится.

Но в отличие от вкладов, доходы, полученные от ЦБ, облагаются налогом. Этот момент также стоит учитывать при подсчетах объема будущей прибыли.

Налогообложение для физических лиц

Почти вся прибыль, полученная от биржевой деятельности, облагается налогом. В России его величина составляет 13 %.

В базу расчета налога не входит купонный доход, полученный с ОФЗ или муниципальных облигаций. От уплаты освобождается доход по ценным бумагам, срок владения которыми превысил 3 года.

Во всех остальных случаях брокер ведет учет величины торгового счета клиента. Если была зафиксирована прибыль, с этой суммы будет удержано 13 %. Отрицательный результат торговли налогом не облагается, поэтому иногда лучше фиксировать убытки и переоткрыть все позиции, чтобы отложить уплату налога.

Надежен ли такой метод инвестирования

Вложения в облигации даже в нашей стране практикуются уже не первую сотню лет. Это означает, что в законодательстве механизм их реализации прописан до мелочей, а в судебной практике созданы все возможные прецеденты. Такое положение дел означает полную юридическую безопасность как для инвесторов, так и для эмитентов, и делает практически невозможными какие-либо махинации в этой сфере.

Трейдеры считают данные ценные бумаги наиболее надежным вариантом вложений. Однако следует помнить, что ЦБ наиболее надежных компаний стоят дороже прочих, хотя при этом обладают более низким показателем доходности. ЦБ из второго эшелона ниже по стоимости, дают большую доходность, но покупка их сопряжена с некоторым риском. Посоветуем начинающим инвесторам:

- распределить свои средства между несколькими эмитентами с разным уровнем доходности;

- заранее настроиться на то, что ценные бумаги – это инструмент долгосрочного инвестирования, а не быстрого получения прибыли;

- при небольшом снижении цены ЦБ не поддаваться всеобщей панике и не бросаться продавать подешевевшие облигации (как показывает практика, в долгосрочной перспективе ситуация обычно выравнивается).

И, конечно, для вложений в эти бумаги нужно иметь некоторый первоначальный капитал. От его величины зависит объем итоговой прибыли инвестора.

Доходность облигации к погашению

На практике может потребоваться решение обратной задачи: выяснить, какова ожидаемая доходность облигации стоимостью 1098,52 долл., обеспечивающей ежегодный денежный поток в размере 110 долл.?

Для решения этой задачи придется высчитывать значение параметра r из довольно-таки громоздкого уравнения:

1098,52 долл. = 110 долл./(1 + r) + 110 долл./(1 + r)2 + 110 долл./(1 + r)3 + 110 долл./(1 + r)4 + 1110 долл./(1 + r)5.

Чисто алгебраическими средствами решить это уравнение не всегда возможно.

Хочешь – не хочешь придется пользоваться подстановками, задействовать электронные таблицы, специальные вычислительные программы, довольствуясь в конечном счете приблизительными результатами…

В нашем примере, очевидно, r должно равняться 8,5 процентам.

Данный параметр иногда именуются как доходность облигации к погашению.

Если расчет производится для другого финансового инструмента (не облигации), ставку r называют просто доходностью к погашению.

Рассмотренными в настоящей статье формулами не ограничивается арсенал профессионального инвестора в облигации.

Мы оставили без внимания случаи дисконтирования денежных потоков (выплат по облигациям) по индивидуальным ставкам и некоторые другие вопросы.

Значит, есть повод встретиться еще раз. Удачных инвестиций!

Мне нравитсяНе нравится

Виды доходности по облигациям

Прибыль владельца облигации формируется из двух частей – купонного дохода (далее также КП) и разницы между ценой покупки и последующей продажи. На практике выгодность ЦБ определяется путем расчета доходности. Этот критерий считается ключевым при выборе направления инвестирования.

Доходность облигаций классифицируется на несколько видов. Основными выступают два – купонная и текущая. Кроме того, рассчитывают еще три показателя – в зависимости от типа ценной бумаги и правил вычисления. А потому имеет смысл описать все пять разновидностей получаемого дохода подробнее.

Купонная

Другое часто используемое название – ставка купона. Выражается в процентах, которые эмитент платит владельцу ЦБ ежегодно. Устанавливается заранее – при выпуске облигации. Характерной особенностью этого вида дохода выступает ежедневное начисление. Другими словами, владелец ценной бумаги получает часть прибыли даже после продажи актива. Логичным следствием становится большая привлекательность облигации сразу после выпуска, что позволяет получить доходность в полном объеме.

Текущая

Рассчитывается как отношение купонной доходности к актуальной на данный момент стоимости ценной бумаги. Обычно вычисляется в том случае, если инвестора интересует быстрое получение дохода, а вложения относятся к краткосрочным, например, на полгода. Другими словами, акцент делается не на купонный доход, а на разницу между ценой покупки и продажи облигации.

Простая к погашению

Доходность к погашению облигации рассчитывается в том случае, если владелец планирует предъявлять ценную бумагу к погашению. Включает и КП, и стоимость актива. Значение показателя актуально при длительном инвестировании в облигацию – вплоть до истечения срока действия ценной бумаги.

Эффективная к погашению

Сложный интегрированный показатель. Учитывает прибыль владельца ценной бумаги при реинвестировании денег, полученных в формате купонного дохода. Средства направляются на приобретение ценных бумаг с аналогичным купоном. Расчет эффективной доходности к погашению облигации требуется для долгосрочных инвесторов, планирующих получать максимально возможный доход по облигациям.

Доходность к продаже

Самый простой показатель. Не требует выполнения каких-либо расчетов. Доходность к продаже показывает, по какой цене бумага может быть продана в конкретный момент времени. Значение показателя сравнивается с ценой покупки, а разница между ними наглядно демонстрирует прибыль или убыток от сделки.

Как правильно выбрать облигации для инвестирования

При выборе инвестиционного инструмента, необходимо оценить параметры конкретных облигаций. А именно:

- уровень доходности;

- степень надежности эмитента;

- ликвидность ценной бумаги.

Также стоит учесть дату погашения ЦБ и соотнести ее со своими планами на время инвестирования. Кстати, доходность этих инвестиционных инструментов указывается в процентах годовых. Если заявлено 18%, а покупатель приобретает ее за полгода до окончания срока, он получит доход только в 9%.

В целом же, специалисты рекомендуют не вкладывать все деньги в ЦБ одного эмитента, а приобрести облигации нескольких компаний. Пусть часть из них будет более доходными, но с меньшей надежностью, а другая, наоборот, с чуть меньшим доходом, но от проверенных, хорошо зарекомендовавших себя эмитентов.