Налоговое регулирование криптовалют в Великобритании

Криптовалюты подлежат налогообложению в Великобритании, и существуют четкие правила в отношении налогов на прирост капитала от криптовалют и налогов на определенные переводы цифровой валюты.

Инвестиции в криптовалюту, хранение ее в криптокошельке или перевод между кошельками не облагаются налогами. Если вы передадите часть своих криптоактивов на благотворительность или подарите их супругу, эти активы также не облагаются налогами.

С другой стороны, добыча криптовалют или майнинг считается доходной деятельностью, и эта прибыль попадает в ваш годовой доход. Владение криптовалютой и ее последующая продажа с прибылью облагается налогом на прирост капитала в Великобритании.

В Великобритании граждане имеют 12 570 фунтов стерлингов на прирост капитала, что означает, что вы не платите никаких налогов, если ваш прирост капитала ниже этого порога. Однако, правительство Великобритании сократит налоговое пособие с апреля 2023 года до 6 000 фунтов стерлингов.

Если ваш прирост капитала превышает уровень налоговой льготы, вы заплатите 20% налогов, если ваш годовой доход ниже 50 270 фунтов стерлингов, и 40%, если ваш доход составляет до 150 000 фунтов стерлингов. Пользователи с годовым доходом свыше 150 000 фунтов стерлингов облагаются налогом по ставке 45%.

Стоит отметить, что правительство Великобритании снизит последний порог подоходного налога со 150 000 фунтов стерлингов до 125 140 фунтов стерлингов в апреле 2023 года.

Какой налог на криптовалюту в 2021 году

В связи с тем, что крипту признали имуществом, она подлежит регистрации. Точнее не сама криптовалюта, а криптовалютные кошельки. Помимо этого от прибыли по сделкам с цифровыми монетами предстоит уплачивать налог государству. Разберем условия по предоставлению декларации, сумме налога, и его уплате:

- Правило Налоговой распространяется не на всех. Подавать декларацию в текущем году нужно тем, у кого годовой размер сделок превысил 600 тысяч рублей.

- На доходы применяется стандартна ставка – 13%.

- Если доход с продажи составит более 5 миллионов, ставка увеличивается до 15%.

Для отчетности перед ФНС в 2021 году следует передать декларацию. Сделать это необходимо до конца апреля лично в территориальное отделение, либо дистанционно в личном кабинете на сайте ФНС.

Важно! В 2021 году физлица должны задекларировать доход от продажи криптовалют. Сделать это необходимо путем подачи 3НДФЛ в налоговый орган до 30 апреля текущего года

Нужно ли платить налоги с криптовалюты: риски при неуплате?

Несмотря на то, что законопроект об уплате налога на криптовалюту еще не до конца утвержден правительством, ответственность за неуплату уже имеется. Это говорит о том, что в скором времени данный вопрос будет полностью урегулирован на законодательном уровне и ситуация станет более ясной.

Необходимо обратить внимание на то, что налоговая служба Америки на данный момент пользуется специальными инструментами для отслеживания держателей биткоинов. Следовательно, это помогает также отследить все проводимые операции и своевременность уплаты налогов

Законодательные органы с каждым днем разрабатывают и внедряют новые тенденции, касательно ее регулирования. Следовательно, что и россияне в скором времени будут четко понимать, как платить налог с криптовалюты и какие штрафы предусмотрены за его неуплату.

Кол-во просмотров: 4 101

Кто должен оформлять декларацию на криптовалюту

По действующему законодательству цифровые активы должны декларировать официальные лица и их близкие. Для обычных граждан такое требование пока не действует. Но это не значит, что так будет всегда. Сегодня в кабинетах власти лежит законопроект, по которому отчетность в отношении криптовалют будет обязательна для всех: физлиц и компаний при совершении сделок на сумму от 0,6 млн рублей и более.

Если закон будет принят, покупатели криптовалюты в РФ могут столкнуться с неприятной «вилкой». С одной стороны, если не передать отчетность о сделках с цифровыми активами и количестве монет на кошельке, придется платить штраф. С другой, если открыть информацию, данные о пользователе включаются в открытую базу данных. При желании к ней может подключиться даже преступник и получить нужные данные. К слову, разбойные нападения из-за криптовалюты в РФ далеко не редкость.

Налоговое регулирование криптовалют в Бразилии

Бразилия имеет один из самых быстрорастущих темпов принятия криптовалют в мире: процент держателей криптовалют увеличится с 4% в 2021 году до почти 8% в 2022 году.

Стабильныеcoins особенно популярны в Бразилии, поскольку пользователи обменивают часть своих доходов на стабильныеcoins на базе USD, чтобы уберечь свои доходы от волатильности, связанной с местной валютой. Бразильский реал (BRL), где наблюдается высокий уровень инфляции.

Налогами облагается только ежемесячная криптоприбыль свыше 35 000 BRL (около 7 000 USD). Это означает, что если ваша прибыль от криптовалют постоянно составляет менее 35 000 BRL в месяц, вы не будете платить никаких налогов, и эта прибыль не будет добавлена к вашей сумме налога на прирост капитала.

Налоги на прирост капитала варьируются от 15% для лиц с годовым доходом до 5 миллионов BRL до 22,5% для годового прироста капитала свыше 30 миллионов BRL.

Прибыль от криптовалютного стейкинга, майнинга или других услуг DeFi считается доходом, и эта прибыль облагается налогом в зависимости от ставки вашего ежемесячного дохода — от 7,5% при ежемесячном доходе от 1 903,99 до 2 826,65 BRL до 27,5% при доходе свыше 4 664,69 BRL.

Реализация налога на криптовалюты в России и других странах

Облагается ли криптовалюта налогом и как платить налог за криптовалюту? Эти вопросы интересуют всех майнеров без исключения. Вариантов может быть множество, но чаще всего внедряются следующие системы налогообложения:

- Налог на добавленную стоимость. НДС предусмотрен в случае обмена валют или использования криптовалюты, как средство оплаты товаров или услуг.

- Налог на доход (НДФЛ). Если зарплата рабочим выплачивается в биткоинах, доходы физического лица в обязательном порядке облагаются налогом. Такой тип налогообложения криптовалюты полной мерой реализован в США.

- Налог на прибыль. Вся прибыль от биржевых торгов и прочие валютные операции облагаются налогом на прибыль. Что касается криптовалюты, здесь основная цель – налогообложение трейдеров (обменников и пулов для майнинга). Этот тип налога на криптовалюту официально действует в США, Японии и Австралии.

- Налогообложение прироста капитала. Действие данного налога начинается тогда, когда криптовалюту можно приравнять к ценным активам. Под действие данного закона попадают все без исключения держатели биткоинов (Австралия, Финляндия, Германия, Испания, США).

- Если биткоины признаны собственностью, манер должен делать оплату налога на имущество. В этом случае держатель криптовалюты должен уведомить налоговую инспекцию о проведении всех без исключения сделок. Так как в США криптовалюта признана ценным активом, а в Австралии имуществом, данный закон о налогообложении биткоинов в этих странах действует полной мерой.

Несмотря на то, что во многих странах криптовалюта не облагается налогом, на сегодняшний день внедряется активное налогообложение биткоинов по всему миру. Следовательно, если на вашем счете есть кое-какие сбережения в виде криптовалюты, стоит заранее ознакомиться с возможными налогами, которые при проведении разного рода валютных операций, в скором времени придется заплатить.

Законна ли криптовалюта в России

Криптовалюта в России легализована. Правда, в нормативке она называется цифровой валютой. С 1 января 2021-го действует Закон от 31.07.2020 г. № 259-ФЗ о цифровых финансовых активах и цифровой валюте (далее – Закон 259-ФЗ). В соответствии с ним криптовалюта – это имущество. Значит, компании и ИП вправе вкладываться в эти активы и использовать их так, как разрешило государство.

Кроме того, есть и другая нормативка, в которой приводятся правила применения крипты для разных операций. Собрали основные документы в таблице. Заодно кратко написали, о чем они.

Таблица 1. Регулирование криптовалют в России

|

Какой нормативный документ |

Что регулирует |

|

Федеральный закон от 31.07.2020 г. № 259‑ФЗ |

· Разрешает добывать, хранить, дарить, покупать и продавать криптовалюту за рубли и обмениваться ею. · Не ограничивает суммы вложений в цифровые активы. · Запрещает использовать крипту для оплаты товаров, работ, услуг на территории РФ. · Запрещает распространять сведения о предложении и приеме крипты как средства платежа |

|

Информационное письмо Центробанка от 16.03.2022 г. № 019-12/1796 |

· Относит криптовалюту к инструменту, через который можно финансировать терроризм и отмывать доходы. · Определяет, что любые сделки с криптовалютой в банках рассматриваются как подозрительные. Выходит, по ним банки будут запрашивать подтверждающие документы или даже блокировать такие операции |

|

Концепция законодательного регулирования механизмов организации оборота цифровых валют, утвержденная Правительством РФ от 08.02.2022 г. |

· Относит криптовалюту к высокорискованным финансовым инструментам. · Предлагает назначить банки организаторами системы обмена цифровых валют. Они будут должны идентифицировать тех, кто совершает операции с криптой, и отслеживать подозрительные и высокорискованные транзакции. · Предлагает ввести административную и уголовную ответственность за незаконный оборот криптовалюты, в том числе за прием ее в качестве оплаты |

Если подытожить, то выйдет так:

государство всерьез взялось за правовое регулирование операций с криптовалютой;

многие вопросы в части учета, налогообложения и ответственности пока не решены;

использовать крипту можно, но осторожно

При этом важно помнить, что как средство оплаты на территории РФ она не работает

В таблице 1 мы привели не полный перечень документов. Есть еще письма Минфина и на два года зависший в Госдуме законопроект о поправках в НК РФ. Но так как они касаются учета и налогов, то про них расскажем дальше – в специально отведенных под это частях статьи. А сейчас подробнее разберемся с тем, что могут и не могут делать с криптовалютой российские компании и ИП.

Налогообложение операций с криптовалютой физических лиц

Доход, полученный в криптовалюте (прибыль от передачи права собственности, доход от майнинга, доход от бизнеса), облагается налогом на тех же юридических основаниях, что и доход, полученный в фиатной валюте. Способы получения дохода от операций с криптовалютой:

- колебания цен на криптовалюту при покупке и продаже;

- майнинг;

- сдача в аренду помещений;

- получение заработной платы в криптовалюте.

Торговля криптовалютными активами по своему характеру аналогична торговле акциями и ценными бумагами. Подход, который следует использовать при определении того, проводится ли сделка или нет, также аналогичный, и рекомендации могут быть взяты из существующей судебной практики по торговле акциями и ценными бумагами.

Инвесторы не должны платить налоги на криптовалюту за ее покупку и хранение. Другими словами, надо продавать или заниматься торговлей, чтобы возникла обязанность платить налог с криптовалюты.

Налог на прирост капитала для криптовалюты действует так же, как и для других активов: если в сделках понесен убыток, можно заявить об убытке и сэкономить на фискальных отчислениях. Существует два разных типа налогов на прирост капитала: долгосрочные и краткосрочные. Долгосрочный означает, что вы хранили валюту более года, прежде чем продавать или торговать ею, краткосрочный применяется к хранимой менее года. Ставки варьируются в зависимости от страны и категории налогоплательщика.

Малайзия

Режим налогообложения криптовалюты в Малайзии очень похож на Сингапур. В Малайзии нет налогов на капитал, что делает ее еще одним привлекательным налоговым убежищем для инвесторов в криптовалюту.

Inland Reserve Board, налоговый регулятор, пояснил, что прибыль от криптовалюты облагается налогом только в том случае, если она получена в результате торговой деятельности на криптовалютных биржах.

Кроме того, нет положения о налогообложении транзакций с криптовалютой в соответствии с Законом о GST от 2014 года, хотя и велись разговоры о внесении изменений.

Отсутствие системы косвенного налогообложения, такой как GST, облегчает компаниям работу с платформами криптосервисов и биржами, не влияя на налоги на транзакции.

Наказание за неподчинение

Для стимулирования владельцев криптовалют сообщать о своих активах и операциях с ними в налоговую новый законопроект Правительства предусматривает и ряд наказаний. Так, непредоставление информации о получении права распоряжаться криптоденьгами россиянам придется выложить из своего кармана 50 тыс. руб.

За криптовалюту придется платить. За неуплату налогов — тоже

За криптовалюту придется платить. За неуплату налогов — тоже

Отказ раскрывать налоговой сведения об операциях с криптовалютой тоже будет приводить к штрафам. Их размер не фиксирован – он составит ровно 10% от наибольшей из двух сумм – поступления или списания виртуальных денег. Кара за неуплату налога на операции с криптой составит 40% от суммы неуплаченного налога.

Тотальный контроль над криптовалютой

Закон о ЦФА и поправки Правительства к Налоговому кодексу – лишь малая часть мер, предпринимаемых российскими властями для регулирования обращения криптовалют. Например, буквально через несколько дней после подписания Владимиром Путиным закона о регулировки ЦФА Росфинмониторинг выступил с предложением по созданию системы анализа криптовалютных транзакций с помощью искусственного интеллекта. Как сообщал CNews, прототип уже разработан и даже опробован в действии. На создание системы служба попросила 760 млн руб. Планируется, что проект будет реализован в рамках федеральной программы «Искусственный интеллект».

В целом, идея штрафовать граждан России за работу с криптовалютой появилась у властей еще в июне 2019 г. CNews писал, что они захотели объявить любые действия с криптовалютой нелегитимными и взимать за них штрафы. Даже майнинг, ставший для многих россиян источником заработка, мог оказаться вне закона. Такую идею озвучил глава комитета Госдумы по финансовому рынку Анатолий Аксаков.

После постпандемийного провала рынок ИБ поставил десятилетний рекорд роста

CNews Analytics

Что за налог?

Криптовалюты в России считаются имуществом. Такой статус они получили благодаря вступившему в силу в этом году закону о цифровых финансовых активах. Он легализовал оборот криптовалют на территории страны, но с некоторыми оговорками: их можно покупать и продавать, как имущество, а вот расплатиться ими за товары и услуги не получится.

Сделки с криптовалютой могут приносить доход. Если вы в январе 2021 года купил один биткоин $35 000, а в октябре продали его за $65 000, у вас образовался доход в $30 000. государство хочет получить свою долю от этого пирога. Минфин претендует на 13% от разницы между стоимостью покупки и стоимостью продажи актива в налоговом периоде, при этом налогоплательщик должен документально подтвердить, сколько он потратил на приобретение актива.

Sponsored

Sponsored

Сейчас в налоговом кодексе нет отдельной статьи, посвященной криптовалютам. Не предусмотрено и специальных правил налогообложения дохода от операций с такого рода активами. К ним применяются общие нормы, такие же, как для дохода от продажи квартиры, машины или акций.

Однако в Госдуме уже рассматривают законопроект о налогообложении цифровых валют. Документ прошел первое чтение и, вероятно, будет принят до конца года. Он предусматривает уплату налога на доход в размере 13% для тех, у кого годовые обороты или остатки на криптовалютном счете превышают 600 тыс. рублей и 15% для тех, у кого налогооблагаемая база превысила 5 млн рублей.

Налогообложение операций с криптовалютой в отдельных странах Европы

Великобритания

Если британская компания использует биткойн в качестве инвестиций или способа оплаты, он должен рассматриваться как валюта. Это означает, что в конце года остатки должны быть конвертированы в фунты стерлингов с учетом налоговых последствий.

Чрезвычайно рискованно использовать виртуальные валюты для чего-либо, кроме платежей. Рекомендуется конвертировать транзакции в местную валюту как можно быстрее, чтобы избежать любого валютного риска.

Налогообложение криптовалют для физических лиц происходит, как в случае с финансовыми активами — после продажи. Налогонеоблагаемый минимум составляет 12500 фунтов стерлингов. Для более крупных сумм оборота налоговые ставки варьируются в диапазоне 20-45%.

Швейцария

Криптоактивы рассматривают как наличные деньги. Владение ими облагается налогом на имущество и должно указываться в ведомости ценных бумаг. Ставки, по которой взимают сборы, четко не определены. Кантональные налоговые службы рассчитывают средние цены “цифровых монет” на конец года.

Прибыль или убыток от транзакций с криптовалютами — это не облагаемый налогом прирост капитала или невычитаемые убытки. Когда лицо использует криптовалюту в профессиональной среде, полученная прибыль облагается налогом, а убытки могут стать объектом налогового вычета.

Если физическое лицо получает оплату в криптовалюте за оказание услуги, полученный доход подлежит обложению НДФЛ.

Как отчитываться о транзакциях

При проведении платежей важно учесть ряд обязательных условий для плательщиков:

- Срок информирования о открытии или закрытии счета — месяц.

- Время оповещения о движении денег на балансе — до конца мая года, следующего за отчетным.

Информировать ФНС о движении денег на счету иностранного банка не требуется при выполнении следующих условий:

- Транзакция проводится в банке страны, являющейся частью ЕАЭС или государства, с которым происходит автоматический обмен данными.

- Общая сумма транзакций или остаток составляет до 0,6 млн руб. При расчете учитывается курс валюты в рублях на конец отчетного периода.

При использовании Р2Р-сервисов или обменных пунктов отчитаться перед ФНС будет сложно из-за отсутствия подтверждений. Скрины, сделанные при проведении таких операций, вряд ли убедят чиновников.

Шаг 1: определитесь с монетой, в которой будете получать зарплату

Перед тем, как дать согласие работодателю, нужно определиться с монетой, в которой будете получать переводы. Здесь можно пойти двумя путями:

- Выбрать Bitcoin, Ethereum, Litecoin и другие монеты по фикс-прайсу. Например, получать 0,1 биткоина вне зависимости от курса. Вариант рискованный, потому что сегодня это 3636.97 $, но никогда не угадаешь, куда пойдет курс. Если соглашаться на такие условия, то на растущем рынке, когда практически все монеты дорожают каждый день.

- Получать зарплату в стейблкоинах — цифровых аналогах доллара. Они всегда торгуются с реальным долларом 1 к 1, поэтому зарплата не будет меняться, пока идет к вам.

Мнение работодателя:

Взгляд сотрудника:

Но выбор какого-то одного стейблкоина может быть небезопасен. Оборот некоторых из них контролируются государством, монета может оказаться под санкциями. Например, самый известный коин USDT контролируется правительством США. Если понадобится, ваш адрес легко заморозят со всеми средствами. Именно так компания Tether, которая выпускает USDT, недавно заблокировала 560 адресов сети Etherium на сумму больше 1 млн. долларов.

Если не хотите так рисковать — получайте деньги в децентрализованных стейблкоинах, например, в DAI. У них нет регулятора и заблокировать ваши счета никто не сможет.

Что будет, если не платить?

Тем, кто не платит налог на доход, грозит штраф. Налоговая арестует все банковские счета и карты и заберет с них неуплаченный налог и неустойки. Если денег на счетах не хватит, они останутся под арестом до тех пор, пока должник не расплатится. Это значит, что все, поступающие на них суммы будут автоматом уходить в налоговую.

Новый закон предусматривает еще более суровое наказание: уклонение от уплаты налога грозит штрафом в размере 40% от суммы налога и блокировкой счетов. А если постоянно не платить, можно попасть в тюрьму на три года. Кроме того, люди не платившие налоги, не смогут обратиться в суд, если с их деньгами что-то случится.

Владение криптой в РФ вне закона? Как НЕ нарваться на уголовную ответственность?

В каких случаях против владельцев цифровых денег может быть заведено уголовное дело, есть ли необходимость декларировать свои активы и как получить судебную защиту?

В соответствии с частью 6 статьи 14 ФЗ о ЦФА, право на судебную защиту у нас распространяется только в том случае, если лицо проинформировало государство о фактах обладания цифровой валютой, совершения с ней гражданско-правовых сделок или операций с цифровой валютой в порядке, установленном законодательством РФ о налогах и сборах.

Соответственно, если Вы уведомили государство надлежащим образом, то только в этом случае, Вы получаете право на судебную защиту. Здесь речь идёт именно о тех случаях, когда у Вас какие-то монеты украдут и Вы захотите заявить об этом в органы правопорядка. Кстати говоря, в конце этой статьи будет небольшой раздел про безопасность при работе с криптой, обязательно дочитайте!

По поводу возбужденных уголовных дел, которые могут коснуться пользователей. — Само владение ЦВ не является преступлением, соответственно, преступления будут возникать если Вы уже непосредственно будете что-то совершать с данной цифровой валютой.

То есть если Вы будете извлекать доход от сделок с цифровой валюты и уклоняться от уплаты налогов, и в какой-то момент у Вас будет особо крупный размер, то Вы попадёте под 198 статью УК РФ — это уклонение от уплаты налогов. Если Вы завладеете ЦВ мошенническим путём, то пойдёте под 159 УК РФ — мошенничество.

Если произойдет кража чьего-то холодного кошелька или кража диска в цифровой валюте, люди потом попадут под 158 УК РФ – кража. То же самое с применением силы, разбой – 162 УК РФ. Будете отмывать деньги, добытые преступным путём, либо преступным путём легализовывать их через ЦВ, то попадёте под 174 УК РФ. И т.д.

То есть сам факт владения и совершения сделок – НЕ преступление. Но рядом есть множество сопутствующих статей УК РФ, под которые можно так или иначе угодить.

Популярные статьи

1

Расчет себестоимости

Расчет себестоимости – очень сложный процесс

Важно не только правильно обобщить все затраты. Надо..

17.03.2020

•

Ольга Воробьева

2

PEST-анализ: что это такое и как его провести на примерах

Стратегический менеджмент – это работа с неопределенностью во внутренней и, особенно, во вне…

23.08.2019

•

Евгения Чернова

3

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно ра…

31.01.2020

•

Ольга Воробьева

4

Система 5S на производстве: секреты успешного внедрения

Термин «5S» стал популярен в 1980-х годах в производственном секторе Японии. В это время успехи ко…

22.07.2019

•

Ильнар Фархутдинов

P2P и онлайн-обменники! Как банки узнают, что перевод за крипту?

Поэтому здесь всё зависит от конкретного банка, на карту которого Вы принимаете такие платежи. Некоторые банки более дотошно отслеживают подобные поступления, а некоторые — менее.

Многое здесь зависит от регулярности переводов и их объёмов. Если Вы время от времени принимаете на свою карту небольшие платежи, то скорее всего вопросов к Вам ни у банка, ни у налоговой не возникнет.

Но если Вы принимаете платежи регулярно, пусть и небольшими суммами, или наоборот получаете не очень часто, но довольно крупные переводы по 200 — 300 тысяч рублей, то такие транзакции банк вправе заблокировать как сомнительные. Тогда Вам нужно будет доказывать, откуда к Вам пришли эти деньги, законным ли путём они получены и т.д.

Надо сказать, что в общем случае налоговая у нас не имеет доступа к банковской тайне физических лиц. Но это не исключает возможности блокировки транзакции или счёта со стороны банка, т.к. в банке посчитают операцию подозрительной. А с точки зрения позиции ЦБ РФ, ВСЕ операции с цифровыми валютами и криптовалютами являются подозрительными — это их официальная позиция! Поэтому резюмирую — нет «безопасной» суммы, которая бы освободила Вас от налоговой!

Банк в свою очередь руководствуется 115-ФЗ — это противодействие легализации преступных средств и финансированию терроризма. Данный закон даёт банкам неограниченные в этом плане возможности. Они могут делать блокировку счёта и выяснять происхождение средств, а также подать запрос на пояснение экономического смысла проделанных операций.

Поэтому если запросят происхождение средств, нужно будет его предоставить. Писать объяснение об экономической целесообразности данных операций, и после этого банк произведёт разблокировку счёта. Либо банк после этого не произведёт разблокировку счёта, но позволит вывести денежные средства на другой счёт, а этот счёт скорее всего в банке будет закрыт.

Поэтому НЕ предъявить происхождение денежных средств, и проигнорировать запрос банка невозможно! В противном случает банк произведёт блокировку счёта в соответствии со 115-ФЗ и будет прав.

Как объяснить банку, откуда пришли средства, и как доказать, что это Ваши деньги? — Нужно отталкиваться от того, с каким запросом обращается к Вам банк! То есть банк чётко формулирует требования, что необходимо ему предоставить. Например, банк задаёт вопрос, в чём смысл операций между стороной А и стороной Б.

Далее клиент банка, к которому пришёл данный запрос, начинает описывать всю структуру сделки и прикладывает документацию своего обоснования. Без документации банк скорее всего объяснения не примет.

Если деньги приходят от площадки, где Вы торгуете, то придётся показывать скриншоты. Если банк попросит их заверять, то их придётся заверять и объяснять, что эти деньги приходят от торговли Вашими криптоактивами. Но повторюсь — в настоящий момент центробанк считает все операции с криптовалютами сомнительными. В связи с чем банки и блокируют такие поступления.

На практике, если обоснование идёт с той точки зрения, что это покупка – продажа криптовалюты, то банки стараются с этим не связываться, откреститься от клиента и просто отдать ему деньги. Если Вы не хотите терять этот счет и карту, то тут идти только досудебным и судебным путём. То есть сначала ответить на запрос банка, предоставить всю необходимую документацию, если не поступит никаких движений сделать досудебную претензию, далее идти в суд и восстанавливать свои нарушенные права.

Что касается судебной практики, то она является в целом положительной. Единственный момент, что это не панацея и каждый случай является отдельным и исключительным. Лучше тут посоветоваться с юристами.

Как налоговая узнает, что перевод был за крипту? На карту просто пришли деньги с карты другого человека! Может быть, мне долг вернули, не обязательно же это была продажа крипты?

Как правило, банки отчитываются перед налоговой и росфинмониторингом о крупных транзакциях

Если эти транзакции систематические, то они привлекают внимание. Когда вызывается дополнительное внимание у нас происходит блокировка по статье 115-ФЗ, то есть это вопрос объёма и систематичности данных транзакций

Соответственно, те данные, которые Вы будете передавать банку в качестве экономического обоснования деятельности, в рамках 115-ФЗ могут оказаться у налоговых органов.

В каких ситуациях платить налог с криптовалют не нужно

Здесь может возникнуть две ситуации. В первом случае декларацию подавать не нужно, в остальных же придется обращаться в местное отделение ФНС.

Первый случай — это когда криптовалюта просто лежит на кошельке. В этом случае, независимо от стоимости портфеля, ни платить налог, ни подавать налоговую декларацию от операций с криптовлютами нет необходимости.

А вот два других случая предполагают подачу деклараций, но не предполагают исчисление и оплату налогов с крипты. Так, если операции с цифровыми активами принесли только убытки, то, как в принципе и понятно из названия «Налог на доход физических лиц», нет дохода — нет налога. Также, исходя из законодательства, где криптовалюта признана имуществом, то в случае владения монетами дольше трех лет, физические лица освобождаются от уплаты налогов.

A series of horrible boating accidents

Когда основатель Monero Риккардо Спаньи написал в Твиттере, что он потерял всю свою криптовалюту в «series of horrible boating accidents», родился мем, который постепенно распространился по мере того, как другие крипто-звезды утверждали, что потеряли средства в подобных событиях.

И кто может это оспорить? Потерять коды, управляющие цифровыми активами, легко, и, по данным криминалистической компании Chainalysis, около 4 миллионов биткойнов были случайно отправлены в черную дыру с момента создания криптовалюты. Хотя эти «обманщики» до сих пор выясняют, насколько безопасны цифровые активы, подверженные кражам и потерям, правительства разрабатывают нормативные акты, чтобы попытаться предотвратить злоупотребление “потерями”.

Согласно IRS, как crypto-to-crypto транзакции, так и crypto-to-cash транзакции являются налогооблагаемыми, а это уже дополнительные расходы для многих трейдеров и инвесторов. Мало того, что на долгосрочных арендаторов распространяются те же налоговые правила, что и для регулирования собственностью, как мебель или коллекционные монеты, но краткосрочные трейдеры должны платить налог каждый раз, когда один виртуальный актив обменивается на другой.

Вместо того, чтобы продавать криптовалюту и создавать налогооблагаемое событие, эти инвесторы обратились к быстро растущей часте криптокредиторов, используя свои Bitcoin и Ethereum в качестве залога, они покупают еще больше криптовалют или занимают деньги. Идея не нова, но до сих пор этот способ кредитования был доступен только тем, у кого были значительные активы. Криптокредиторы, не ограниченные правилами, могут предлагать мгновенные кредиты всего от 500 долларов, что значительно снижает барьер для заемщиков, желающих пойти на риск.

Порядок уплаты налогов

Для уплаты налога на прибыль владельцу депозита не придется самостоятельно заполнять и подавать декларацию о доходах. Банк, где открыт счет, в автоматическом режиме отправит данные о сумме начисленных процентов в ФНС. Служба получит данные от всех банков страны, посчитает общую сумму дохода по счетам и пришлет уведомление. Если у человека имеется аккаунт в электронной системе налоговой, то письмо придет в личный кабинет, в противном случае используется обычная почта.

Данные из банков в налоговую передаются до 1 февраля года, который следует за отчетным, то есть информация за 2023 год будет передана до 1 февраля 2024 года. Налоговая служба до 30 октября 2024 года определит, кому из плательщиков необходимо будет оплатить налог на прибыль, и разошлет письма с суммой. Произвести платеж необходимо до 01.12.2024 года. Оплату можно будет совершить по реквизитам в отделении любого банка, через платежный терминал, мобильный банкинг, через персональный кабинет на официальном сайте ФНС или через сервис «Заплати налоги».

Нововведения в законах коснулись не только системы налогообложения депозитов, но и штрафных санкций в случае неуплаты. Если общая сумма дохода превысила рассчитанный за прошлый год лимит, то не существует никаких законных причин для неуплаты налога. В 2023 году было принято такое понятие, как совокупная обязанность налогоплательщиков, которое включает в себя общую сумму всех начисленных налогов, сборов, штрафов. Отсутствие полной или частичной оплаты чревато штрафом в сумме 20% от неуплаченной суммы.

Налогообложение операций с криптовалютой

Оказывается, в НК РФ нет положений, относящихся к сделкам с криптовалютой. Опираться можно только на разъяснения ФНС, согласно которым налогом облагается только прибыль, полученная с продажи токенов.

Если же вы покупаете и храните криптовалюту, то государству никаких отчислений делать не нужно (даже если курс «крипты» вырос). То есть, налоги нужно заплатить, если вы продадите криптовалюту на бирже за рубли, евро, доллары (то есть, за монеты или купюры с несколькими степенями защиты, т.н. фиатные деньги). При продаже в убыток налог не платится, но вот отчетность в ФНС передать все же придется.

Пример. ИП Иванов применяет УСН «Доходы». Он купил биткоины на сумму 150 тыс. руб., а затем через некоторое время продал их за 200 тыс. руб. Доходы составили 50 тыс. руб., а значит, предприниматель должен уплатить с них налог в размере 6%, то есть 3000 руб.

Получается, что налоги от операций с криптовалютой нужно рассчитывать в зависимости от применяемого режима:

- ИП на ОСН платят НДФЛ 13%, при доходе от 5 миллионов – 15%;

- организации на ОСН уплачивают налог на прибыль 20%, подтверждая доходы и расходы договорами, документами о переводах и транзакциях, а также выгрузками из личного кабинета на бирже (НДС и налог на имущество платить не нужно);

- на УСН «Доходы» нужно уплатить только 6% с выведенной суммы;

- на УСН «Доходы минус расходы» нужно вычесть из поступлений траты на покупку криптовалюты и уплатить налог в 15 % (однако в некоторых ситуациях ФНС может оспорить такие расходы, так как покупка криптовалюты не входит в перечень разрешенных трат);

- самозанятые могут применять НПД только в случае майнинга – доходы от продажи отражают в приложении «Мой налог» и уплачивают налог по ставке 6%;

- патентная система и операции с криптовалютой не совместимы, так как этот вид деятельности не входит в перечень разрешенных.

Отдельно отметим, что если документы по операциям с криптовалютой оформлены на иностранном языке, то для ФНС нужно сделать русский перевод и заверить его у нотариуса.

Неуплата налогов грозит штрафом от 20 до 40 от неуплаченной суммы согласно ст. 122 НК РФ.

Налоги на криптовалюту в Евросоюзе

Выводить всю криптовалюту или только часть?

Если вы тратите не всю зарплату, оставшиеся средства можно инвестировать. Например, хранить крипту на кошельке и ждать, когда она вырастет цене. Это самый простой способ приумножить капитал, который называется ходлинг.

Еще один простой и популярный способ — стейкинг. Он работает как депозит в банке: передаете монеты платформе, а за это получаете процент. Отличие в том, что банк ваши деньги инвестирует, а в стейкинге монеты поддерживают работоспособность сети.

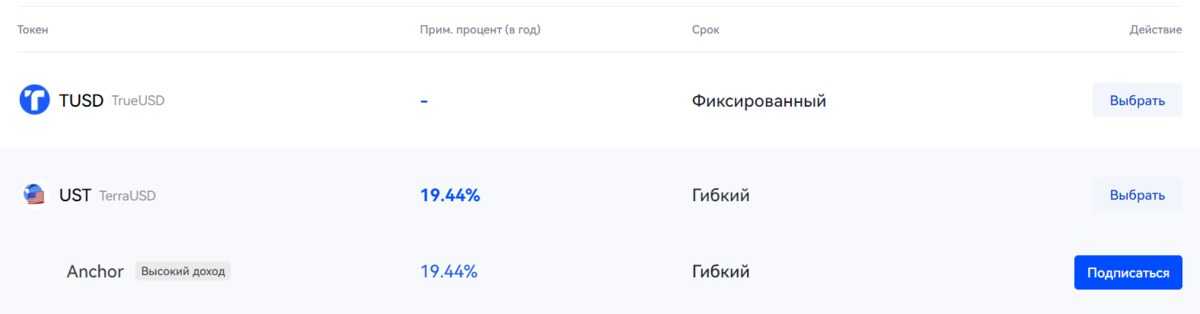

Плюс в том, что в стейкинг можно отправлять стейблкоины и получать по ним доход, в несколько раз больший, чем депозит в банке. Например, за стейкинг UST сейчас можно получить до 19% годовых.

Доходность от стейкинга UST на бирже OKX

Конечно, есть и другие варианты инвестирования: например, участие в IDO, покупка NFT, фарминг. Но они сложнее, в два абзаца не расскажешь. Так что ждите новых статей.

«Главная ошибка собеса — подгонять ответы». Рекрутеры рассказали о найме в IT

Откуда берутся IT-рекрутеры, с какими трудностями они сталкиваются в попытках закрыть позиции и какие ошибки сами совершают на интервью — полезно знать перед тем, как искать работу.