Важны ли личные качества фаундера?

Когда-то я считал, что роль личных качеств фаундера в привлечении инвестиций сильно преувеличена. Но, пропустив через себя более 500 проектов, на адекватность их авторов стал обращать гораздо больше внимания.

Сенсорный экран HUAWEI MateBook X Pro создан из тонкого стекла Corning Gorilla. Ноутбуком будет легко управлять легкими прикосновениями пальцев, а на покрытии при этом не останется отпечатков.

Сенсорный экран HUAWEI MateBook X Pro создан из тонкого стекла Corning Gorilla. Ноутбуком будет легко управлять легкими прикосновениями пальцев, а на покрытии при этом не останется отпечатков.

О личности фаундера может рассказать многое ― манера речи, готовность слушать и, главное, слышать. Не в его пользу играет суетливость, пренебрежение договоренностями, излишняя пассивность или, наоборот, имитация бурной деятельности. Более полное представление позволяют составить даже такие детали, как гардероб, аксессуары, гаджеты.

Думаю, что спикер с ноутбуком HUAWEI MateBook X Pro произвел бы на меня приятное впечатление практичного и деловитого человека, сфокусированного на надежности и достижении результата. Кроме того, этот ноутбук достаточно легкий и компактный, его будет удобно использовать на выездных переговорах и презентациях.

Частый вопрос о гардеробе для переговоров ― деловой костюм или нечто экстравагантное? В стартап-сообществе устоялось мнение, что ребята в костюмах оказываются более консервативными. Анализируя свой опыт, могу сказать, что фаундеры, за которых я когда-то как инвестор «дрался», как правило, выглядели порой экстравагантно. Но стоит ли специально выпячивать свой «особенный» образ? Думаю, нет ― в венчурном мире очень ценится аутентичность, честность с собой и партнерами.

Помимо инновационной системы охлаждения, HUAWEI MateBook X Pro получил интеллектуальную технологию мониторинга температуры. Так шум от устройства не побеспокоит вас во время работы.

Помимо инновационной системы охлаждения, HUAWEI MateBook X Pro получил интеллектуальную технологию мониторинга температуры. Так шум от устройства не побеспокоит вас во время работы.

Фото: Дария Гращенкова

Диверсификация инвестиционного портфеля

Многие начинающие инвесторы задаются очень простым вопросом, а зачем в принципе формировать инвестиционный портфель? Ведь есть же группа привлекательных активов, а среди этой группы есть самый наиболее привлекательный актив. Почему не покупать этот единственный и самый сильный актив? Но тут все упирается в риски. Именно от рисков отталкивается принцип портфельного инвестирования, от их контроля и их минимизации.

Покупая один единственный актив, инвестор полностью берет на себя его риски, как риски конкретно этой компании, так и риски всей данной отрасли, а также глобальные макроэкономические и финансовые риски. Покупая уже несколько активов, влияние рисков отдельно взятой компании в портфеле уменьшается, а также снижаются и отраслевые и секторальные риски. В итоге на портфеле инвестора, который купил достаточное количество активов риски отдельно взятого актива и даже различных отраслей влияют куда меньше, что повышает устойчивость инвестиционного портфеля к различным характерам колебаний в разы.

Это «золотое» правило инвестирования используют не только частные инвесторы, но и все без исключения крупнейшие мировые инвестиционные фонды. Некоторые фонды стратегию максимально широкой диверсификации делают своей основной и приоритетной стратегией, доводя диверсификацию до экстремально широкого охвата, как по географии инструментов, так и по их типам и количеству. В знаменитом инвестиционном фонде Рэя Далио «BridgeWater» ширина диверсификации инвестиционных портфелей доходит до более 1000 различных активов.

При этом диверсификация инструментов в инвестиционном портфеле должна быть не слепой, а осуществляться по принципу подбора активов, которые имеют наименьшую корреляцию между собой. Чем больше таких активов и чем меньше между ними корреляция, тем более стабильным и устойчивым становится инвестиционный портфель.

Считается альтернативой сдаче недвижимости в аренду

Цель: получать регулярный доход от инвестиций.

Как это работает: среднерисковый портфель, который состоит из акций и облигаций.

Главное в таких портфелях — гарантированная дивидендная доходность. Изучите компанию, поймите, зачем компания платит дивиденды, и кто основной получатель её дивидендов. Подробнее — в статье о дивидендной доходности .

Например, компания МТС регулярно платит высокие дивиденды. Дело в том, что основным владельцем акций МТС является АФК «Система» — компания с высоким долгом, который нужно выплачивать.

«Система» будет владеть акциями МТС до тех пор, пока будут выплачиваться дивиденды. Значит, с большой долей вероятности, МТС будет платить дивиденды, пока ей владеет «Система».

Преимущество доходного портфеля над доходной недвижимостью — ликвидность. Акции можно продать за несколько минут и получить деньги на счет.

Чтобы продать объект недвижимости, нужно подготовить много документов, нанять риелтора и заключить сделку. Процесс может затянуться на несколько месяцев.

Ещё один плюс финансовых инструментов — они постоянно работают. Недвижимость может пустовать и не приносить доходов, а компании работают и генерируют прибыль постоянно.

Что купить: акции компаний, которые платят дивиденды. Либо короткие облигации федерального займа, облигации крупных компаний.

Доходность: 10-15% годовых.

Что дальше: высокие дивиденды не значат, что акция не обесценится. Стоимость акции может значительно меняться в течение коротких промежутков времени. Например, сегодня акция может вырасти на 1%, а завтра – упасть на 10%.

Поэтому доходный портфель должен работать минимум 3 года, чтобы минимизировать влияние резких скачков. Рекомендуется пересматривать состав портфеля 2-4 раза в год после выхода отчетностей компаний.

Ключевые принципы формирования инвестиционного портфеля

Первый уже упоминался в статье – постепенная закупка акций в портфель. Подробно остановимся на втором принципе – совмещение лонг и шорт позиций при формировании инвестиционного портфеля.Лонг – (длинная) позиция предполагает покупку акций по низкой цене с целью ее дальнейшей продажи по более высокой цене. Придерживаясь этой тактики, инвестор пребывает в ожидании. Стоимость акции может повысится на следующий час или спустя несколько лет. Если вкладчик задрал планку ожидаемой доходности с нее, то срок удерживания актива может затянуться надолго.Шорт – (короткая) позиция подразумевает приобретение акций в момент максимального падения их стоимости на рынке. Инвестор продает актив, когда он стоит дорого, дожидается падения цены и потом вновь покупает эти же акции. Таким образом, у него остаются ценные бумаги и появляется прибыль (разница между суммой продажи акций и суммой их покупки по дешевой цене).

В чем суть совмещения этих позиций? Нужно небольшую долю капитала выделить на покупку слабых акций (которые могут подешеветь при растущем индексе). Основной объем средств следует использоваться для открытия лонг-позиций. Такой принцип позволяет добиться плавного увеличения уровня дохода в условиях нестабильности ценообразования индексов и повышенных рисков.

Стратегия и этапы формирования инвестиционного портфеля

Самое главное, это понимать формирования инвестиционного портфеля, как это делается и на что стоит обратить внимание в первую очередь. Стратегия формирования инвестиционного портфеля очень простая и каждый сможет с ней постепенно разобраться, самое главное нужно решить для себя, готовы вы заниматься инвестированием или нет

Есть три основных этапа составления портфеля, давайте каждый из них разберем.

1 этап. Анализ и инвестиционные цели

Самым первым делом вы должны поставит себе цель и определить план действий, а именно, сколько вы готовы инвестировать, сколько планируете зарабатывать в месяц, квартал или год. Сразу также вы должны понимать, что есть риски и готовы вы к частичным потерям или нет?

Рекомендую прочитать такие статьи, что такое риски и как их минимизировать, что такое диверсификация средств, данные два понятия помогут вам в дальнейшей работе.

Самое главное при постановке целей нужно понимать свои возможности, это конечно первоначальный капитал, но хочу вам сразу сказать, начинать инвестировать можно с минимальной суммы в 100 долларов. На своем примере говорю, что начать можно с минимума, сам начинал с копеек и достиг первой своей цели, это собрать капитал в 2000-3000 долларов.

Ваши первые инвестиционные цели будут выглядеть таким образом:

- собрать первый депозит для вложений;

- начинать реинвестировать прибыль для увеличения стартового капитала;

- поставить срок достигаемой цели.

2 этап. Выбор стратегии для формирования портфеля

Стратегия формирования инвестиционного портфеля, что я имею, введу под этим?

Есть три стратеги получения доходов:

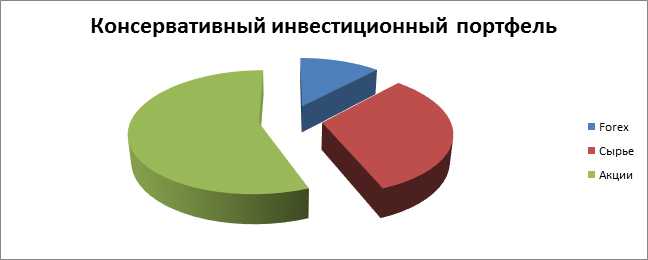

- консервативный метод – такой портфель считается максимально без рискованным, в него включаются активы с минимальными рисками и в тоже время и прибыль будет минимальная, в среднем прибыльность составит 25-40% годовых;

- умеренный метод получения прибыли, здесь инвестор уже закладывает определенные риски и понимает, что может понести частичные убытки, но прибыль уже увеличивается 35-75% в год;

- агрессивное инвестирование говорит само за себя, прибыль составляет от 100% годовых, но и риски разы выше, чем у двух предыдущих методах.

Наша основная стратегия портфеля, это будет объединить все три метода вложения и выйти на прибыль в 60-100% годовых. Это так называемый стабильный портфель и наша задача создать пассивный постоянный доход с хорошей прибыльностью.

Как составляю портфель лично сам, с общего бюджета выделяю 15-25% на агрессивное инвестирование, остальное делю пополам, часть в консервативные инвестиции, а вторую в умеренные. Данный метод всегда даст вам безубыток если агрессор потеряет средства, лучше получить ноль чем минус в конце срока. На мой взгляд, это хорошая тактика, риски закладываю в раене 10-15% от капитала, если они будут, то за пару недель их отобью и восстановлю капитал.

3 этап. Выбор инструментов для портфеля

Теперь нам нужно выбрать инструменты, которые будут составлять наш инвестиционный портфель. Вкладывать мы будем в ПАММ-счета, инвестиционные компании и ХАЙП проекты.

ХАЙПы это высокодоходные проекты, но в тоже время и риски потерь капитала составляют 100%, сколько может проработать такой проект, никто не знает, может месяц, а может и год. На такие проекты выделяем 15-20% от всех средств, максимум 25-30% не больше, иначе наш портфель будет агрессивным и потери будем отрабатывать долго.

Работу инвестиционных компаний не проверишь, это могут быть тоже HYIP-проект, но с хорошей легендой и документами даже. Бюджет наш будет составлять до 30-35%, этого вполне хватит.

Среднее количество ПАММ-счетов в портфеле где-то 5-12. На практике было проверенно если количество счетов большое, то диверсификация рисков хорошая, но в итоге прибыль получается очень маленькая. При небольшом количестве счетов, риск потерь увеличивается соответственно.

Рекомендовал выбирать не больше 10 счетов для портфеля, два из них можно выбрать агрессивных, но с меньшим капиталом вложения.

Конечно, у каждого свое мнение, сколько счетов должно входить в портфель, но мое мнение не больше 10, так как проверил сам лично, какая прибыль, получается, из-за перенасыщения памов.

С чего начать составление инвестиционного портфеля?

Когда определили свой тип инвестора, можно приступать к следующему шагу — это цель. Цель, для чего вам этот портфель нужен. Да именно цель конкретная и точная, с четкими временными рамками, с итоговой цифрой и даже валютой. Вы должны понимать, что вы хотите получить в конце своего инвестиционного пути. Понять, для чего вам нужны инвестиции и зачем вам инвестиционный портфель в целом.

Лучше всего свою конкретную цель записать на листке бумаге. Так ваш разум сможет ее представить, а подсознание подскажет пути для ее реализации, а там может и инвестиции, не понадобятся) Шучу, инвестиции нужны всем и каждому. Цель, не прописанная на бумаге всего лишь мечта.

Внимание: инвестиции на фондовом рынке связаны с большими рисками. Вы должны осознавать, что есть вероятность потерять часть или все вложенные деньги!!!. Отлично, у вас есть цель

Значит и конкретная сумма денег, которую вы хотите получить от ваших усилий и соответственно инвестиционного портфеля, который вы собираетесь составить. Можно начинать

Отлично, у вас есть цель. Значит и конкретная сумма денег, которую вы хотите получить от ваших усилий и соответственно инвестиционного портфеля, который вы собираетесь составить. Можно начинать.

Виды инвестиционных портфелей

Для классификации портфеля инвестиций используются три базовых критерия. Каждый заслуживает отдельного рассмотрения.

По степени риска вложений различают три вида инвестпортфелей:

- Консервативный. Предусматривает использование инструментов с низким уровнем риска и гарантированной доходностью. Типичные примеры – государственные облигации или банковские вклады. Такая структура инвестиционного портфеля позволяет решить проблемы вкладчика в краткосрочной перспективе, например, накопить в течение 2-3 лет на пенсию или просто сохранить имеющийся капитал.

- Умеренный. Предполагает достижение средней по фондовому рынку доходности. Для этого требуется использование более рискованных инвестиционных инструментов, например, паев ПИФов или корпоративных облигаций. Также имеет смысл рассмотреть покупку ценных бумаг так называемых «голубых фишек», как обозначаются акции самых ликвидных, надежных и крупных компаний.

- Агрессивный. Включает в состав минимум надежных вложений с низким риском. Основной акцент в стратегии инвестора делается на рискованные инвестиции – венчурные, производные инструменты финансового рынка, потенциально растущие акции и облигации.

В зависимости от уровня вовлеченности инвестора в управление различают активный и пассивный инвестиционные портфели. Первый предусматривает практически круглосуточное участие владельца без выходных и праздничных дней. Такая активность особенно необходима, если речь идет о высоко рискованных активах и рынках с серьезной волатильностью. Типичный пример – стартап или IPO.

Пассивный портфель подойдет инвестору, который не имеет возможности постоянно заниматься мониторингом рынка иди изучением разнообразной аналитики. Такой подход предусматривает включение в пакет активов драгоценных металлов, недвижимости, паев ПИФов.

Еще один частый критерий для классификации связан со сроком достижения стоящих перед инвестором задач. Если речь идет от одного до трех лет, подходит краткосрочный инвестиционный портфель. Он формируется из консервативных активов – банковских вкладов или государственных облигаций, а целью вкладчика становится сохранение капитала и получение гарантированного, пусть и небольшого дохода.

Среднесрочный портфель предусматривает вложения на срок 3-10 лет. В этом случае допускается использование активов с большим риском и доходностью. Для долгосрочных инвестиционных портфелей тенденция сохраняется – еще большее увеличение риска и дохода, по крайней мере – на начальных этапах вложений. Чем ближе окончание срока инвестирования, тем более консервативной становится политика вкладчика.

Инструменты для управления инвестиционным портфелем

Создание инвестиционного портфеля это лишь полдела, дальше им нужно управлять — следить за результатами, анализировать их и делать корректировки. Поэтому сначала стоит позаботиться об учёте инвестиций. Благодаря нему вы сможете увидеть реальную доходность своих вложений и сразу видеть активы, которые приносят убытки.

Есть два варианта ведения учёта:

- Сайт в Интернете. Вы импортируете туда отчёты по сделкам и сайт автоматически рассчитывает все показатели — доходность, доли активов, просадки. Если выбирать из русскоязычных, то лучший вариант — Intelinvest, здесь больше всего возможностей и неплохая бесплатная версия. Благодаря партнёрству с сервисом я могу предложить читателям блога скидку 20% на полноценную подписку (по промокоду 1VYV9CMSTD).

- Электронная таблица. MS Excel и подобные программы позволяют вести удобный учёт инвестиций, но нужно иметь навыки и в идеале разрабатывать шаблон самостоятельно. Подписчикам блога я раздаю , который использую с 2013 года.

Если вы ведёте учёт инвестиций, то управлять инвестиционным портфелем становится проще. Например, можно отслеживать качество диверсификации.

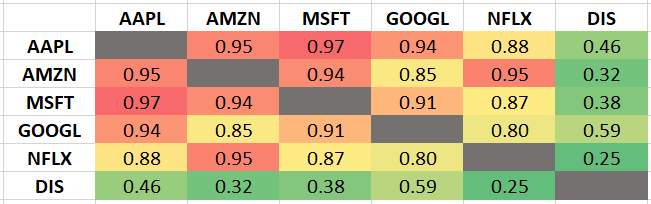

Допустим, вы решили инвестировать в акции популярных IT-компаний — Apple, Amazon, Microsoft, Google и Netflix. Диверсификация такого портфеля будет слабой, потому что в нем компании из одного сектора и они обладают сильной корреляцией:

С математической точки зрения, движения цен IT-гигантов практически совпадают. Для инвестиционного портфеля это означает, что акции дублируют друг друга и в случае коррекции на фондовом рынке вы рискуете потерять деньги одновременно во всех акциях — ваши риски только растут. Компания Disney в этом примере выделяется, потому что она представляет другой сектор экономики. Она будет хорошим дополнением к портфелю IT-компаний и позволит снизить риски.

В общем, стоит разделять все активы по секторам экономики и следить, чтобы какой-то из них не обладал слишком большой долей. Имеет смысл делать диверсификацию по валютам (использовать доллары, рубли, евро и т.д.) и по странам (инвестировать не только в акции России или США).

Если вы склоняетесь к пассивному управлению инвестиционным портфелем, то к этому моменту сформируется стабильный состав инвестиционного портфеля. Через несколько месяцев одни активы вырастут, другие упадут в цене — и это подходящий момент для первой ребалансировки.

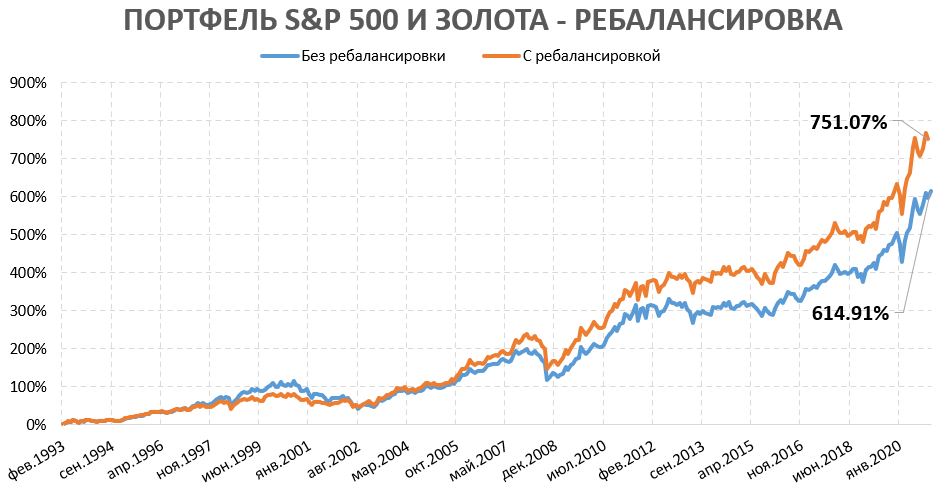

К примеру, состав вашего портфеля 50% акций / 50% драгоценные металлы, а через год соотношение изменилось до 60% / 40%. Делая ребалансировку, вы продаете часть акций и докупаете драгметаллы — и возвращаетесь к 50% / 50%.

Для чего это делается? Во-первых, чтобы портфель не отклонялся от к первоначальной стратегии. Во-вторых, ребалансировка на длинной дистанции увеличивает доходность портфеля. По сути, мы продаём часть подорожавших активов и докупаем более дешёвые. Вот график для наглядности:

В этом примере ребалансировка не сразу стала эффективной, но за 18 лет портфель с её использованием принёс значительно больше прибыли.

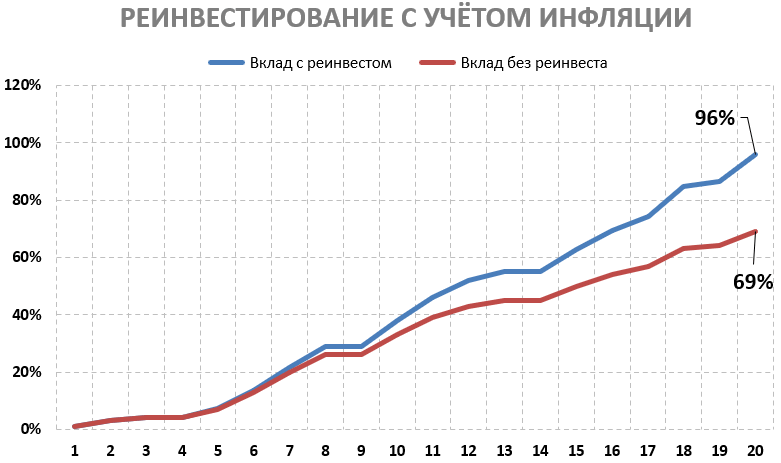

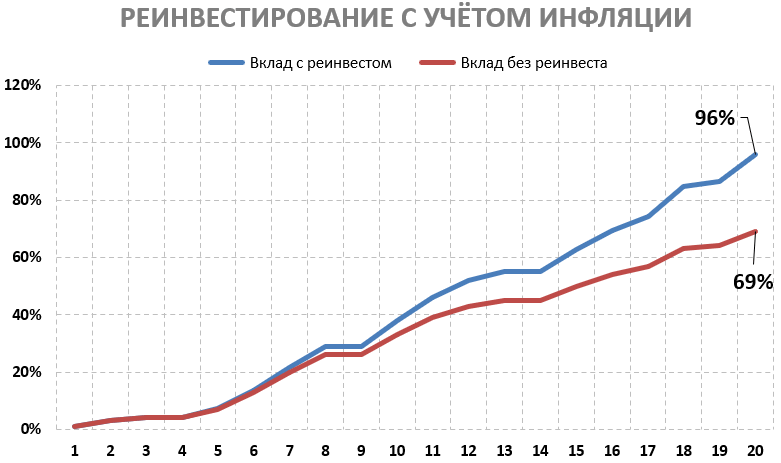

Также стоит использовать реинвестирование полученной прибыли, это позволяет портфелю расти еще быстрее. Как и ребалансировка, реинвестирование на длинной дистанции увеличивает доходность ваших инвестиций:

Последний инструмент управления инвестиционным портфелем, о котором стоит упомянуть — хеджирование рисков. Эта операция позволяет фиксировать возможные потери портфеля на прогнозируемом уровне и в редких случаях зарабатывать на падающем рынке.

Хеджировать риски портфеля можно такими способами:

- открывать короткие позиции по слабым бумагам;

- использовать опционы и фьючерсы;

- открывать противоположные сделки на других рынках.

Это уже продвинутый уровень, поэтому хеджирование рекомендуется использовать только опытным инвесторам.

В зависимости от вашей вовлечённости в процесс инвестирования управление инвестиционным портфелем также включает в себя поиск выгодных точек входа и фиксацию прибыли/убытков. Пассивный инвестор делает это редко, активный — практически ежедневно. Это всё индивидуально, подход нужно выработать самостоятельно. Экспериментируйте

Что такое инвестиционный портфель

Если объяснить термин инвестиционный портфель простыми словами — то это комплекс всех денег, которые вложены в различные направления. Это могут быть как реально существующие предметы (недвижимость, валюта, и прочее), так и объекты фондового рынка и предприятия (акции, фьючерсы, сертификаты, облигации, векселя, венчурные инвестиции и так далее). Инвестиционному портфелю отводится очень важная роль в финансовой науке. Именно благодаря этому инструменту удается диверсифицировать возможные риски, то есть компенсировать возможные убытки за счет прибыли от других составляющих портфеля.

Портфелем инвестора называется комплекс денежных вливаний юрлиц и частных вкладчиков в объекты фондовых рынков.

Сбалансированный

Сформировать данный инвестиционный портфель можно покупкой любых акций тремя способами. При консервативном подходе покупаются те акции и облигации, которые принесут небольшую прибыль и имеют минимально возможные риски потери вложения. При умеренном (компромиссном) подходе выбираются акции и другие ценные бумаги, которые имеют средние показатели: прибыль в виде дивидендов не огромная, но и не маленькая, капитал умеренно растет, а возникновение рисков — под большим вопросом. При агрессивном покупаются такие акции, за счет которых можно получить максимально высокую прибыль, сравнимую с той, которую могут принести аукционы по банкротству. То есть такая, которая бы превысила Ваши вложения в несколько раз в короткие сроки, правда риск неполучения такой прибыли будет внушительным.

Консервативный

Предполагает покупку государственных акций, иных ценных бумаг или драгметаллов. Один из самых простых способов получения стабильной прибыли с возможностью сохранения собственных вложений: государственные активы отлично защищены от любых возможных рисков. Поэтому такие принципы формирования инвестиционного портфеля выбирают инвесторы, не склонные выбирать высокорискованные инструменты для инвестиций.

Агрессивный

Формируется из разных ценных бумаг и активов, которые имеют тенденцию к росту и удорожанию. За счет их покупки возможно быстро получить значительную прибыль. Но и риск потери вложенных средств слишком велик. В основном, в этом сегменте продаются и покупаются акции стартапов технической и инновационной направленности, перспективных научных направлений. Купить такие акции довольно просто, а вот найти на них покупателя — сложнее, поскольку ликвидность у них — низкая.

Что означает статус квалифицированного инвестора

К категории квалифицированных инвесторов могут относиться как физические, так и юридические лица, отвечающие определённым требованиям и прошедшие соответствующую сертификацию. Признание статуса квалифицированного инвестора может осуществляться брокерами, управляющими фондов и другими уполномоченными лицами (согласно Федеральному законодательству о рынке ценных бумаг) по письменному заявлению лица на этот статус претендующего.

Основным отличием квалифицированного инвестора от частного, является то, что ему доступна работа с большим количеством финансовых инструментов (ФИ). Дело в том, что далеко не все ФИ доступны для торговли широкому кругу лиц, среди них существуют отдельные категории доступные только лицам обладающим статусом квалифицированных инвесторов. К таковым можно отнести, например: паи фондов венчурных инвестиций или паи некоторых типов закрытых ПИФов.

Помимо этого, иногда исходя именно из этого критерия (наличия статуса квалифицированного инвестора), брокеры предоставляют клиенту разного рода дополнительные услуги, к примеру, доступ к торговле на международных торговых площадках.

Что касается торговли на фондовом рынке, то в данном случае статус квалифицированного инвестора не даёт практически никаких особых преимуществ. Взять, к примеру, Московскую биржу, там из более чем полутора тысяч доступных для торговли ценных бумаг, только три предназначены для квалифицированных инвесторов, остальными же может торговать любой частный инвестор открывший счёт у одного из многочисленных брокеров имеющих аттестацию на Мосбирже.

Требования к физическому лицу для получения статуса квалифицированного инвестора

- Необходимо иметь соответствующий уровень теоретических знаний, подтверждённый документом государственного образца, то есть, нужно обладать дипломом, свидетельствующим о высшем экономическом образовании либо одним из нижеперечисленных документов:

- Квалификационный аттестат специалиста финансового рынка, аудитора или страхового актуария;

- Сертификат CFA (финансового аналитика);

- Сертификат CIIA (международного инвестиционного аналитика);

- Сертификат FRM (менеджера по финансовым рискам).

- Необходимо иметь определённый опыт практической работы в данной сфере, а именно:

- Опыт совершения сделок с ценными бумагами или с производными финансовыми инструментами за последний год, с условием заключения сделок не реже 10 раз в квартал и на общую сумму не менее шести миллионов рублей;

- Либо нужно иметь опыт работы не менее трех лет в организации, основным профилем деятельности которой является заключение сделок с ценными бумагами и производными финансовыми инструментами. При этом если данная организация имеет статус квалифицированного инвестора, то достаточно будет и двух лет работы в ней.

- Должны выполняться следующие требования к имуществу и активам, которыми обладает физическое лицо, претендующее на получение статуса квалифицированного инвестора:

- Во владении физического лица должны находиться ценные бумаги или контракты на деривативы, общей стоимостью не менее шести миллионов рублей;

- Кроме этого могут учитываться денежные средства, находящиеся на банковских счетах принадлежащих инвестору.

Требования к юридическому лицу для получения статуса квалифицированного инвестора

Юридическому лицу для получения статуса квалифицированного инвестора достаточно удовлетворять одному из нижеперечисленных критериев:

- Обладание собственным капиталом в размере не менее двухсот миллионов рублей;

- Наличие проведённых сделок на общую сумму не менее трёх миллионов рублей за последний год (при условии заключения не менее пяти сделок в квартал);

- Размер активов на сумму не менее двух миллиардов рублей;

- Оборот, за последний год работы, на сумму не менее одного миллиарда рублей.

Распределение вложений в рамках инвестпортфеля

Инструменты в портфель подбираются согласно параметрам:

- Тип инвестстратегии. Существует два типа стратегий:

- активная. Инструменты подбираются исходя из текущей рыночной ситуации, ребалансировка производится несколько раз в год. Активные инвесторы зарабатывают и на спекулятивных сделках. В целом, активная стратегия требует много времени и наличия опыта;

- пассивная. Здесь упор делается на ETF или ПИФы, которые достаточно точно повторяют структуру индексов. Пассивная стратегия предполагает долгосрочное владение бумагами и невысокий уровень риска, поскольку потери сглаживаются последующим ростом цен.

- Приемлемый уровень риска. Мы уже приводили типы инвестиционных портфелей по уровню риска:

- консервативный, или защитный портфель. Сюда можно включить облигации, драгметаллы, дивидендные акции с высоким рейтингом;

- агрессивный портфель включает фьючерсы, акции развивающихся компаний, опционы. Возможно использование кредитного плеча. Уровень риска – высокий;

- сбалансированный, или умеренный инвестиционный портфель сочетает в себе инструменты как с высоким, так и с низким уровнем риска. Кредитное плечо не используется. Примерный состав такого портфеля – ОФЗ, дивидендные акции, корпоративные облигации, бумаги развивающихся компаний.

- Диверсификация. Это принцип, согласно которому инструменты в портфеле должны минимально коррелировать между собой. Например: 50% вашего портфеля составляют акции крупных корпораций. 20% из них – бумаги сырьевого сектора, следовательно, остальные 30% желательно вложить в другой сектор, например, высокие технологии. Диверсификация портфеля может быть нескольких типов: по уровню риска, по отраслям, странам, виду ценных бумаг и др.

Процентное распределение активов в портфеле зависит от ваших личных целей и возможностей. Чуть ниже мы приведем несколько примеров портфелей для начинающих и опытных инвесторов, а пока вспомним понятие ребалансировки.

Каждый отдельный финансовый актив несёт риски. Чтобы их снизить применяют диверсификацию рисков: включение в портфель разных инструментов с каким-то весом. Все компании не могут разом обанкротиться. Зная, что в наличии есть 10 компаний можно быть гораздо увереннее в будущем, чем имея лишь 1-2.

Диверсификацию необходимо делать не только по компаниям, но и по секторам экономики. Чаще всего кризис в одном секторе накрывает все бизнесы сразу. Если же включить в портфель компании из разных секторов, то эффект будет гораздо лучше.

И дело даже не в банкротстве, а в периодических появлениях «черных лебедей». История фондового рынка показывает, что порой случаются самые неожиданные события, которые могут в корне поменять бизнес или даже уничтожить его. Когда и с кем это может случится никто не знает.

Некоторые компании не смогут дальше показывать отличную доходность из-за изменения технологий. Например, в 1990-ые самым популярным СМИ были газеты. С появлением интернета газеты резко сошли на нет. Сейчас этот бизнес едва окупает свои затраты. На 2020 г. остаётся лишь несколько небольших изданий. Пленочные фотоаппараты также резко сошли на нет из-за появления цифровых фотоаппаратов. А кто бы мог подумать, что такое возможно?

Как стать инвестором?

Каждый из нас видел рекламу в интернете или же где-нибудь ещё, которая призывает начать торговать на форекс , и заработать буквально после 2-3 сделок. Такие обещания очень далеки от реальности, для того, чтобы зарабатывать на разнице курсов, нужно долго учиться, много знать и быть дисциплинированным человеком.

В случае же с инвестированием всё гораздо проще. Есть множество готовых решений, о которых мы поговорим позже.

Изначально для того чтобы стать инвестором потребуется следующее:

- Желание получать доход от своих вложений. То есть необходимо принять тот факт, что просто лежащие в тумбочке деньги не приносят никакой финансовой пользы. Это может показаться странным, но множество людей действительно чувствует себя намного спокойнее, имея такой вид сбережений. Как бы всегда под рукой, дома надёжнее и так далее. Но это скорее финансовая подушка безопасности . Инвестор — это человек, который должен выделять на такую подушку определенную часть своего капитала, а остальное пускать в работу.

- Наличие свободных средств. Это должны быть деньги, которые не потребуются в ближайшем будущем. Суть инвестирования, как мы уже говорили, в том, чтобы деньги работали. Никто не говорит, что уже через неделю будет доход. Иногда могут пройти годы, в зависимости от того, как и куда инвестируем. Поэтому сюда же можно добавить наличие терпения и стабильного финансового положения у потенциального инвестора.

- Инвестиционный план. Перед тем как куда-то инвестировать, нужно понимать, на что можно рассчитывать, в какие сроки и оценивать дальнейшие перспективы. Стратегию инвестор должен продумывать заранее, а не по ходу дела, иначе впоследствии могут возникнуть простои. Инвестирование предполагает доход, поэтому разумно сделать его максимально большим и в то же время непрерывным.

Казалось бы, описанное выше и так вполне логично, как без этого. Но по какой-то необъяснимой причине многие вкладывают деньги совершенно не задумываясь о том, что будут делать дальше. Чтобы избежать таких ситуаций, будущий инвестор должен хорошо всё спланировать, при чём это относится к любой стадии – если есть деньги, то куда вкладываться, а если их нет, то откуда взять и куда инвестировать .