Регистрация, активация и вход

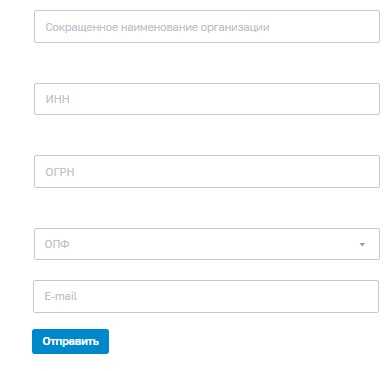

Предприятия, которые работают с Центробанком напрямую, обязаны осуществить активацию личного кабинета. Провести эту процедуру просто. Рассмотрим пошаговый алгоритм создания учетного аккаунта:

- В первую очередь нужно получить электронную подпись. Она будет защищать документацию и позволит удостоверять ее подлинность.

- Посетив сайт Центробанка уже с имеющейся подписью, нужно найти вкладку «Личный кабинет». Она расположена в левом углу.

- После нажатия клавиши, будет запущен процесс активации ЛК, но, чтобы завершить его, необходимо четко заполнить все необходимые поля: ОГРН, ИНН, адрес электронной почты.

- На личный электронный адрес будет оправлено сообщение, с которым нужно ознакомиться и подписать соглашение на создание аккаунта электронной подписью.

- Последний этап – это отправка запроса с помощью соответствующей клавиши.

Все данные тщательно проверяются специалистами в течение не более трех дней. После одобрения заявки будет получено новое сообщение, файл с доступом. В связи с тем, что он зашифрован, потребуется программа КриптоАРМ или аналогичная ей. Чтобы приступить к работе в личном кабинете, нужно создать логин и пароль.

Важно! Первый (временный) пароль подлежит обязательной смене. Если пароль будет забыт, помните, что он привязан к ИНН, указанный при регистрации, и с его помощью легко восстанавливается.

Преимущества Системы быстрых платежей

|

Выгодно Комиссия от 0.4% |

Доступно В режиме 24/7 |

Удобно Подключение без терминала и другого оборудования |

Система быстрых платежей (СБП) — сервис, который позволяет покупателю мгновенно (в режиме 24/7) оплачивать товар (работы, услуги) продавца, а продавцу в режиме онлайн получать подтверждение о зачислении денежных средств, вне зависимости от того, в каком банке открыты счета покупателя или продавца. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей.

Система быстрых платежей разработана Банком России и Национальной системой платежных карт.

Для подключения услуги необходимо предоставить в офис Банка:

-

• Заявление на подключение/отключение услуги;

-

• Заявление на регистрацию ТСП. Если торговых точек несколько, то на каждую из них оформляется отдельное Заявление на регистрацию ТСП. В Заявлении на регистрацию ТСП необходимо указать желаемый тип QR-кода (статический или динамический).

Открытие отдельного расчетного счета для СБП не требуется, можно использовать уже имеющийся открытый расчетный счет в Банке.

Если подключен динамический QR-код, необходимо: 1. Зайти в приложение Telegram. 2. Сформировать QR-код. 3. Предоставить Покупателю QR-код для сканирования. 4. Получить уведомление об оплате в приложении Telegram. 5. Передать товар Покупателю.

Если подключен статический QR-код, необходимо: 1. Предоставить Покупателю QR-код для сканирования. 2. Передать товар Покупателю.

Инструкция о совершении платежа с использованием СБП (PDF)

Если подключен динамический QR-код, необходимо: 1. Зайти в приложение Telegram. 2. Сформировать QR-код на полный или частичный возврат. 3. Предоставить Покупателю QR-код для сканирования. 4. Получить уведомление о возврате в приложении Telegram.

Если подключен статический QR-код, необходимо: 1. Возврат денежных средств покупателю, осуществляется наличными денежными средствами на основании предоставленного покупателем кассового чека.

1. Кому это подходит? Торговым точкам и курьерам. Для приема оплаты не нужен терминал и подключение к электросети.

2. Как подключить услугу?

Для подключения услуги Клиенту необходимо предоставить в офис Банка:

- • Заявление на подключение/отключение услуги;

- • Заявление на регистрацию ТСП (на каждое ТСП в Банк предоставляется отдельное заявление). Если торговых точек несколько, то на каждую из них оформляется отдельное Заявление на регистрацию ТСП. В Заявлении на регистрацию ТСП необходимо указать желаемый тип QR-кода (статический или динамический).

Открытие отдельного расчетного счета для СБП не требуется, можно использовать уже имеющийся открытый расчетный счет в Банке.

3. В чем отличие статического и динамического QR-кода?

Статический QR-код — многоразовый код, который используется для всех покупок в ТСП, при этом сумма покупки вводится Покупателем вручную. Такой код возможно разместить на любом удобном носителе, например: плакате, листовке или буклете, наклейке, интернет-сайте).Динамический QR-код — одноразовый код или платежная ссылка, которые присваиваются конкретной покупке и содержат сумму к оплате. Такой QR-код или ссылку возможно сформировать в Telegram-боте «Оплата через СБП» (@sbp_cft_bot) и отправить любым удобным способом — например, с помощью мессенджера или электронной почты.

4. Условия и тарифы: • бесплатное подключение и обслуживание; • валюта платежа — российские рубли; • минимальный платеж — не ограничен; • максимальная сумма платежа — 600 000 рублей; • плата за проведение расчетов взимается в соответствии с Тарифами банка.

Документы

- Правила оказания услуг по проведению расчетов между физическими лицами и торгово-сервисными предприятиями за товары (работы, услуги) с использованием Системы быстрых платежей Платежной системы Банка России в КБ «ЭНЕРГОТРАНСБАНК» (АО), PDF 279.72 КБ

- Заявление о подключении/отключении услуги по проведению расчетов между физическими лицами и торгово-сервисными предприятиями за товары (работы, услуги) с использованием Системы быстрых платежей, PDF 110.46 КБ

- Заявление на регистрацию торгово-сервисного предприятия для получения услуги по проведению расчетов между физическими лицами и торгово-сервисными предприятиями за товары (работы, услуги) с использованием Системы быстрых платежей , PDF 157.77 КБ

- Инструкция на подключение услуги и совершение операций с использованием СБП, PDF 782.73 КБ

Как работает СБП

В СБП действуют несколько сценариев проведения переводов:

️ c2c (customer-to-customer) — платежи между физическими лицами

️ me2me — платежи между своими же счетами в разных банках

️ c2b (customer-to-business) — платежи физических лиц в пользу юридических. Используются для оплаты товаров и услуг с помощью QR-кода

️ b2c (business-to-customer) — платежи юридических лиц в пользу физических. Используются для возврата средств от продавцов покупателям или для выплат от компаний гражданам (например, перевод зарплат, страховые выплаты, перечисление микрозаймов)

Для пользователя процесс перевода выглядит просто: выбрал использование СБП, ввёл номер телефона и сумму, подтвердил. Готово.

У банков всё работает немного сложнее. С их стороны клиент совершает сразу несколько запросов:

1. Запрос на подключение пользователя к СБП -> номер регистрируется в базе системы

2. Запрос с номером телефона получателя (к нему прикрепляется счёт в банке, с которого будет выполнен перевод, сумма, номер телефона отправителя) -> информация, установлен ли у пользователя банк по умолчанию

3. Запрос на список всех банков получателя -> список банков

4. Запрос, можно ли отправить перевод с указанными данными -> информация с данными получателя и размером комиссии

5. Запрос на получение кода подтверждения операции -> код для подтверждения операции

6. Запрос на подтверждение перевода средств клиенту другого банка в СБП -> подтверждается перевод

Банк России: история операций на карте – как узнать и контролировать?

Если вы являетесь клиентом Банка России и хотите узнать историю операций на своей карте, есть несколько способов сделать это

Важно знать, что каждый банк может иметь свои собственные правила и возможности для получения такой информации

Один из вариантов – использование интернет-банкинга. В личном кабинете на сайте банка вы можете проверить историю операций на карте, посмотреть баланс, формировать запросы на получение различных данных. Для этого вам нужно войти в свой аккаунт и найти соответствующий раздел, где вы сможете просмотреть историю операций.

Еще один способ – использование мобильного приложения банка. С его помощью вы также сможете проверить историю операций на карте, посмотреть баланс и выполнить другие операции.

Если у вас нет доступа к интернету или мобильному приложению, вы можете воспользоваться альтернативными вариантами.

Например, вы можете проверить историю операций на карте через телефон – позвонив в горячую линию банка или центральный офис. Там вам подскажут, как получить информацию на вашей карте.

Также есть возможность посмотреть историю операций на карте через банкомат. Для этого вам нужно вставить карту, выбрать соответствующую команду в меню и следовать инструкциям на экране. В зависимости от банка и его технических возможностей, вы можете получить либо распечатку истории операций, либо посмотреть ее на самом экране банкомата.

Также есть возможность посмотреть историю операций на карте через Справочно-коммуникационный центр Банка России по телефону. Для этого вам нужно обратиться в ближайший к вам офис банка или обратиться в центробанк России, где вам предоставят информацию об истории операций на вашей карте.

Если вы хотите контролировать историю операций на своей карте более активно, вы можете подключить оповещение о каждом платеже через смс или электронную почту. Для этого вам нужно обратиться в банк и подать заявку на данную услугу. После подключения вы будете получать сообщения с информацией о каждом платеже на вашей карте.

Таким образом, узнать и контролировать историю операций на карте в Банке России можно с помощью интернет-банкинга, мобильного приложения, банкомата, телефона или обратившись в банк лично. Также можно подключить оповещение о платежах, чтобы получать информацию о них в режиме реального времени.

Как пользоваться

Приложение доступно бесплатно. После скачивания пользователю предложат принять условия пользовательского соглашения. Далее нужно зарегистрироваться: ввести имя, почту и номер мобильного телефона. Можно пропустить этот этап.

На главной странице виден раздел с новостями из банковской сферы, также есть раздел с полезными статьями – например, «Что нужно знать начинающему инвестору», «На какую поддержку рассчитывать в период пандемии» и т.д.

Перейдём непосредственно к функциям. С помощью приложения можно найти официальную информацию о банках, МФО и страховых компаниях. Для этого в поисковой строке на главной странице вводим название банка, МФО или страховой. Приложение выдаёт все организации, включающие введённое наименование.

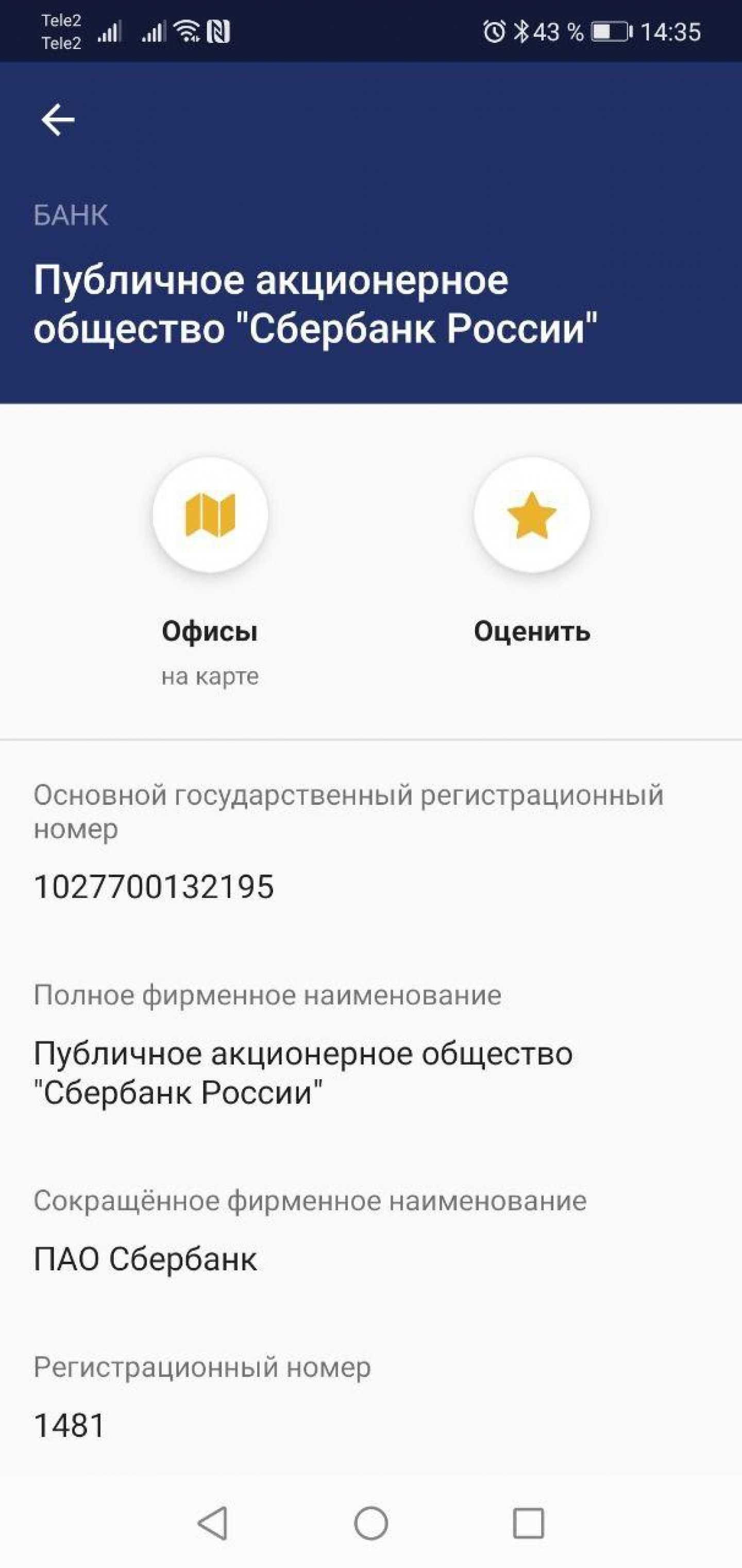

По каждому банку представлена следующая информация:

- основной государственный регистрационный номер;

- полное и сокращённое наименование;

- регистрационный номер;

- дата регистрации ЦБ;

- адрес;

- устав;

- уставный капитал;

- перечень оказываемых услуг;

- участие в системе страхования вкладов.

Страница банка в приложении «ЦБ онлайн»

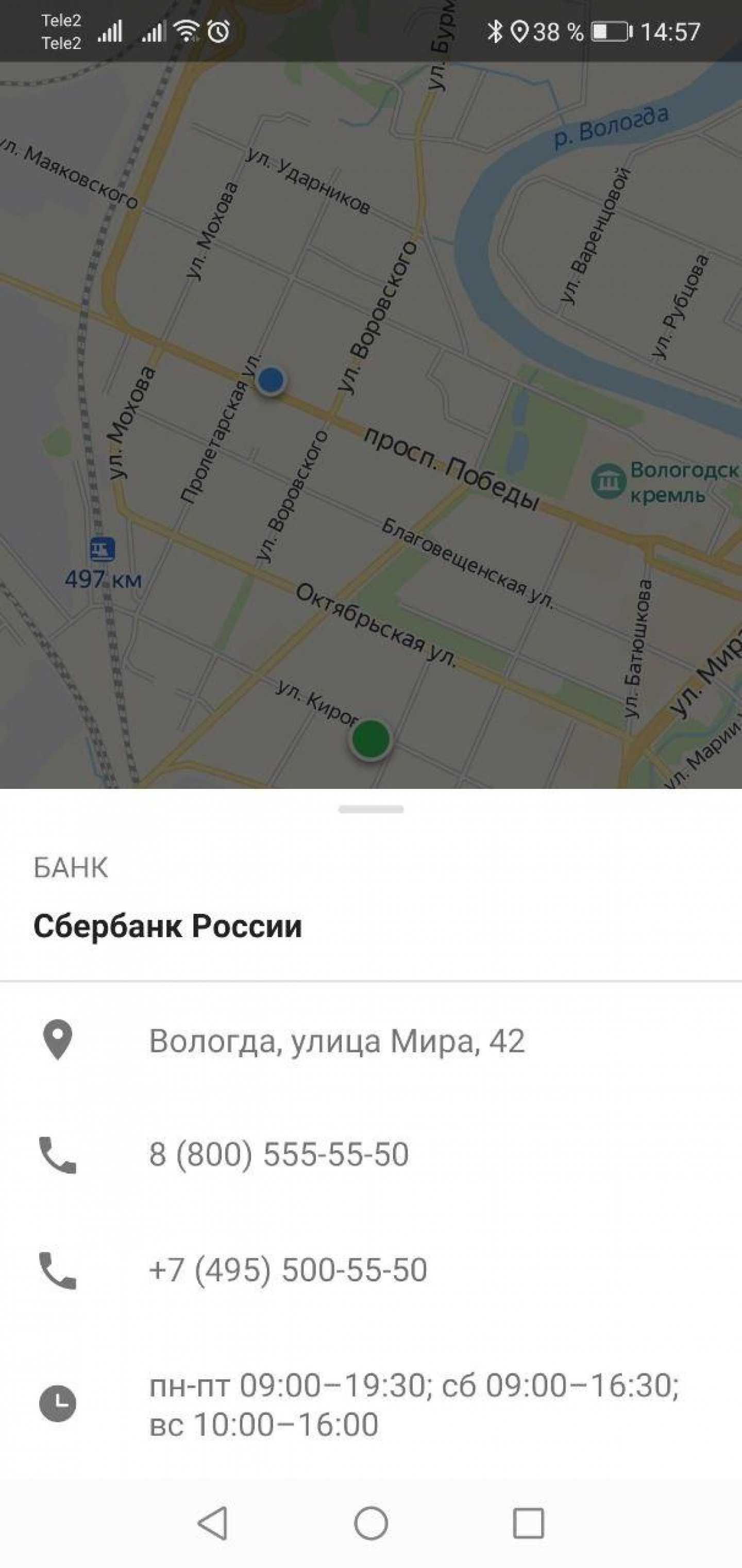

Кроме того, пользователь может посмотреть офисы банка в своём городе, узнать время работы и контактный телефон.

Адреса и контактная информация банка в приложении «ЦБ онлайн»

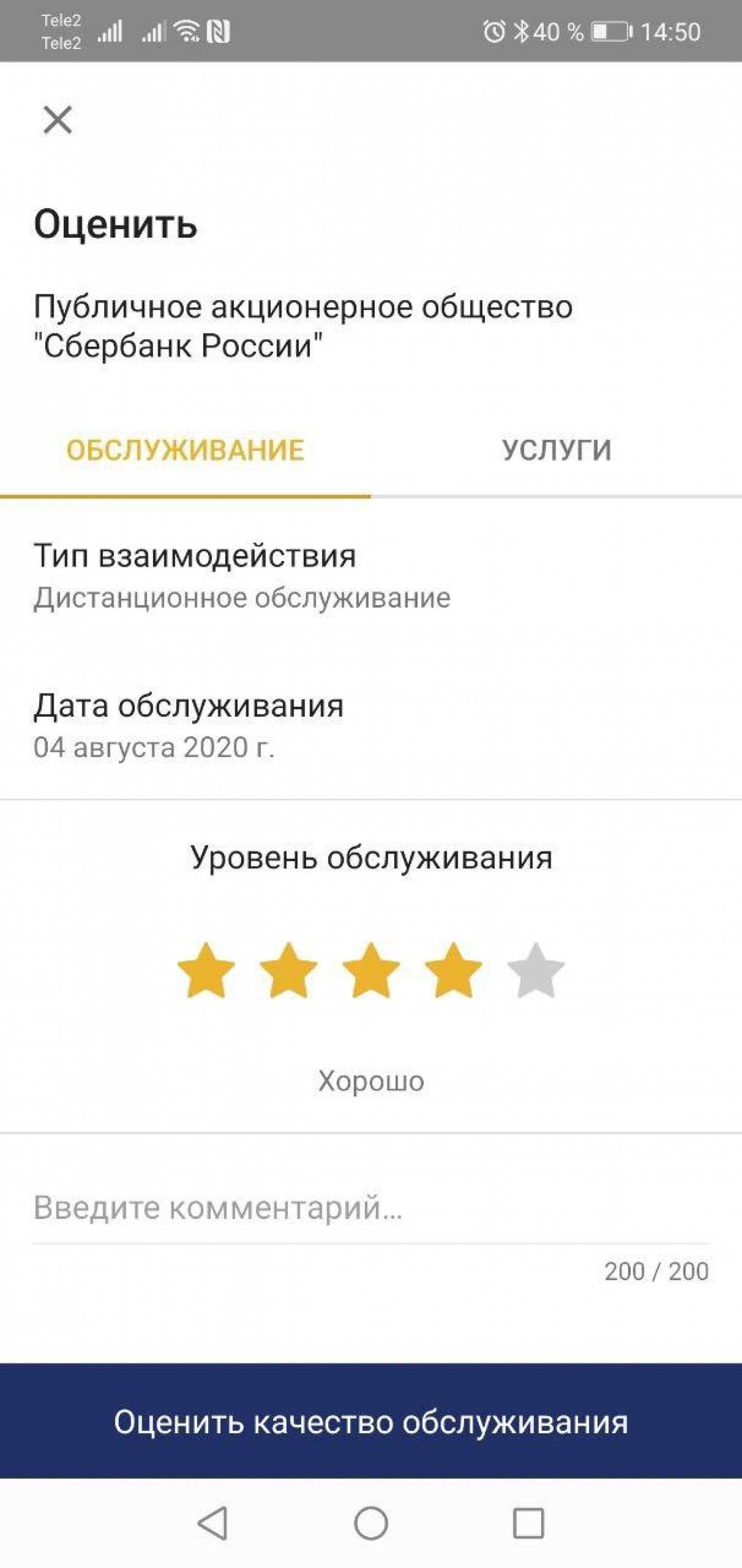

Также можно поставить банку оценку. Чтобы оценить банк, придётся зарегистрироваться. Поставить оценку можно в целом за обслуживание или за оказание конкретной услуги. Если хотите оценить обслуживание, выберите, как именно вы взаимодействовали с банком – дистанционно, через контактный центр, в офисе, через агента и т.д. Далее укажите дату. Поставьте оценку и при необходимости оставьте комментарий.

Оценка качества обслуживания в банке в приложении «ЦБ онлайн»

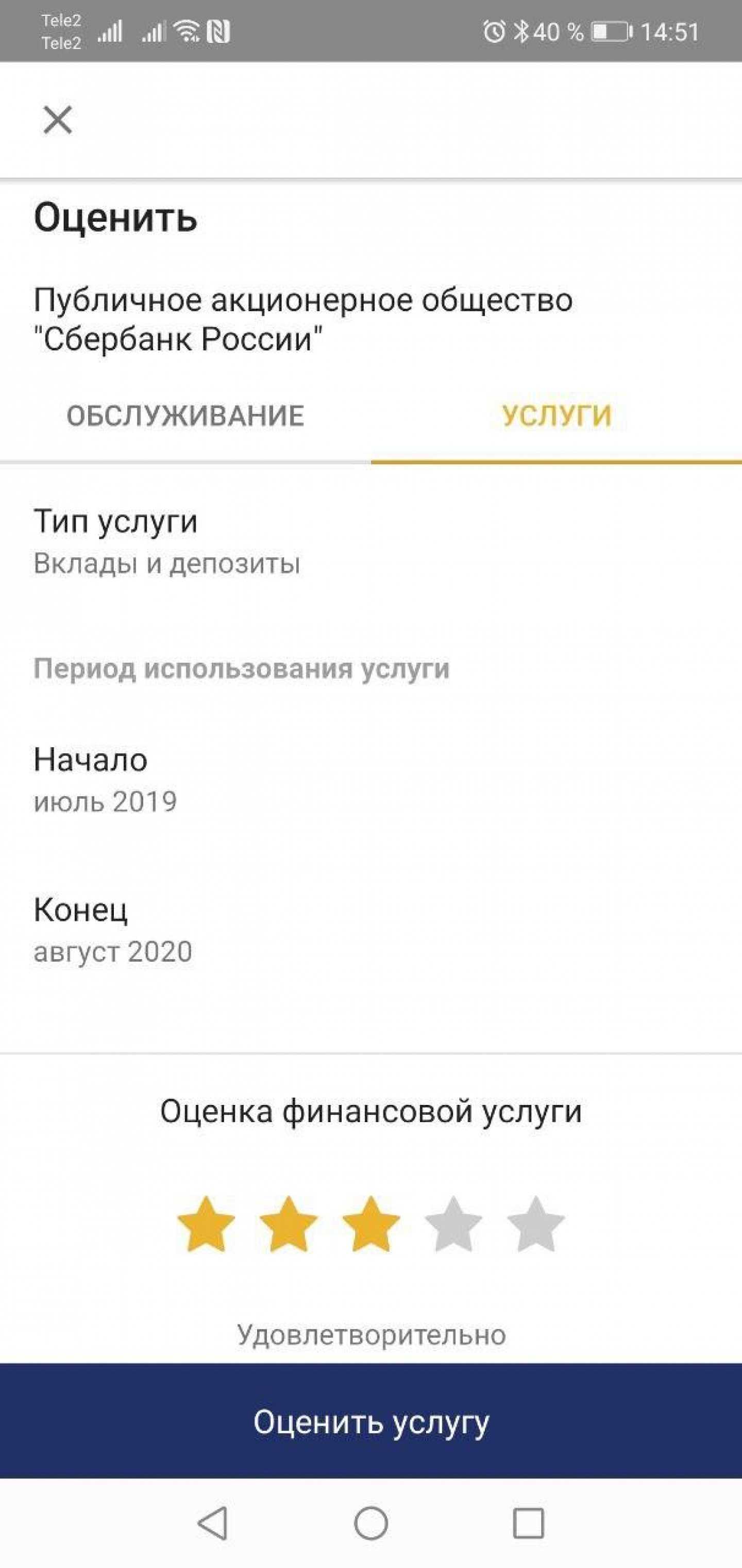

Чтобы оценить услугу, выберите тип – вклады, депозитарное обслуживание, инвестиции, кредиты, обмен валюты и т.д. Также укажите период использования, после чего поставьте оценку.

Оценка финансовой услуги банка в приложении «ЦБ онлайн»

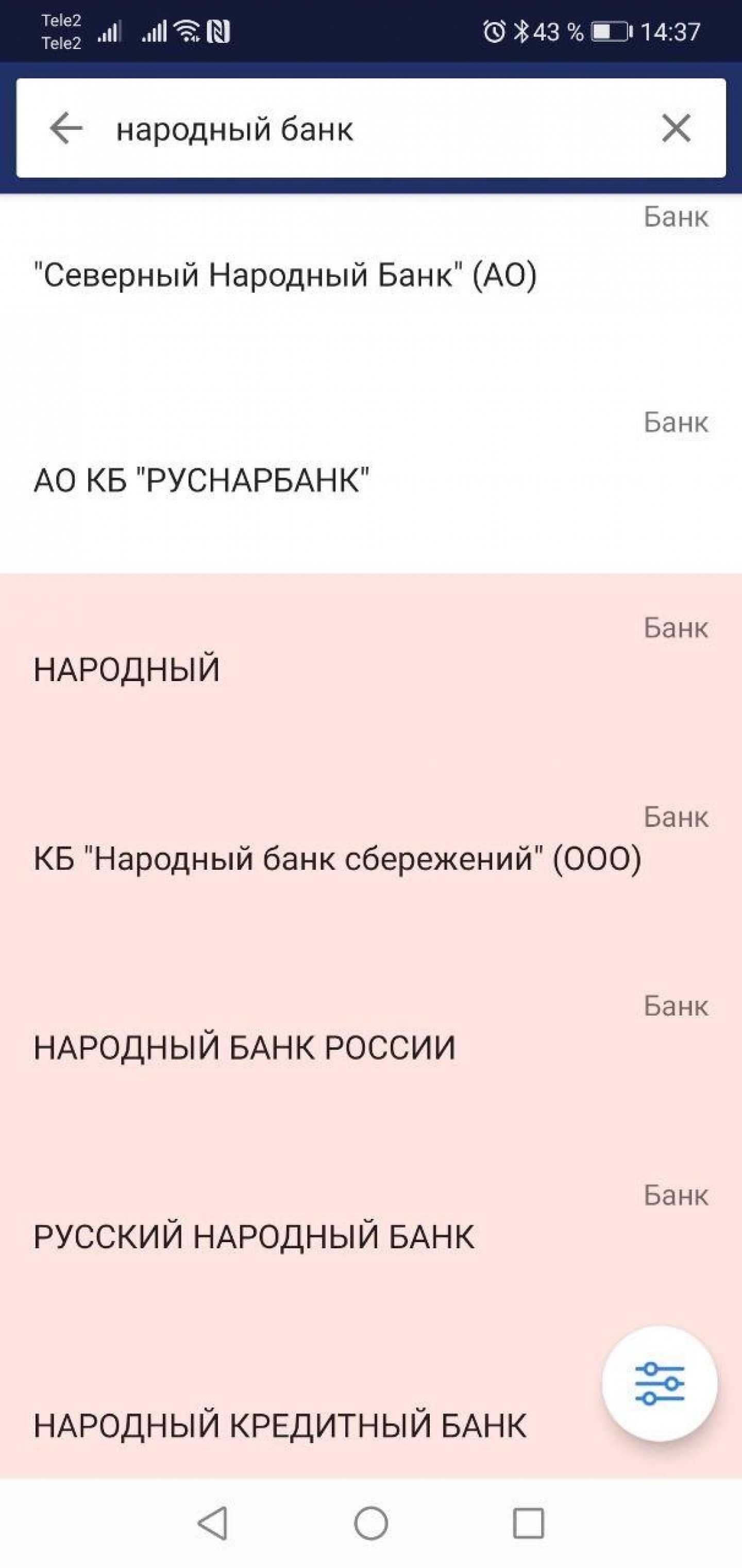

Банки, записи о которых аннулированы, в поисковой выдаче выделены цветом. Это значит, что у кредитной организации отозвали лицензию. Таким образом, пользователи приложения в режиме онлайн могут проверить банк на наличие лицензии.

Проверка банка на наличие лицензии в приложении «ЦБ онлайн»

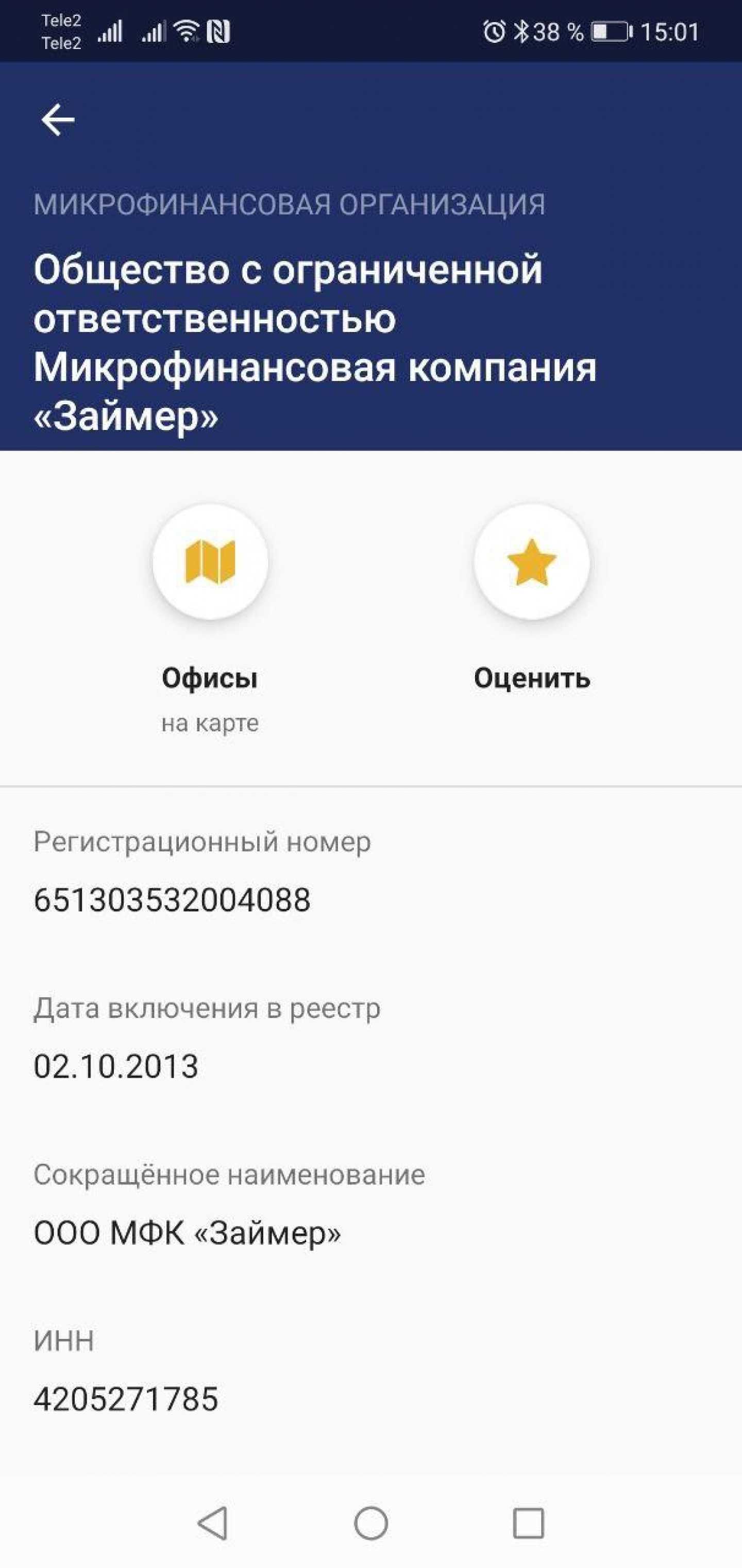

То же самое с микрофинансовыми организациями. Из информационной карточки можно узнать: регномер, дату включения в реестр, ИНН, ОГРН и официальный адрес. Также есть возможность найти ближайший офис и оценить работу МФО.

Страница МФО в приложении «ЦБ онлайн»

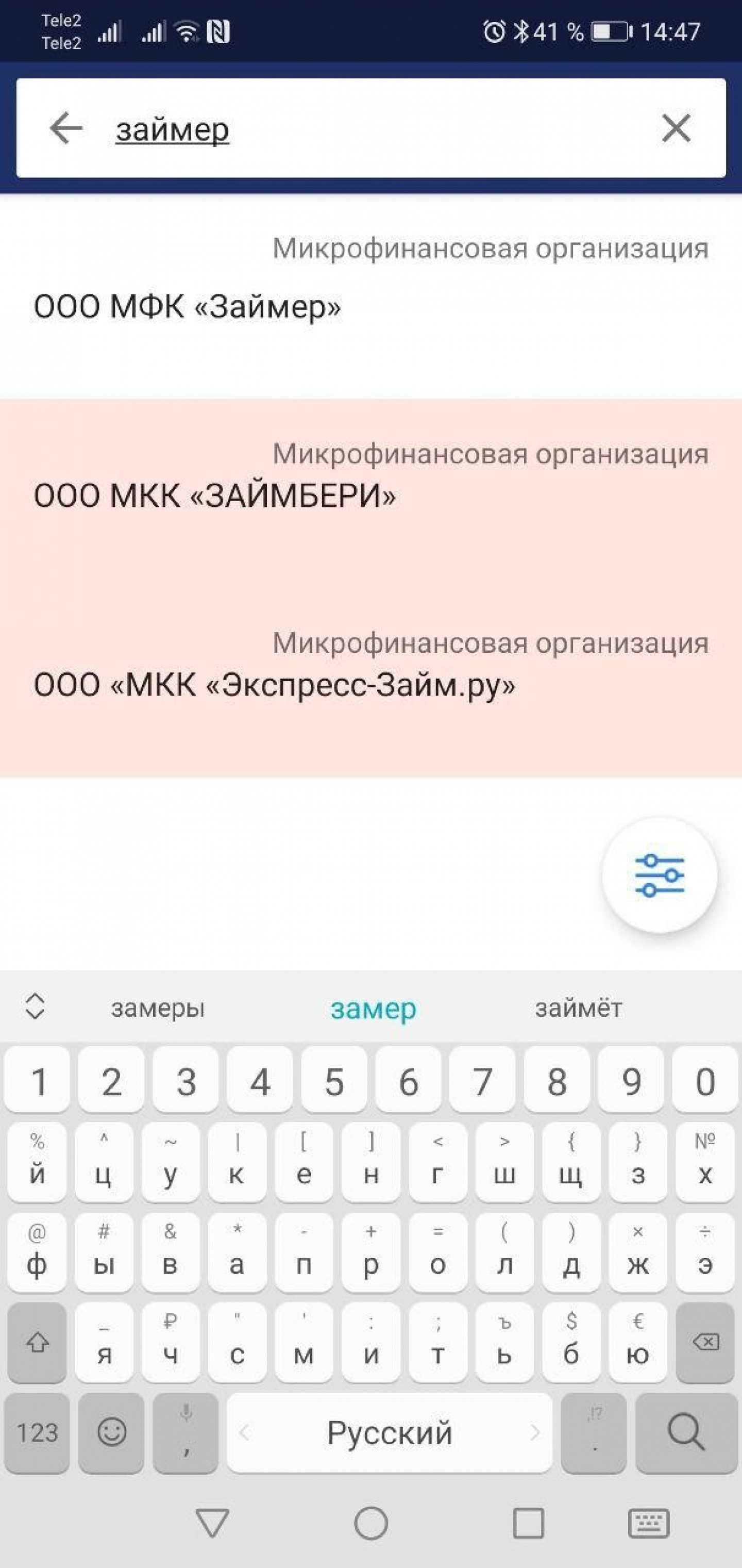

В поисковой выдаче можно увидеть, состоит ли микрофинансовая организация в реестре регулятора.

Проверка легальности МФО в приложении «ЦБ онлайн»

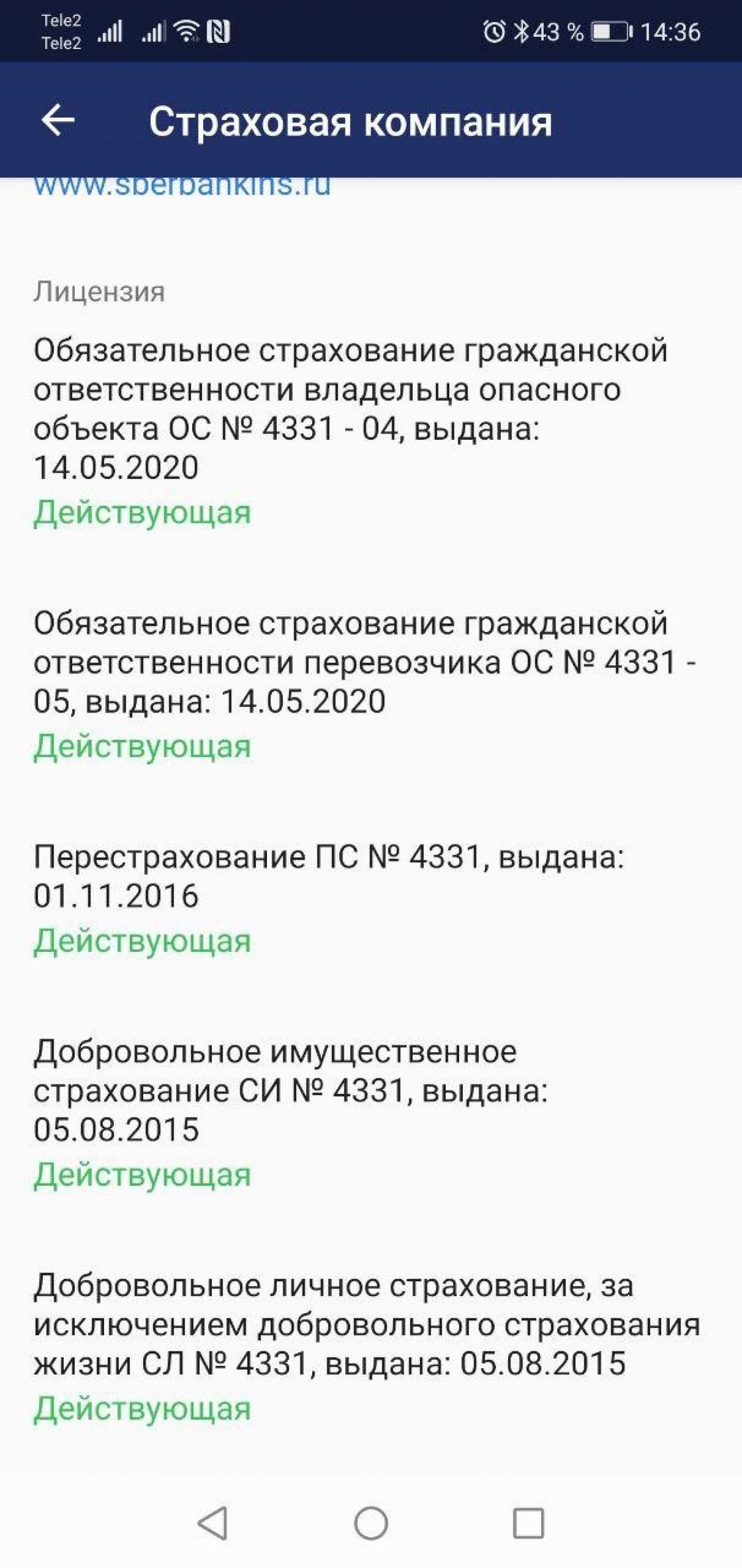

По каждой страховой компании можно посмотреть: ИНН, ОГРН, адрес, сайт, а также список лицензий на разные виды страхования с указанием того, действует лицензия или нет.

Страница страховой компании в приложении «ЦБ онлайн»

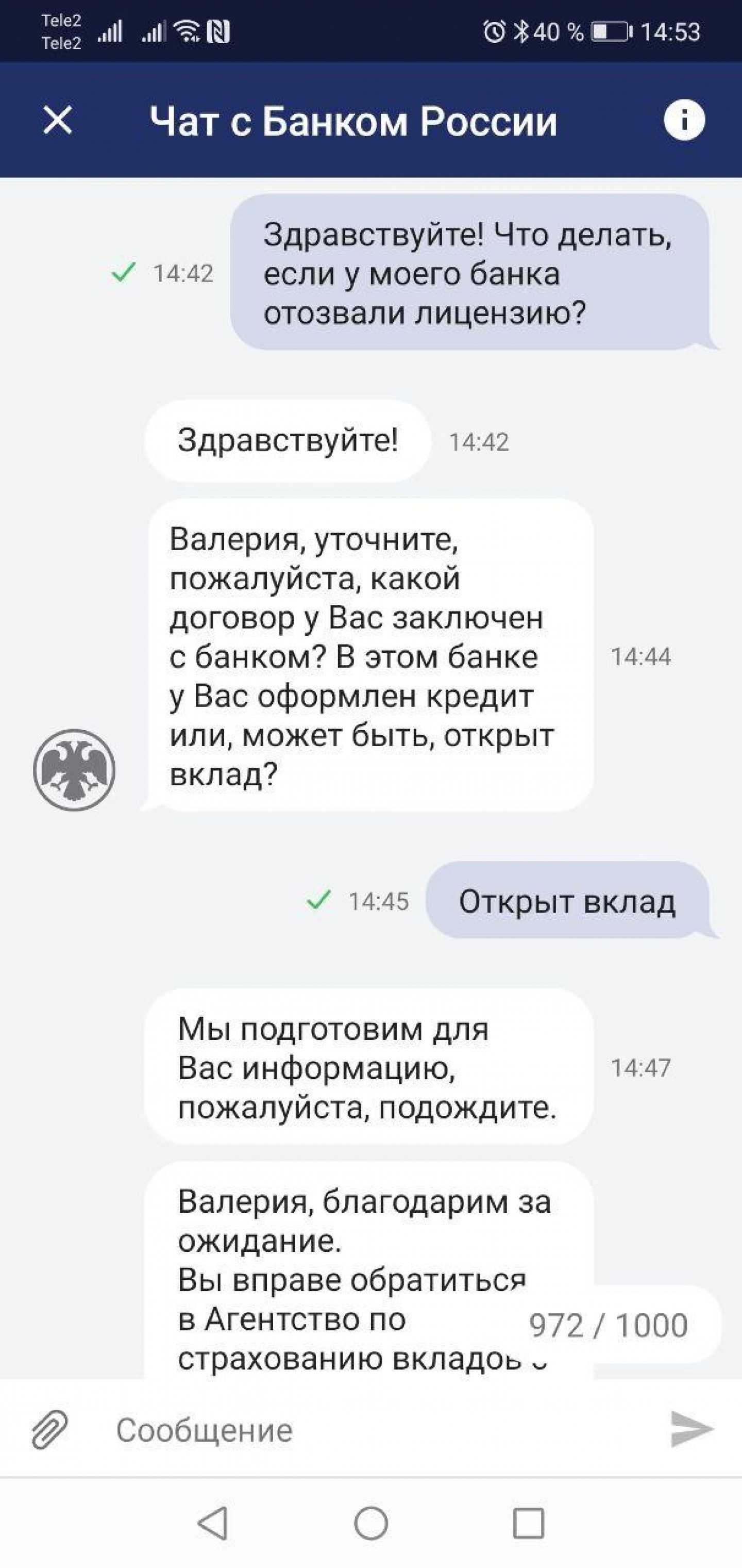

Чат с Банком России в приложении «ЦБ онлайн»

Регистрация личного кабинета Банка Россия

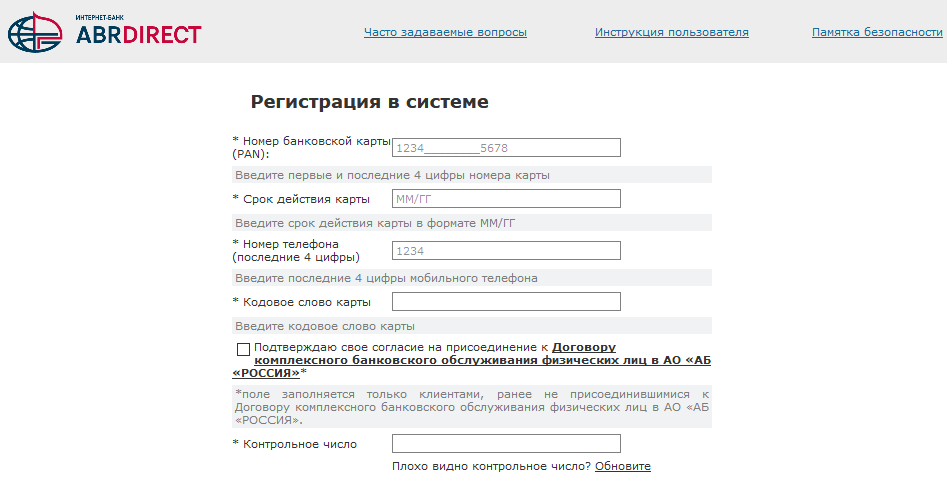

Регистрация физлица в программе АБР ДИРЕКТ выполняется со страницы входа в пользовательский кабинет https://i.abr.ru/. Сделать это могут держатели дебетовой или кредитной карты.

- Кликнуть по активной строке «Зарегистрироваться»;

- Заполнить электронную анкету, а именно: номер банковской карты, указанной на пластиковом носителе, и ее реквизиты; последние 4 цифры номера телефона; секретное слово банковской карты;

- Подтвердить согласие с текстом договора комплексного банковского обслуживания физлиц в АО «АБ Россия» и кликнуть по баннеру «Продолжить»;

- Подтвердить операцию кодом из sms сообщения и кликнуть по баннеру «Продолжить».

Страница регистрации личного кабинета Банка России

Регистрация ИП или юридического лица происходит на основании подписания договора об использовании ДБО «Клиент Банк». Для этого в офисе Банка Россия потребуется заполнить заявление на присоединение к дистанционному банковскому обслуживанию, поставить на нем подпись уполномоченного лица и печать. Передать заявление в Банк Россия и получить от сотрудника копию заявления и требуемую документацию для работы.

-

Top

Подробнее…

Время получения

4 мин.Минимальная сумма

2 000 Руб.Максимальная сумма

30 000 Руб.Оформить

Оформить

-

Top

Время получения

3 мин.Минимальная сумма

1 000 Руб.Максимальная сумма

100 000 Руб.Оформить

Оформить

-

Top

Подробнее…

Время получения

1 мин.Минимальная сумма

2 000 Руб.Максимальная сумма

10 000 Руб.Оформить

Оформить

-

Подробнее…

Время получения

5 мин.Минимальная сумма

3 000 Руб.Максимальная сумма

15 000 Руб.Оформить

Оформить

-

Время получения

3 мин.Минимальная сумма

1 000 Руб.Максимальная сумма

100 000 Руб.Оформить

Оформить

-

Подробнее…

Время получения

10 мин.Минимальная сумма

1 000 Руб.Максимальная сумма

70 000 Руб.Оформить

Оформить

-

Подробнее…

Время получения

10 мин.Минимальная сумма

1 000 Руб.Максимальная сумма

15 000 Руб.Оформить

Оформить

-

Время получения

5 мин.Минимальная сумма

1 500 Руб.Максимальная сумма

30 000 Руб.Оформить

Оформить

-

Время получения

5 мин.Минимальная сумма

1 000 Руб.Максимальная сумма

100 000 Руб.Оформить

Оформить

-

Подробнее…

Время получения

3 мин.Минимальная сумма

1 500 Руб.Максимальная сумма

80 000 Руб.Оформить

Оформить

Регистрация личного кабинета на сайте ЦБ РФ

Регистрация на сайте https://www.cbr.ru/lk_uio/ является закрытой. Однако отправить заявку на создание личного кабинета возможно. На этой странице можно прочесть подробную инструкцию.

Важно обратить внимание, что зарегистрировать профиль возможно только при наличии уже активированной записи пользователя в государственных, или других реестрах. Главное, чтобы соответствующая запись в базу данных была внесена посредством уполномоченного сотрудника Банка, и соответствовала действующему законодательству РФ. Как только данные участника вносятся в этот реестр, Банк осуществляет отправку письма с уведомлением, где будут содержаться персональный логин и пароль от кабинета новоприбывшего пользователя

Как только данные участника вносятся в этот реестр, Банк осуществляет отправку письма с уведомлением, где будут содержаться персональный логин и пароль от кабинета новоприбывшего пользователя.

Решение проблем с доступом в ЛК ЦБ РФ

В случаях, если участник был внесён в реестр, но по каким-то причинам не получил соответствующего письма, ему следует придерживаться следующего порядка действий:

Как перевести деньги

Чтобы выполнить операцию через СБП, нужно:

-

•

Открыть Альфа-Мобайл на смартфоне.

-

•

Зайти в раздел «Платежи».

-

•

Выбрать опцию «По номеру телефона».

-

•

Ввести нужные цифры, название финансового учреждения и сумму.

-

•

Проверить данные получателя.

-

•

Нажать рамку с надписью «Продолжить», после чего отправителю придёт смс-сообщение с паролем.

-

•

Ввести пароль, после чего получателю перечисляются средства и приходит оповещение об этом, если он подключил услугу.

Операцию можно выполнить с помощью компьютера или ноутбука на сайте через личный кабинет.

У наших коллег тоже есть подобные программы для смартфонов и сайты с возможностью авторизации. То есть быстрый перевод осуществляют на любой счёт, а не только на тот, который находится в Альфа-Банке.

Плюсы системы быстрых платежей, а также ее минусы

Теперь, подводя итоги материала хотелось бы отметить положительные и отрицательные (да, такие тоже есть) качества СБП.

Плюсы СБП

- Перевод денег без комиссии

- Быстрота поступления денег на счет получателя — мгновенно или в течение 15с.

- Круглосуточная и ежедневная работа — 24/7.

- Нет необходимости запоминать счет или номер карты — перевод осуществляется по номеру телефона.

- В перспективе оплата товаров и услуг при помощи QR кода с минимальной комиссией.

- Система осуществляет проверку переводов на предмет мошеннических и незаконных операций.

Минусы СБП

- Остаются вопросы с безопасностью перевода денег при помощи одного лишь номера телефона.

- Не отображается информация от кого пришел перевод.

- Нет уверенности, что данные номеров телефона не будут похищены мошенниками.

В заключении

И все же, приведенные выше минусы ничто по сравнения с большим и жирным плюсом — БЕСПЛАТНЫМ ПЕРЕВОДОМ ДЕНЕГ из одного банка в другой!!! Не зря так рьяно сопротивлялся введению этой системы платежей в стране Сбербанк, который присоединился к ней одним из последних. Теперь миллионы наших денежек будут оседать не в карманах банковских воротил, а оставаться в наших кошельках!

Условия использования

В каждом банке установлены свои условия пользования системой моментальных платежей. Это в основном касается лимита в сутки и комиссии за превышение максимальной суммы в месяц.

Тарифы и условия для физических лиц

Центробанк с 1.05.2020 установил максимальный размер комиссии, который могут взимать банки-участники СБП:

- до 100 000 руб. в месяц – 0 руб.;

- более 100 000 руб. в месяц – не выше 0,5 % от суммы, но не более 1 500 руб. за одну операцию.

До 30.06.2022 Центробанк не берет с банков плату за СБП по транзакциям между физическими лицами. После этой даты условия могут поменяться, в т. ч. и для нас.

Банки устанавливают собственные ограничения на размер перевода в день. Например:

- В Сбербанке можно перевести за одну операцию от 10 до 50 000 руб. В день – не более 50 000 руб.

- ВТБ – лимит в 50 000 руб. в день и за один раз. Комиссия за превышение 100 000 руб. в месяц – 0,5 % (не меньше 20 руб., не более 1 500 руб.).

- Тинькофф Банк – максимальная сумма одного платежа составляет 150 000 руб. В сутки можно делать не более 20 операций.

Как перевести деньги с помощью СБП

Чтобы отправить деньги с помощью этого сервиса, надо найти в приложении своего банка на смартфоне, компьютере или планшете соответствующую вкладку. Она не всегда очевидна. Например, в Тинькофф Банке это функция прячется в разделе “По номеру телефона”. Далее действуем по схеме.

Пример работы с СБП в Тинькофф Банке:

- В мобильном приложении выбрать раздел “Платежи и переводы” – “Переводы по телефону” – “По номеру”. Ввести номер телефона или выбрать из списка контактов, ввести сообщение для получателя и сумму. Нажать кнопку “Готово”.

- В приложении выбрать вкладку “Действия” – “Оплатить” – “Перевести” – “По номеру телефона”. Далее ввести номер телефона получателя средств, сообщение ему, если надо, и нажать кнопку “Перевести”.

Пример перевода в мобильном приложении Россельхозбанка:

- вкладка “Операции” – “Оплатить” – “По телефону в другой банк через СБП”;

- ввести номер телефона, сумму и сообщение получателю.

В других финансовых организациях схема примерно такая же. Имейте в виду, что приложения часто меняют интерфейс. То, что я написала сегодня на примере двух банков, завтра может быть неактуально. Все условия можно посмотреть на официальном сайте СБП. Например, в карточке ВТБ вот такая информация.

Оплата по qr-коду через сбп

К сожалению, не во всех банках доступна такая функция. Но будем справедливы, ведь далеко не каждый магазин или ИП принимает этот способ оплаты.

- В пункте «платежи и переводы» выбираем «оплата по QR-коду»/ «Сканирование QR-кода. Иногда последняя располагается прямо на главном меню приложения.

- Сканируем код камерой мобильного. Если выскочило окошко с надписью наподобие «позволить этому приложению включать камеру?», наживаем «разрешить».

- Если размер оплаты не отобразился сам, вводим его вручную.

- Подтверждаем сумму.

У некоторых организаций существуют отдельные приложения для такой оплаты; в них все еще проще: нужно включить приложение, навести камеру на код, затем просто проверить данные и подтвердить отправление.

Подробнее про qr-код

С учётом нарастающей популярности оплаты с помощью смартфонов со встроенным чипом NFC (Apple Pay, Google Pay, Samsung Pay), следует признать, что массовый сегмент клиентов не обладает смартфонами с данной функциональностью. Чтобы преодолеть это ограничение, планируется использовать технологию QR-кодов.

Существует два сценария оплаты с использованием QR-кода:

- Режим потребителя — клиент выводит QR-код на экран телефона для считывания сканером в торговой точке. Соответственно, на устройстве клиента должно быть установлено приложение, которое производит аутентификацию и генерирует такой код.

- Режим продавца — QR-код отображается у продавца, а клиент должен его отсканировать с помощью приложения на своем устройстве, после чего инициируется транзакция.

Вспоминается китайский ролик, в котором используется один из сценариев оплаты QR-кодом.

Несмотря на то, что имеются определенные вопросы к безопасности использования QR-кодов, они не на много превышают аналогичные риски по обычным пластиковым картам, возникновение которых нивелируется соблюдения правил безопасного использования платежных средств и лимитами по суммам операций в зависимости от методов аутентификации.

Кому интересно почитать про QR-коды, ссылка на ГОСТ.

В чём подвох СБП

Его нет. Система создана для удобства клиентов, и за три года её работы многие в этом убедились. Перечисление совершается в течение 15 секунд. Для этого не нужно путаться в цифрах расчётного счёта или карты, вбивают лишь 11-значный номер телефона либо выбирают его из контактов в памяти смартфона. Вероятность ошибиться меньше, чем при перечислении средств другими способами.

У СБП есть один недостаток — нельзя сразу отозвать платёж. На возврат нужно согласие получателя или обращение отправителя в банковское отделение. Но и там вопрос не смогут решить без второго участника операции.

Проблему несложно предотвратить, если:

-

•

тщательно проверять данные получателя до нажатия на кнопку «Отправить»;

-

•

заранее убедиться, что его карта привязана именно к этому номеру.

Возможности личного кабинета банка Россия (ABR)

Интренет-банкинг — современный сервис, позволяющий сэкономить время и получить банковские услуги, не вставая с рабочего места или дивана.

Клиенты финансового учреждения могут дистанционно:

- уточнить наличие средств на счету;

- перечислить деньги на депозит;

- перевести средства без дополнительной комиссии;

- получить полезную информацию дистанционно — с помощью телефона, планшета или ноутбука;

- увидеть список последних транзакций и наличие средств на счету;

- получить данные по займам и так далее.

Кроме перечисленных опций, интернет-банк ABR банка Россия открывает и ряд других возможностей — формирование и настройка образцов для проведения регулярных выплат, а именно ЖКХ, услуг провайдера или мобильного оператора. В секции «Мои услуги» представлен полный перечень доступных функций. Чтобы получить сведения о работе кредитной структуры, требуется перейти в новостной раздел.

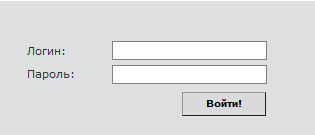

Вход в личный кабинет Банка Россия

Кредитная организация использует в обслуживании современные информационные технологии, а именно электронную систему расчетов и интернет банкинг в частности. ABR ДИРЕКТ физлицам и ABR БИЗНЕС ИП и юрлицам – это полноценная и универсальная программа обслуживания, разработанная для управления финансовыми продуктами на персональном компьютере или смартфоне.

АБР ДИРЕКТ предоставляет:

- Информационные операции: получение инфо об остатках денежных средств, об открытых банковских продуктах и выпущенных пластиковых картах, о проведенных операциях по продуктам;

- Сервисные операции: оформление виртуальной карты Банка Россия с платежной системой MasterCard или VISA International, управление безопасностью пластиковых карт, управление дополнительными сервисами;

- Финансовые операции: перевод денежных средств между счетами физлица и других лиц в российской и иностранной валюте.

Онлайн обслуживание в формате ДБО помогает выстраивать коммуникацию между кредитной организацией и конечным потребителем. Программа АБР ДИРЕКТ обеспечивает моментальную передачу информационных сообщений и электронных документов соответствующему сотруднику, что существенным образом экономит временные ресурсы клиента для обращения в офис кредитной организации.

Вход в онлайн банкинг Банка Россия осуществляется с официального портала кредитной организации или по прямому адресу:

- В браузере напечатать адрес электронного портала https://abr.ru/ и навести курсор на раздел «Частным клиентам», выбрать в выпадающем списке «Банковское обслуживание»;

- Кликнуть по активной строке «Войти в интернет банкинг» и выбрать тип учетной записи «Для физлиц»;

- В полях «Логин» и «Пароль» напечатать соответствующую информацию и нажать «Вход».

АБР БИЗНЕС, онлайн банкинг для индивидуальных предпринимателей и юридических лиц, работает в трех форматах: iBank2, BS-Клиент, BS-Клиент CORRECT. Первый формат iBank2 — это, так называемая, «толстая» программа, которая требует предустановленного ПО на компьютере пользователя. В ней ИП и юридические лица могут получить полное обслуживание. BS-Клиент и BS-Клиент CORRECT – стандартная и обновленная формы личного кабинета. Полнофункциональное программное решение не отличаются от iBank2 списком операций, но в отличие от iBank2, она предоставляет полноценную мобильную версию.

Вход в онлайн банкинг Банка Россия:

- В браузере напечатать https://abr.ru/corp/remote-services/ и кликнуть «Войти в интернет банкинг». Выбрать тип учетной записи «Для юрлиц» и формат личного кабинета;

- При использовании iBank2 выбрать «Интернет банкинг», указать филиал кредитной организации и кликнуть по баннеру «Вход в интернет банкинг». Подготовить ПК к работе в соответствии с требованиями iBank2 и осуществить вход;

- При использовании второго формата, напечатать имя пользователя и секретный код, кликнуть по баннеру «Продолжить» и подтвердить операцию кодом из sms сообщения.

Возможности интернет-банка i.abr.ru

Приятным «бонусом» является возможность установить мини-программу, созданную разработчиками предприятия. Ярлыки помещаются на любое удобное место рабочего стола для мгновенного доступа к личным данным и проведения нужных операций в несколько щелчков компьютерной мыши.Таким образом, интернет-банк открывает возможности для:

- Перевода денежных средств между своими счетами или на карту другого клиента. Причём он может быть пользователем как банка «Россия», так и другой организации; Переводы осуществляются и физическим, и юридическим лицам.

- Контроля собственного бюджета. Проследите историю платежей, проанализируйте полученную информацию, определите оптимальность тех или иных трат, составьте новый индивидуальный план и тем самым сохраните часть доходов для будущих сбережений. Существует также возможность воспользоваться фильтром и найти нужные операции за считанные секунды.

- Открытия и закрытия счетов.

- Оперативной оплаты множества услуг. Коммунальные платежи, мобильная связь, Интернет

- Погашения кредитов. В разделе «Кредиты» Вы можете просмотреть информацию об имеющихся у Вас кредитах, получить график предстоящих платежей по конкретному займу, подать заявление на получение кредита и ознакомиться с перечнем уже поданных заявок на оформление займа. Перейдя на страницу этого раздела, Вы увидите сводную таблицу со всей необходимой информацией о своих кредитных продуктах.

- Подключения SMS-оповещений. Для того, чтобы получать уведомления по СМС, достаточно лишь зайти в личный кабинет Банка Россия, осуществить переход на страницу управления своими карточками, выделить нужную и нажать на «Управление SMS-сервисом. Далее следуйте инструкциям на экране. Всего несколько минут и услуга подключена.

- Регулирования лимитов. Данная услуга открывает возможности для установления порога суммы, которые можно снять в сутки/в месяц или использовать для покупок на сайтах электронной коммерции. Эта функция будет полезна родителям, которые выдали карту ребёнку, а также тем пользователям, кто хочет ограничить свои траты и использовать доходы более рационально, копить сбережения и так далее.

- Создания виртуальной карты. Этот утилит позволит безопасно совершать покупки в интернете. Неоспоримым преимуществом является установленный лимит на данной карточке. Это оградит клиента от несанкционированного списания средств, а также чрезмерных трат.

- Проверки и оплаты задолженностей, штрафов ГИБДД, налогов. Данные бюрократические процедуры отнимают не только колоссальное количество времени, но и большой запас нервов и терпения. С появлением интернет-банка всё стало гораздо проще. Оплачивать все необходимые счета можно в любое удобное время, необходимо лишь ввести собственные реквизиты и необходимую сумму пополнения.

Безопасность системы

Процедура быстрого перевода предполагает ответственность за безопасность личных данных клиента как со стороны организации-отправителя, так и со стороны, обслуживающей получателя. Переводя денежные средства через СБП, отправитель подтверждает операцию введением одноразового пароля из сообщения или push-пароля в приложении. При выборе получателя система показывает его имя в формате Ф.И.О. Аналогичный алгоритм действует сейчас в сервисе «Сбербанк Онлайн». Поэтому клиентом будет нетрудно освоиться.

В случае, если денежные средства по ошибке ушли не по адресу, пользователю придется обратиться в банк, из которого были отправлены деньги. Все участники системы уже имеют четкие инструкции по быстрому урегулированию подобных ошибок. Учитывая, что в момент обнаружения ошибки система быстрого перевода уже отправила средства на указанный счет, для их возврата необходимо будет получить согласие фактического получателя. Вероятность таких ошибок по вине системы, впрочем, практически исключена.