Как предпринимателю оформить пенсию?

При достижении установленного законом возраста предпринимателю для назначения пенсионного пособия необходимо собрать и предоставить в ПФР ряд документов. Этот пакет возможно отправить в фонд за месяц до наступления даты возникновения права на оформление пенсионных выплат. В него входят:

- Удостоверение личности.

- Военный билет (для военнообязанных).

- Личный счёт застрахованного лица.

- Документы о рождении детей и иные бумаги, свидетельствующие о наличии нестраховых промежутков в биографии будущего пенсионера.

- Справка из ПФ РФ, подтверждающая, что гражданин состоит на учёте как инд. предприниматель.

- Трудовая книжка, если в биографии числится работа по найму + копии гражданско-правовых договоров, если ИП работал в качестве подрядчика по таким соглашениям.

- Документ, подтверждающий наличие иждивенцев, если они есть (обращаться за справкой нужно в органы соцзащиты).

- Заявление о назначении пенсии.

- В зависимости от системы налогообложения нужно приложить еще некоторые справки: при упрощённой схеме, применяемой до 2001 года, прикладывается документ из территориального отделения пенсионного фонда, после 2001-ого необходимо там же получить документ об уплате единого социального взноса. При «вменёнке» достаточно справки плательщика данного налога или снятии гражданина с учета (справка оформляется в местной ИФНС).

Пункт 5 Постановления правительства РФ № 555 от 24.07.2002

Таким образом, любой индивидуальный предприниматель, понимая принципы начисления собственной пенсии, может самостоятельно вычислить её размер в год выхода на заслуженный отдых, при этом понимая, что все показатели могут измениться: пенсионное законодательство и экономическая ситуация в России настолько нестабильны, что слишком опираться на данные формулы не стоит.

Принципы FIRE

Вести учет доходов и расходов

Регулярный контроль финансов помогает понять, на что реально уходят деньги. Уже в процессе видны траты, которые можно сократить.

Покупать только необходимое

Участники движения стараются по максимуму отказаться от всех необязательных трат: походов в рестораны и кино, обедов на работе в кафе, развлечений, брендовых вещей и украшений, такси и пр. На работу предпочитают брать домашнюю еду, закупаются в бюджетных магазинах, устраивают домашние посиделки вместо походов в ресторан, пользуются только общественным транспортом. Сэкономленные деньги направляют в инвестиции.

Закрыть кредиты

Если есть действующие займы или ипотека, необходимо выплатить их как можно раньше за счет сэкономленных денег. Если кредитов несколько, сначала нужно закрыть заем с самой высокой ставкой, затем ипотеку и образовательные кредиты, по которым обычно идет минимальный процент.

Работать на максимуме, пока есть возможность

Согласно принципам FIRE, до 35-40 лет важно использовать свое время и потенциал по максимуму, пока это позволяют здоровье и мозг. Например, кто-то берет сразу несколько подработок, чтобы больше откладывать, и сознательно отказывается от романтических отношений и создания семьи, чтобы иметь больше свободного времени для работы

Инвестировать

Сторонники FIRE стараются вкладывать в инвестиции не менее 50% от ежемесячного дохода (а некоторые — до 75%). Вложенные в ценные бумаги деньги спустя время начнут приносить пассивный доход. Как только он станет достаточным для оплаты повседневных расходов на долгое время, можно будет выходить на пенсию.

Использовать правило 4%

К моменту выхода на пенсию можно тратить не больше 4% в год от накопленных инвестиций. Так, по мнению финансистов, накопления никогда не закончатся и смогут пережить кризисы и перепады на финансовом рынке.

Как быть тем, кто начал работать до 2002 года

Этот пункт касается тех, кому сейчас 40 лет и больше, а особенно актуален для тех, кто старше 50. При расчёте пенсии для таких россиян Социальный фонд проводит так называемую конвертацию пенсионных прав.

Сначала проводится конвертация заработанных до 2002 года пенсионных прав в расчётный пенсионный капитал в денежном выражении. Конвертация происходит на основании заработка и стажа, который считается по трудовой книжке. Также она учитывает валоризацию. Напомним, что валоризация (переоценка денежной стоимости пенсионных прав, которые были приобретены гражданами до 01.01.1991 года проходила в 2010 году в беззаявительном порядке: расчетный пенсионный капитал был умножен на 10% и еще на 1% за каждый год стажа до 1991 года.

Затем с применением коэффициентов индексации полученный до 2002 года расчётный пенсионный капитал складывается со страховыми взносами, поступившими от работодателя с 2002 по 2014 год, и переводится в индивидуальные пенсионные коэффициенты. С 2015 года ИПК таким работникам начисляются на общих основаниях, которые мы описали выше.

Сейчас Социальный фонд знает о том, что вы работаете — у вас есть лицевой счёт в СФР, куда работодатель перечисляет на ваше имя страховые взносы с вашей зарплаты. Персонифицированный учёт ведётся с 1998 года. Данных о вашей зарплате и стаже до этого периода у СФР нет. Их необходимо предоставить самостоятельно. Стаж подтверждается на основании записей в трудовой книжке, а сведения о среднемесячной зарплате — на основании документов, выдаваемых работодателями.

Оформляя пенсию, для конвертации заработка до 2002 года в пенсионный капитал, а затем и в ИПК, вы можете использовать сведения о своей среднемесячной зарплате за период 2000 — 2001 годов либо за любые 60 месяцев подряд (за 5 лет) до 2002 года. В эти 60 месяцев может входить и заработок за 2000 — 2001 годы.

В этом случае право выбора дано на благо будущему пенсионеру. Вы можете выбрать тот период, за какой период среднемесячная зарплата у вас была максимально высокой по отношению к среднемесячной зарплате в стране на выбранный период. Максимальный коэффициент вашего среднего заработка к среднему заработку по стране, который будет учитываться при конвертации — 1,2. Соответственно, в этом случае вы получите максимально возможное количество ИПК. То есть, если в девяностые ваш заработок вдруг был заметно выше среднего по России, его учтут не целиком, а так, словно он был в 1,2 раза больше среднего по стране.

Расчет выплат для граждан, родившихся до 1967, правила оформления выплат

По какому порядку производится расчет пенсионных выплат? Исходя из правил, требуется подсчитать коэффициент трудового стажа пенсионера, а затем умножить получившееся число на то, которое выходит в результате деления средней ЗП гражданина (ЗП нужно делить на 60 месяцев) на среднюю ЗП по стране, а после результат умножить на 1671 рубль. Получаем размер пенсии (РП) и ставим в формулу ПК = (РП — БЧ) х Т, где цифры мы уже знаем.

В итоге получаем капитал пенсии. Вычисляем страховую часть (по вышеприведенной формуле). Прибавляем к основной части и получаем пенсию. В расчеты входит и часть по накоплению, однако это распространяется не на всех.

По специальной формуле можно рассчитать размер пенсии для граждан, родившихся до 1967 года

Популярные вопросы

В этом году нужно будет выходить на пенсию. Какие годы лучше брать для расчета?

Добрый день. Учитываются сведения за любые шестьдесят месяцев непрерывной работы до 1 января 2002 года.

Если рассчитывать пенсию со справками о ЗП за семь лет, с 80 по 87 годы, а для расчета нужны любые непрерывные шестьдесят месяцев, то какие месяцы идут в счет, где ЗП была большая, или там, где не очень? В начала осуществления мною трудовой деятельности моя зарплата была невысокой, а затем за последние пять лет больше – и намного.

Период, который является самым выгодным, идет в расчет. Рекомендуем обратиться за консультацией к сотруднику, которому предоставлялись бумаги, чтобы уточнить все детали и нюансы.

В расчет берутся месяцы, когда зарплата была наиболее высокой

Какие периоды осуществления трудовой деятельности берутся для расчета? Любые пять лет до 2001 года? Или любые года за весь стаж?

Для того, чтобы произвести расчет, берутся любые 5 лет стажа до 2002 года или ваш доход за 2001 год.

Семь лет назад мне назначили пенсию по старости. Два года назад в ноябре месяце выяснилось, что мне в стаж не засчитали период за 1999-2000 годы. В это время производились все нужные операции с Пенсионным фондом России. Все документы были присланы предприятием, где я осуществляла трудовую деятельность. Из Пенсионного фонда России мне позвонили и просили о предоставлении заявления о том, чтобы был включен стаж вышеуказанного периода и о том, чтобы произвести перерасчет пенсионной выплаты. Должны ли мне произвести перерасчет за вест период, который начался семь лет назад и каким законодательством мне апеллировать перед тем, как посетить Пенсионный фонд?

Они должны все это произвести, так как тут видно, что виноваты работники Аенсионного фонда. Исходя из части 2 статьи 26 закона «О страховых пенсиях», те выплаты, которые были не получены гражданином в должный период по вине органа, который отвечает за обеспечение выплатами, должны быть выплачены ему за весь прошедший период без лимитов на сроки.

Если сотрудники ПФ ошиблись в выплатах и это было доказано, гражданин получит всю недостающую сумму

Можно для того, чтобы рассчитать средний заработок для пенсионных выплат, брать период 2000-2004 годов? Можно ли требовать перерасчет, чтобы пенсия начислялась по закону №173-ФЗ? Я являюсь пенсионеркой 1960 года рождения.

Зарплата для того, чтобы определить размер выплат, учитывается за 2000-2001 гг. или за пять лет непрерывно до 1 января 2002 года.

Где брать сведения о среднем заработке для расчета пенсии в 2000-2001 г.г. для гражданина, который выходит на пенсию?

Если у гражданина наивысший коэффициент, то ничего брать не нужно – сотрудники Пенсионного фонда вас проконсультируют. Если нет, то нужно написать заявление на место осуществления трудовой деятельности, если откажут, то в горархив или областной архив.

Когда именно стали учитывать в стаж прохождение службы в вооруженных силах Российской Федерации?

В законе, который действовал ранее, было написано об учете службы в армии. Стоит знать, что данный стаж не всегда учитывается. Лучше уточнить данный вопрос в государственной администрации.

При расчете пенсии, как правило, учитывается время прохождения службы

В этом году выхожу на пенсию. Как будет производится начисление выплат и какие годы будут учитываться для расчета?

Расчет будет происходить за стаж до 2015 года. Затем все сконвертируют в баллы за стаж после 2015 года. Все баллы будут умножаться на стоимость 1 балла. ЗП учитывается за 2000-2001 годы или за непрерывные пять лет до 2002 года.

Процедура увольнения по собственному: как сделать это правильно

Шаг 1: Определение мотивов увольнения

Первым делом необходимо определить причины, по которым вы хотите уволиться. Это может быть связано с личными обстоятельствами, неудовлетворенностью условиями работы или другими факторами

Важно четко сформулировать свои мотивы для принятия решения о увольнении

Шаг 3: Соблюдение сроков

После подачи заявления, вам необходимо соблюдать сроки увольнения, указанные в вашем трудовом договоре или законодательстве. Обычно, срок составляет две недели, но это может различаться в зависимости от вашей должности и положения в компании.

Шаг 4: Подготовка к передаче обязанностей

Прежде чем уволиться, вам необходимо подготовиться к передаче своих обязанностей другому сотруднику. Обеспечьте все необходимые материалы, инструкции и документацию, чтобы новый сотрудник смог эффективно выполнять свои функции.

Шаг 5: Взаимодействие с HR отделом

Взаимодействие с HR отделом является неотъемлемой частью процесса увольнения. Постарайтесь сотрудничать с HR специалистами и соблюдать их инструкции. Они помогут вам с оформлением всех необходимых документов и разъяснят все правила и нюансы увольнения.

Шаг 6: Проверка выплат по окончанию трудового договора

При увольнении по собственному желанию необходимо убедиться, что все выплаты по окончанию трудового договора будут произведены вовремя. Это может включать выплату неиспользованных отпускных дней, пособие по безработице и другие возможные выплаты в соответствии с вашим трудовым договором и законодательством.

Увольнение по собственному желанию является серьезным шагом, и его необходимо выполнять в соответствии с законодательством и правилами компании. Следуя правильной процедуре, вы сможете уволиться с минимальными проблемами и сохранить свою репутацию на рынке труда.

Как рассчитать сумму для ухода на раннюю пенсию

Чтобы понять, сколько денег понадобится после ранней пенсии, нужно рассчитать годовые доходы, расходы, сумму накоплений и срок, на который понадобятся деньги.

Например, Михаилу 29 лет, и он хочет как можно скорее выйти на пенсию, чтобы путешествовать и заниматься хобби. Он считает, что для этого ему понадобится 80 000 рублей в месяц. 25 000, необходимых для его месячного «пенсионного» лимита, он планирует получать за счет сдачи своей квартиры на время путешествий. Остается создать капитал, который будет пассивно приносить ему 55 000 рублей в месяц.

Михаил живет в Москве, работает удаленно и зарабатывает 130 000 рублей в месяц, тратя из них в среднем 90 000 рублей. Недавно он начал инвестировать и вложил накопленные 370 000 рублей в ценные бумаги. После решения перейти в ряды FIRE Михаил решил сократить свои расходы, оставив только самые необходимые траты, и стал тратить в месяц не больше 55 000 рублей, а остальное инвестировать и повторно вкладывать доход от инвестиций.

Чтобы понять, сколько денег понадобится Михаилу для выхода на пенсию, нужно умножить размер его ежемесячных трат на 12 месяцев и разделить на 4% (столько он сможет снимать в год со счета, чтобы капитала хватило на ближайшие 30 лет пенсии).

На пенсии Михаил планирует тратить 80 000 рублей в месяц — значит, в год ему понадобится 960 000 рублей. С учетом дополнительного дохода 25 000 рублей за сдачу квартиры ему нужно будет снимать ежегодно только 660 000 рублей — эта сумма должна составлять 4% от всего капитала.

660 000 рублей ÷ 4% = 16 500 000 рублей нужно накопить для выхода на пенсию.

Теперь рассчитаем, за какое время Михаил накопит нужную сумму, если каждый год будет повторно вкладывать полученный от инвестиций доход и пользоваться выгодой сложного процента — когда в следующем расчетном периоде доход начисляют с учетом новых вложенных денег.

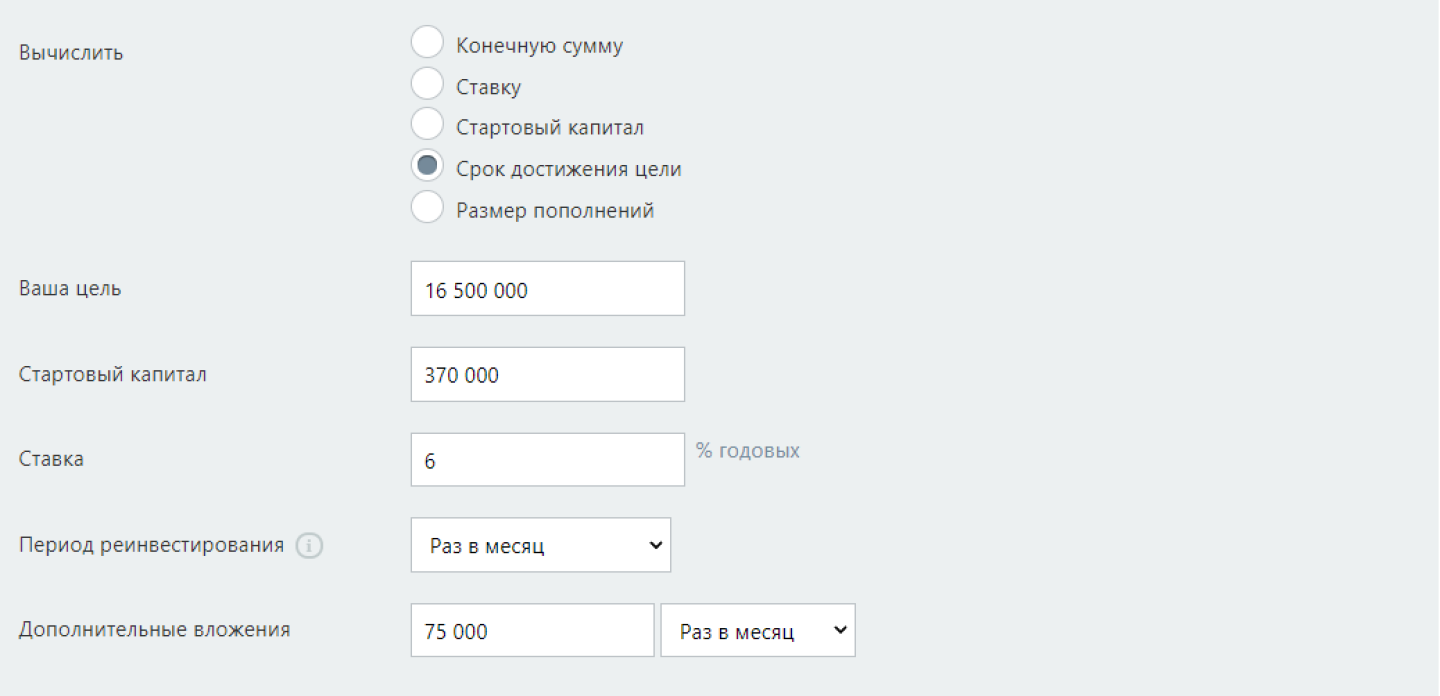

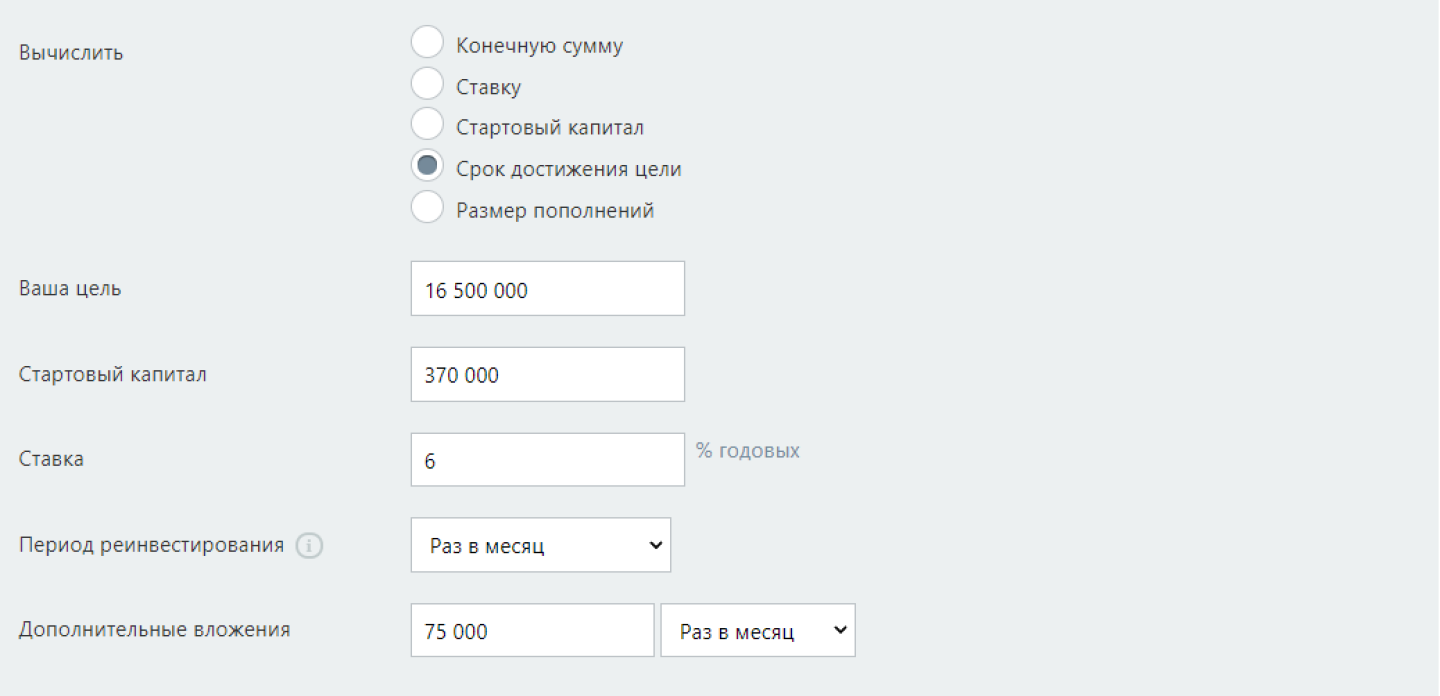

Вводим в таблицу данные с учетом стартового капитала Михаила и ежемесячных вложений. Ставку рассчитываем, учитывая инфляцию: если планируется получать от инвестиций 12% годовых, отнимаем 6% инфляции = 6%.

Пример вычислений на калькуляторе сложного процента

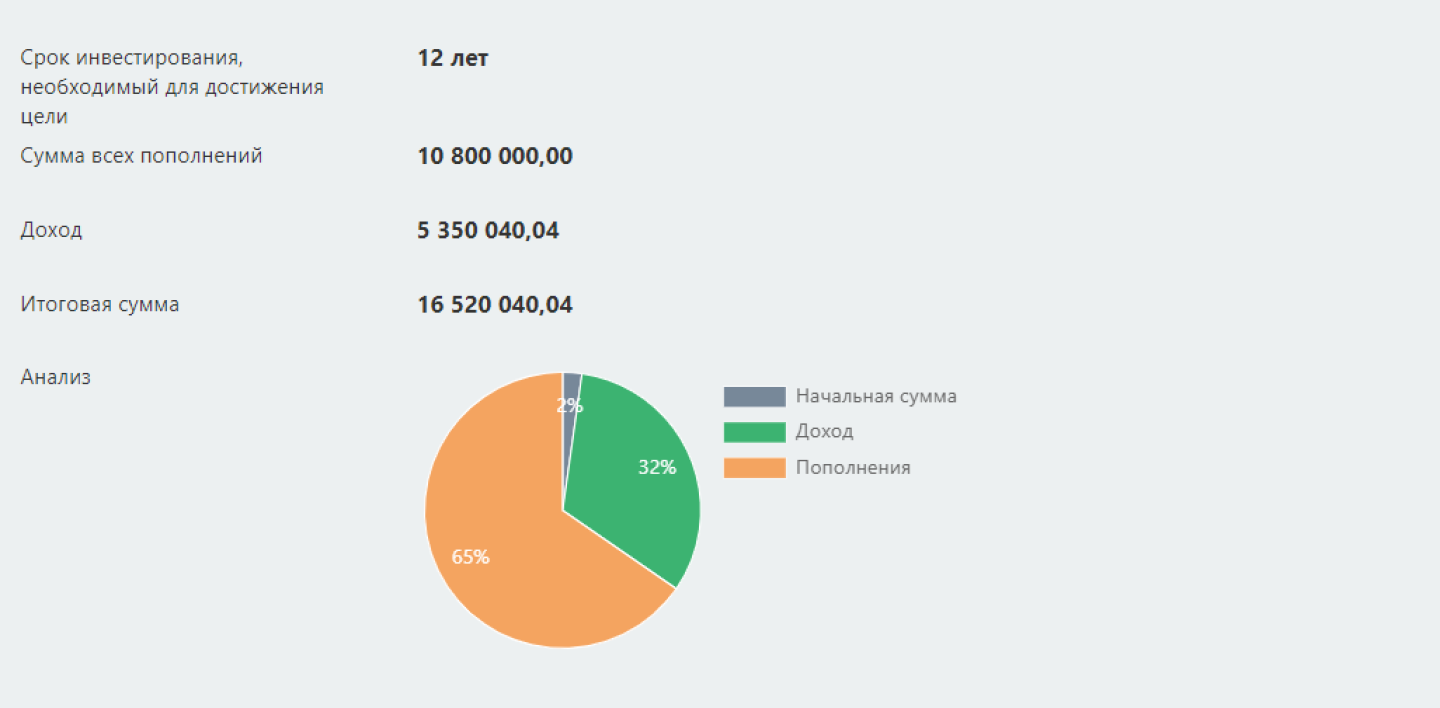

Исходя из расчетов, Михаилу понадобится 12 лет, чтобы накопить 16 500 000 рублей.

Анализ доходов за определенный срок

Примерный доход от инвестиций

Когда назначается социальная пенсия по старости?

• в 50 лет женщинам и в 55 лет мужчинам, представителям малочисленных народов, проживающих в районах Крайнего Севера;

• в 60 лет женщинам и 65 лет мужчинам, всем остальным российским гражданам.

Почему назначается социальная пенсия по старости?

Назначению социальной пенсии предшествует отказ в назначении страховой пенсии – надо признать, драматическое событие в жизни. Это когда при достижении обязательного пенсионного возраста 55 лет для женщин и 60 лет для мужчин вы обращаетесь в Пенсионный фонд, чтобы оформить пенсию, но вам в этом отказывают, называя причины.

До 2015 года единственной причиной отказа в назначении страховой (трудовой) пенсии являлся недостаток официального трудового стажа. С 2015 года добавилась ещё одна причина для отказа – недостаток так называемых пенсионных баллов (в последующих публикациях » мы расскажем, что такое пенсионные баллы).

Важно знать, что требования к стажу и баллам с каждым годом растут. Если в 2017 году для того, чтобы уйти на страховую пенсию по старости, нужно было иметь не менее 8 лет официального стажа и 11,4 пенсионных балла, то в 2018 году эта планка повысится до 9 лет стажа и до 13,8 пенсионных баллов

Это значит, что с каждым годом растёт и количество россиян, которым отказали в назначении страховой пенсии. В этом случае они получают право на социальную пенсию.

Проблема лишь в том, что социальная пенсия назначается на пять лет позже, чем страховая. Вам придётся пожить ещё пять лет без пенсии. И только когда вам исполнится 60 лет (женщины) и 65 лет (мужчины), вам назначат социальную пенсию.

Какой размер социальной пенсии по старости?

Размер социальной пенсии по старости в 2017 году – 5034 рубля. Можете плакать или смеяться, но это так. И всё же на руки вы будете получать не менее 8540 рублей – это величина прожиточного минимума пенсионера, установленная в России в 2017 году.

Ситуация такая – государство взяло на себя социальное обязательство, чтобы минимальная пенсия по старости в стране была не ниже 8540 рублей. Тем россиянам, у кого пенсия меньше, Пенсионный фонд назначает социальную доплату к пенсии (о том, какие ещё существуют социальные выплаты пенсионерам, читайте здесь).

Другими словами, получая социальную пенсию по старости в размере 5034 рубля, вы также будете получать ещё и социальную доплату к пенсии в размере 3506 рублей. Итого обладатель социальной пенсии имеет на руки 8540 рублей, тот самый прожиточный минимум пенсионера.

Надо понимать, что если вы получаете социальную пенсию, то ваша пенсия никогда не будет больше величины прожиточного минимума пенсионера.

-

Как вернуть деньги за протезирование зубов пенсионерам через соцзащиту

-

Что такое оборотная ведомость для оформления пенсии

-

Зачем тинькофф запрашивает выписку из пфр через госуслуги

-

Как сформировать письмо в пфр

- Нужно ли заключать договор с пфр ип без работников

Как увеличить свою пенсию

Любопытно, но пенсионные баллы можно не только заработать, но и купить. И, как отмечает Якушев, современная стоимость государственных пенсий больше, чем цена этих баллов. «То есть их покупка, скорее всего, будет выгодна. Конечно, если сравнивать это с тем объемом денег, которые люди в итоге получат в виде пенсий и если они долго и счастливо проживут среднестатистическую жизнь», — сказал эксперт.

Кроме того, будущий пенсионер может подумать о том, как использовать свои активы в будущем для увеличения пенсии. К примеру, в определенный момент выгодно продать дачу или вторую квартиру. Кстати, покупать квартиру, чтобы потом ее сдавать, будет выгодно в больших городах, но не там, где почти нет работы.

Также деньги можно класть на вклады (а буквально через пару дней Центробанк должен поднять ключевую ставку, и еще в течение недели-двух банки как раз поднимут ставки по депозитам). Более выгодными инструментами считаются государственные и корпоративные облигации, которые можно покупать через открытые даже в обычных банках брокерские счета, но тут риск уже выше. К примеру, после начала боевых действий на Украине 24 февраля и государственные, и корпоративные облигации резко просели в цене. Самым рисковым, но и самым доходным при удачной и умелой игре на бирже считается такой инструмент, как акции российских компаний. Но и их котировки реагируют на события в стране.

Еще один способ — заключить договор с негосударственным пенсионным фондом (НПФ). И туда с 1 января можно будет не только перевести свои пенсионные накопления (тем, у кого они есть) из Социального фонда. Новая опция — открытие сберегательного счета. На него опять позволят переводить деньги из СФР или другого НПФ и копить их там или до истечения 15 лет с момента заключения договора о таких сбережениях или по достижении женщиной (владелицей счета) 55 лет, а мужчиной — 60 лет. Затем появится право обратиться за регулярными выплатами. Подробности — в другом нашем материале.

Кого это касается?

Главное условие — в момент вступления в правоотношения гражданин не должен быть наёмным работником, за которого уже уплачиваются взносы. Он может быть либо неработающим, либо самозанятым, либо индивидуальным предпринимателем, адвокатом, арбитражным управляющим, нотариусом.

То есть, если вам остаётся год до пенсионного возраста и вы работаете, а для выхода на пенсию не хватает трёх лет стажа и, к примеру, 5 коэффициентов, то вступить в правоотношения и докупить коэффициенты и стаж нельзя. Для выхода на трудовую пенсию придётся работать ещё три года.

Если в той же ситуации (не хватает трёх лет стажа и 5 пенсионных коэффициентов) оказался безработный, то в правоотношения он вступить может, но за один год недостающий коэффициент и стаж не докупит. В правоотношениях нужно состоять ровно такое количество времени, которого не хватает в стаже. То есть в приведённом выше примере три года.

Кроме того, если не хватает 5 баллов, то взносы в течение трёх лет должны быть уплачены в размере, превышающем минимальный, поскольку за год можно получить только 1 балл.И лишь тогда можно рассчитывать на пенсию.

Начислят не всем

Рассмотрим общие принципы расчета по действующей с 2015 года пенсионной системе.

Формируется наша пенсия из тех взносов, которые уплачивает за сотрудника работодатель в размере 22 процентов от зарплаты.

При этом все 22 процента могут идти на назначение страховой пенсии*, но у некоторых – тех, кто сделал выбор в пользу формирования накопительной пенсии*, до 2014 года 22 % распределялись между страховой (16 %) и накопительной пенсией (6 %). С 2014 года накопительная пенсия «заморожена», и все 22 % перечисляются на страховую.

Сам пенсионный возраст, как мы помним, увеличен, и сейчас пока действует переходный период.

Поэтому в первом полугодии 2020 года на заслуженный отдых могут идти женщины, которым исполнилось 55 лет и 6 месяцев, и мужчины, которые достигли возраста 60 лет и 6 месяцев.

После окончания переходного периода – с 1 января 2028 года – срок сдвинется до 60 лет для женщин и 65 лет для мужчин.

Сразу нужно отметить – действующая система исключает автоматическое назначение пенсии. Кроме достижения определенного возраста, должны быть выполнены еще два условия:

– стаж работы, который постепенно увеличивается: в 2020 году достаточно 11 лет, с 2024 года и позже – не менее 15 лет;

– минимальная сумма индивидуальных пенсионных коэффициентов* (зависит от уровня заработной платы) должна быть не менее 18,6 – в 2020 году, а в 2025-м и после – не менее 30.

Когда все условия соблюдены, на основании данных о стаже и заработной плате, которые есть у сотрудников ПФР, рассчитывается размер ежемесячной выплаты.

Если по каким-то причинам стажа или коэффициентов не хватает, пенсию не назначают. Нужно будет продолжить работать, чтобы увеличить стаж и накопить недостающее количество коэффициентов.

Однако по разным причинам это не всегда возможно. В таком случае можно приобрести пенсионные коэффициенты, необходимые для назначения пенсии.

Пример:

Ольга Сергеевна должна выйти на пенсию в 2020 году, но так как большую часть времени у нее была очень низкая заработная плата, то трех пенсионных коэффициентов не хватает. Она может их докупить – то есть как бы внести за себя те страховые взносы, которые обычно вносит работодатель.

Как рассчитать цену такого приобретения?

Минимальный размер страховых взносов равен произведению минимального размера оплаты труда и тарифа страховых взносов в ПФР, увеличенному в 12 раз.

Итак, размер страховых взносов за расчетный период 2020 год = 1 МРОТ (на 01.01.2020 – 12 130,00 рубля) х 22 % х 12 = 32 023,20 рубля.

Этот минимальный взнос равен 1 году страхового стажа и примерно 1,55 пенсионного балла. Следовательно, для покупки 3 индивидуальных коэффициентов Ольге Сергеевне необходимо примерно 61 980 рублей.

Но как быть, если денег на это нет? В таком случае необходимо подождать еще пять лет от наступления пенсионного возраста, и тогда государство назначит социальную пенсию (для мужчин с 70 лет, для женщин с 65 лет). Ее размер невелик, но с помощью социальной доплаты она будет доведена до прожиточного минимума. Краевым законом установлено, что на 2020 год величина прожиточного минимума пенсионера для определения размера социальной доплаты к пенсии составляет 10 039 рублей.

Примеры расчёта будущей пенсии

Средняя зарплата в Воронежской области, по данным статистики, превысила 50 тысяч рублей в месяц (до вычета налогов). Сама сумма вызывает споры, но будем отталкиваться от неё.

Сейчас работник с зарплатой в 50 тысяч рублей в месяц может рассчитывать примерно на 3 пенсионных коэффициента в год. Соответственно, за 40 лет работы, если зарплата все эти годы будет индексироваться и будет близка к средней, такой работник накопит 120 пенсионных коэффициентов.

Подставляем эти величины в формулу, о которой мы писали выше, и выходит, что в ценах нынешнего дня пенсия для такого работника бы составила: фиксированная выплата (8 134,88 рубля) + 120 ИПК * стоимость ИПК в 2024 году (133,05 руб) = 24 100,88 рубля.

Какой же будет пенсия, если зарабатывать эквивалент зарплаты в 30 тысяч рублей в месяц? Такая зарплата даст около 2 ИПК в год и 80 ИПК за 40 лет работы. Пенсия составит: фиксированная выплата (8 134,88 рубля) + 80 ИПК * стоимость ИПК в 2024 году (133,05 руб) = 18 778,88 рубля.

А какой она будет, если соблюсти лишь минимально необходимые условия для выхода на пенсию — 15 лет трудового стажа и 30 коэффициентов на счету? Такая пенсия составит: фиксированная выплата (8 134,88 рубля) + 30 ИПК * стоимость ИПК в 2024 году (133,05 руб) = 12 126,4 руб.

Это лишь чуть выше прожиточного минимума. Прожиточный минимум для пенсионера в России в 2024 году составит 13 290 руб., в Воронежской области 11 745 руб. Пенсионерам с пенсией ниже регионального прожиточного минимума производятся доплаты из областного бюджета — до этого минимума.

На чем основываются страховые пенсии?

Начиная с 2015 года, в РФ ежегодно ужесточают требования для назначения страхового пенсионного обеспечения вследствие старости. В 2015 году, чтобы получать пенсию по старости, надо было иметь не менее 6 лет стажа трудовой деятельности и 6,6 пенсионных баллов (ПБ). А в нынешнем году требуется уже 9 лет трудового стажа и 13,8 ПБ. По планам Правительства РФ, в 2025 и последующих годам понадобится от 15 лет стажа и 30 ПБ.

Если в прошлом году из-за недостатка ПБ Пенсионный фонд оставил без страхового пособия более 8000 россиян, то в 2018 году таких граждан будет около 45 тысяч. А в последующие годы еще больше, причем намного. Об этом говорит депутат Госдумы Олег Шеин.

Сейчас ни стаж трудовой деятельности, ни ПБ не накапливаются у граждан трудоспособного возраста, поскольку нет отчислений в Пенсионный Фонд. Об этом говорит министр социальной защиты и труда М. Топилин. Это означает, что если в ближайшем будущем ничего не изменится в лучшую сторону, то миллионы граждан останутся без страховых пенсий (но право на получение социального пособия по-прежнему сохраняется).

Для назначения страхового пособия требуется, чтобы человек достиг пенсионного возраста. Если вам еще 50 лет, то будьте уверены, что работать придется еще долго. В любом случае, даже инициативы Президента, связанные со смягчением условий пенсионной системы, не умаляют того факта, что гражданам придется жить уже по новым правилам.

Если вы в течение всей своей жизни работали, безработные периоды были небольшие, работа была официальной, то страховая пенсия будет. Однако ее размер, это уже другой вопрос.