Правила инвестиционного бизнеса

Чтобы вкладывать деньги, следует понимать правила инвестирования.

- Правило первое. Вкладывать в дело следует только деньги, от которых вы не зависите. То есть – это те средства, которые не скажутся на финансовой стабильности, и вы не боитесь их потерять. При отсутствии свободных денег отложите идею «на потом» – не стоит занимать у знакомых или доставать средства из активов другого бизнеса.

- Правило второе. Кредитование бизнеса – не лучший вариант для отечественных реалий. Практика распространена в мире, но не дает положительного результата в России. Стоимость грантов высока, а с учетом процентов она не сопоставима с тем доходов, который можно получить. Это прямая дорога к банкротству.

- Правило третье. Эксперты советуют – не стоит ограничиваться одним объектом инвестирования. Большой портфель даст возможность снизить риски от убытков, а также получить доход с высокой долей гарантии. Не стоит забывать о таком понятии, как диверсификация – вне зависимости от сроков, суммы или масштабов проекта, нужно составить и следовать предварительному плану.

- Правило четвертое. Вложение инвестиций в бизнес – это долгосрочный проект; шанс заработать и не потерять деньги. Поэтому нельзя вкладывать средства, которые представляют собой «подушку безопасности». Особенно это касается тех случаев, если официальной работы, а также стабильных поступлений у человека нет.

- Правило пятое. Пока не наступит момент, когда отдача достигнет избытка, следует повременить с тратой денег на личные цели. Доход лучше реинвестировать в новое направление согласно формуле «процент на процент» – это позволит ощутить ускоренный рост уровня благосостояния.

- Правило шестое. В любой ситуации нужно сохранять контроль над собственными вложениями. Речь идет о формальном и реальном контроле. В этом вопросе нельзя быть доверчивым, следует оставаться в курсе событий, иметь инструменты влияния на ситуацию. Это позволит легко и быстро реагировать на изменения в рыночной среде.

Помните! Опыт, а тем более – положительный результат, приходит не сразу

Если принять во внимание ошибки предшественников, а также руководствоваться описанными правилами, шансы на успех повысятся в разы

Краудфандинг вместо высоких рисков

Сообразительные и социально активные рестораторы используют краудфандинг, чтобы финансировать расширение бизнеса или новые затеи: еду на колесах, доставку продуктовых наборов, ужины-сюрпризы; всё, на что хватит фантазии.

По оценке «Форбс», к 2016 году инвестиции в бизнес по модели краудфандинга перешагнут отметку в 5 миллиардов долларов. Для ресторанного бизнеса один только сервис Kickstarter собрал 78 миллионов долларов.

Как купить оборудование для цеха на чужие деньги

Саша — хозяйка кондитерской Mon petit ami в Москве. Она с двумя помощниками печет традиционную американскую выпечку: капкейки, торты, чизкейки и печенье. Сначала Саша пекла для друзей и знакомых, а потом стало пора развиваться. Она пришла на платформу Planeta.ru, чтобы купить оборудование для профессионального кондитерского цеха за счет любителей ее выпечки.

В ролике для проекта Саша печет торт и рассказывает о своем деле, планах и идеях:

Сашина история привлекла внимание интернет-изданий и деньги 125 акционеров. В результате собрали 250 тысяч рублей вместо заявленных 200 тысяч

Тренд искать деньги у сообщества перебивает традиционные способы финансирования ресторанного бизнеса, который обычно связан с высокими рисками и сложен в прогнозах. Сколько потенциальных владельцев заведений превратили свою жизнь в авантюру без поддержки инвесторов или богатого дядюшки. Люди ставят на кон свои сбережения, кредиты и даже свои дома, чтобы воплотить в реальность мечту о ресторане. Краудфандинг дает возможность развиваться без риска.

Доля

Частные предприятия и ООО, оказавшись в тяжелом финансовом положении, продают долю в уставном фонде или акции (АО). Если говорить о правах инвестора и других участников, то они равны. Соответственно, доходы и ответственность зависят от доли в уставном капитале. Сегодня так раскручиваются высокотехнологические «стартапы». Узнайте, как заработать на криптовалюте с вложением при помощи специалистов, которые занимаются цифровым бизнесом. Молодым предприятиям проблематично взять кредит для развития своего бизнеса в банке. Обычно банковские учреждения выставляют такие высокие требования, что кредитные средства получить просто нереально. Как вариант, оформление договора купли-продажи акций или корпоративных прав, протокол собрания учредителей или акционеров и регистрация изменений в соответствии с действующим законодательством.

Краудфандинг привлекает евангелистов бренда

Кроме самих денег краудфиндинг помогает молодым предпринимателям еще в одном жизненно важном деле: создать сообщество первых последователей и евангелистов бренда. Инвесторы выбирают проекты, в которые сами верят, услугами которых будут пользоваться

Они гордятся тем, что помогают классной идее. И с удовольствием расскажут друзьям и знакомым о том, что было создано благодаря их участию.

Вот муж и жена Крис Толиао и Юка Лорой, владельцы кафе-пекарни Cassava Backery в Сан-Францииско. Молодые люди решили собрать на Kickstarter деньги, чтоб построить патио для своего кафе. И у них получилось:

— Мы не только построили патио, но и подняли продажи на 30%, так как у нас стало больше столиков. Нам это было просто необходимо, когда наши инвесторы узнали о нас, к нам повалили настоящие толпы, — говорит Юка Лорой.

Команда проекта

Команда проекта должна состоять из профессионалов, обладающих разнообразными навыками, опытом и знаниями, необходимыми для реализации идеи бизнеса

Инвесторы акцентируют внимание на том, какие роли занимают участники команды и наличие синергии между ними

Важными качествами, которые инвесторы учитывают при оценке команды проекта, являются лидерские качества, стремление к постоянному развитию, адаптивность к изменениям, коммуникационные навыки и способность управлять рисками

Также важно учитывать, насколько команда обладает специализированными знаниями и компетенциями в отрасли, в которой планируется развивать бизнес проект

Инвесторам интересно узнать, какая роль в команде занимает каждый участник, включая основателей стартапа. Лидеры проекта, обладающие хорошими организационными и руководящими навыками, способны эффективно управлять командой и привести ее к достижению целей. При этом обучение команды и ее способность к обучению также играют важную роль, поскольку позволяют развивать свои знания и навыки, чтобы быть конкурентоспособными на рынке.

В мире стартапов команда является одним из ключевых факторов успеха, поэтому инвесторы при выборе стартапа обращают особое внимание на состав и характеристики команды проекта. Высокая надежность и компетентность команды являются важными факторами при принятии решения об инвестициях

Действуй с осторожностью

«Что я могу посоветовать тем, кто сомневается, стоит ли инвестировать свои средства в бизнес друзей? Это очень сложный вопрос, ведь ты не хочешь потерять друга, но в то же время разум подсказывает тебе, что можешь остаться ни с чем.

Как предприниматель, меня, естественно, привлекают люди, которые ставят перед собой цели и достигают их. Поскольку у меня похожая тяга и мотивация, эти отношения часто превращаются в дружбу.

Бывает, я вкладываю капитал и время в бизнес друзей. Тем не менее, может случиться, что один из них будет побуждать меня принять участие в довольно рискованном деле или сложной бизнес-идее. Когда мой ответ не соответствует ожиданиям этого человека или я предлагаю конструктивную критику, дружба сразу заканчивается.

Другие знакомые также говорят, что они испытали нечто подобное. Именно поэтому Джастин Дипьетро, соучредитель и главный операционный директор SaleMove, выразил опасения по поводу такого рода инвестиций, сказав: «Я бы не стал брать деньги у друзей или родственников. Это добавило бы огромное количество неловких моментов, стресса, а также пошатнуло бы семейные отношения».

Перед тем, как принять решение, все тщательно продумай

Прояви осторожность: возможно, ты придешь к выводу, что лучше сказать «нет» инвестициям в компанию друга». О чем еще следует помнить, когда вас побуждают инвестировать в какой-либо проект?

5 правил для успешного запуска краудфандингового проекта

1. Четко назовите конечный продукт всей затеи: открыть магазин фермерских продуктов, расширить кафе за счет открытой веранды, купить профессиональные печи в пекарню. Чем сложнее ваша идея, тем подробней следует описать этапы и цели. Если люди вас не поймут, они не поддержат деньгами.

2. Заранее подумайте о подарках и доставке в другие регионы. Краудфандинг — не благотворительность в чистом виде, люди хотят получать подарки и участвовать в жизни проекта. За небольшую сумму можно отблагодарить инвесторов открыткой, видео или письменной благодарностью, которую вы разместите на сайте или публичной страничке проекта. Более серьезные суммы предполагают сувениры с символикой бренда или что-то из того, что вы производите: подарочный набор десертов, блюдо или ужин в вашем заведении.

3. Распишите, как вы будете расходовать средства. Если это запуск производства, покажите, сколько денег нужно на закупку оборудования, сколько на зарплату работникам. Не стоит жадничать: лучше собрать больше нужной суммы, верхняя планка обычно никак не ограничена. Раздутый бюджет – это риск не получить вообще ничего на тех площадках, которые следят за результатом.

Не забудьте включить в итоговую сумму расход на подарки и их отправку, налоги, комиссию площадке и платежным системам.

4

Очень важно правильно подать свой проект. Расскажите свою историю так, чтобы вас захотелось поддержать. Детально распишите, что и зачем будет делаться на собранные средства, и какую пользу вы принесете людям, если всё получится

Покажите себя: не скупитесь на качественные фото команды и продукта. Позаботьтесь о том, чтобы сделать красивое видео. Активно привлекайте всех к продвижению проекта. Подключайте соцсети, друзей и коллег. Будет отлично, если вы сможете рассказать свою историю через СМИ и онлайн-издания.

5. Выполняйте обещания. Если кампания закончится успехом, с вами свяжутся владельцы площадки, вы подпишите бумаги и получите на счет собранную сумму (минус комиссии и налоги). Прежде, чем праздновать победу и приняться за дело, отправьте людям обещанные подарки. Это дело вашей ответственности и репутации. Предложите инвесторам способ следить за развитием проекта: через блог или социальные сети.

А что вы думаете о такой возможности? Поделитесь с нашими читателями!

Опыт № 2

«Второй случай очень похож на первый. Ситуация произошла в начале этого года с тем, кого я ранее считал одним из своих самых лучших друзей, популярным предпринимателем из Юго-Восточной Азии. Мне очень нравились его деловые качества: первоклассный подход к делу, продуманные стратегии, а также необычайная решительность.

И вот, в начале года, он изменился до неузнаваемости: стал часто звонить мне и отправлять много сообщений с требованиями (это были вовсе не просьбы, уж поверьте) инвестировать в его проекты. Со стороны создалось впечатление, что тот человек уже все просчитал, причем без моего согласия.

Ошеломленный, я не ответил и решил подождать, прежде чем возобновить с ним общение. Стоит ли говорить, что никакого общения не последовало? Такое иногда бывает: друзья перестают быть таковыми из-за несбывшихся ожиданий в отношении инвестирования. Зачастую именно так проверяется настоящая дружба».

Цель привлечения инвестора

Инвестиция – это стороннее вливание финансовых средств в определенный проект, программу, начинание на долговременной основе, рассчитанное на отсроченное получение прибыли.

Как учитывается НДС у застройщика-инвестора, привлекающего других инвесторов и подрядчиков?

Зачем предпринимателям могут понадобиться посторонние средства, ведь потом придется делиться прибылью? Цель, с которой бизнесмен может пригласить других финансово поучаствовать в его «детище», может быть одной из следующих:

- рост и развитие текущей деятельности;

- привлечение дополнительных или недостающих ресурсов;

- увеличение основных активов;

- освоение технологий;

- вступление в новые области бизнеса.

С помощью чего фармацевтические компании привлекают инвесторов, не имея собственного капитала для исследований?

Структура фондового рынка

Для начала торговли на фондовом рынке неплохо было бы знать: а что же он все-таки из себя представляет. Удивительно, но строгого определения столь давно и хорошо известного понятия до сих пор не существует. Источники различного рода (учебники экономики, пособия по торговле и т.д.) так и не пришли в этом вопросе к единому знаменателю. Давайте пойдём другим путём. Не будем давать наукообразных и запутанных определений, а просто расскажем о том, как фондовый рынок устроен. Кто на нём работает, какие ценные бумаги там торгуются. Взглянем на фондовый рынок изнутри.

Начнём с выяснения, чем именно торгуют на фондовом рынке. Опираться в этом вопросе будем на Московскую Биржу – крупнейшую в России и странах бывшего СССР. Торги на ней проходят в следующих секторах:

- Фондовый рынок. Герой нашего рассказа.

- Срочный рынок. Здесь обращаются деривативы, то есть контракты с отсроченным исполнением. К ним относятся фьючерсы и опционы.

- Валютный рынок. Тут всё понятно из названия.

- Денежный рынок. Сервис репо. Попросту говоря, банки дают в долг друг другу.

- Товарный рынок. Золото и серебро.

В свою очередь, фондовый рынок разделён на две крупные части:

- Рынок акций и паёв. Торги акциями (российскими и иностранными), депозитарными расписками и паями различных фондов.

- Долговой рынок. Облигации всевозможного рода. Государственные, муниципальные, корпоративные.

По мнению специалистов Московской Биржи (а почему бы не доверять им в этом вопросе), на этом список инструментов фондового рынка и исчерпывается.

💡 Брокер не заботится о вас

Если вы стали клиентом брокера, то вам сразу предлагают тариф для торговли. При этом не рассказывают, какой тариф выгоден и почему. У Тинькофф по умолчанию достаточно высокий тариф за сделку 0.3% от суммы сделки. Нужно иметь определенную финансовую грамотность и умение считать, чтоб понять — подойдет вам этот тариф или нет.

Тарифы брокеров достаточно сложные и в ряде случаев запутанные. Очень часто выясняется о дополнительных тарифах биржи, которые отражены в тарифах очень далеко.

Другой момент связан с кризисными ситуациями. Как только у банка возникают риски, он начинает их перекладывать на заемщика.

Классификация вложений в бизнес

Размер средств, время инвестирования, возможности управления – эти и другие факторы влияют на решение вопроса, в какой бизнес вложить деньги. Отталкивайтесь от доступных возможностей на момент принятия решения о капиталовложениях – это позволит уменьшить риски и ускорить процесс окупаемости.

Как уже говорилось, направлений, в которых вы можете найти для себя прибыль, очень много. Для четкого представления структуры мы распределили способы инвестирования по различным критериям и выделили особенности каждого из них.

Критерий 1: Право на собственность.

Быть главным владельцем или простым инвестором? В зависимости от желания, вы можете вложить деньги в собственный или чужой бизнес.

Преимущества своего бизнеса:

- высокие показатели прибыли;

- полный контроль над финансами;

- самостоятельный выбор направлений развития.

К минусам стоит отнести риски потери собственных денег и крупные вложения на этапах становления вашей компании. Кроме того, будьте готовы уделять бизнесу львиную долю своего времени, а без знаний в сфере деятельности придется дополнительно потратиться на высококвалифицированный руководящий персонал.

Вложить деньги в чужой бизнес намного проще и менее проблематично в плане управленческих вопросов. Всю работу на себя берет штат специалистов, которые раскручивают и продвигают бизнес, в то время как вы просто получаете дивиденды от инвестированных денег.

Критерий 2: Размер инвестирования.

Важный фактор, влияющий на доступность бизнеса, как такового, для большинства верст населения.

В зависимости от размера начального капитала, вы можете ориентироваться на то, чтобы вложить деньги в бизнес полностью либо частично:

-

Полное инвестирование – бизнесмен планирует вложить деньги в развитие проекта сам.

Все трудности в плане финансовой составляющей ложатся на плечи 1 человеку, что весьма рискованно, особенно для новичков. Вложить деньги подобным образом наиболее часто пытаются при открытии собственного бизнеса.

-

Частичное инвестирование – бизнесмен является одним из многих инвесторов и выкупает долю в деле.

Деньги, полученные организацией таким путем, составляют не более 50%.

Для полного влияния компании оставляют за собой руководящий долю, а вы получаете процент от развития бизнеса в целом.

Критерий 3: Время, когда нужно вложить средства.

В зависимости от вида бизнеса и сферы его деятельности, могут потребоваться финансирования на различных этапах развития.

Стартапы – бизнес-идеи, требующие вложить деньги в самом начале. Очень популярное направление, особо активно развивающееся в последние 5 лет.

Суть в том, чтобы вложить деньги на развитие идеи. Чем лучше продуман проект, тем выше вероятность для создателя бизнес-плана заручиться поддержкой.

Вложить деньги в готовый бизнес можно буквально когда угодно. Для расширения своего бизнеса компании часто ищут дополнительные источники финансирования.

Подсуетившись, можно выгодно вложиться и получать стабильный ежемесячный пассивный доход.

Критерий 4: Форма дохода от бизнеса.

Если вы планируете заниматься руководством компанией или участвовать в ее развитии, вам подойдет активный доход. Работая над собственным бизнесом или владея более 50% долей активов предприятия, руководство станет неотъемлемой частью вашей деятельности.

При пассивном доходе все обязанности переходят управляющему персоналу компании. Максимум, что от вас могут потребовать – подпись на документах, как одного из инвесторов.

Критерий 5: Вид бизнеса.

Зависит от сферы деятельности компании. Сеть может состоять из нескольких организаций, работающих в одном ключе. Вложенные деньги распределяются между наиболее проблемными статьями финансовой деятельности.

-

Прямые вложения – все деньги идут на развитие одной организации.

Активы компании не распыляются и принадлежат одному владельцу.

-

Портфельные вложения – покупка доли более, чем у одной компании.

Сумма всех процентных составляющих образует портфель акций.

Описанные критерии не есть правилом. Вы можете составить собственный список, что поможет проанализировать рынок и определиться с бизнесом, в который стоит вложить деньги.

Первая встреча: правила хорошего тона

Elevator pitch— самая короткая и лаконичная презентация. Подходит для случаев, когда вы, например, знакомитесь с инвестором на конференции. Считается, что время нужно рассчитывать так, как будто это 30-секундная поездка в лифте. Но это слишком оптимистичная оценка: на деле у инвесторов на мероприятиях обычно есть 10–15 секунд на одного собеседника. Если ему будет уж очень интересно, инвестор может сам инициировать продолжение разговора, но самые важные реплики стоит сказать именно в первые 10–15 секунд.

При этом нужно не забывать о вежливости. Так, инвестор и партнер 500 Startups Марвин Ляо говорит, что во время знакомства нельзя «питчить прямо со старта». Для начала нужно поздороваться, представиться — проявить уважение к человеку. И дальше смотреть по ситуации: как инвестор реагирует, готов ли он вообще слушать ваш питч.

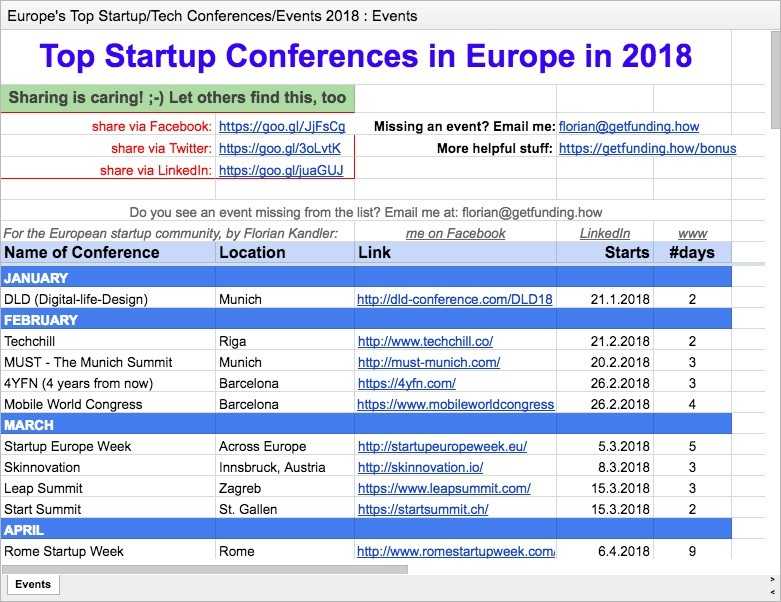

Список стартап-конференций в Европе в 2018-м от GetFunding.how

Анализ компаний

Изучение

компании первично при выборе акций

Опытные инвесторы рекомендуют обращать

внимание на следующие показатели:

- Оборот – выручка компании от реализации товаров и услуг.

- Валовая прибыль – разница между выручкой и себестоимостью готовой продукции.

- Операционная прибыль – заработок компании от первостепенной деятельности. Формула для расчета: выручка минус себестоимость минус прямые операционные расходы.

- Чистая прибыль – операционная прибыль минус обязательные отчисления в государственный бюджет и фонды.

- FCF (свободный денежный поток) – наличные средства, которые остаются в распоряжении компании после вычета расходов на поддержание или расширение активов.

- EPS (прибыль на акцию) — показатель равный частному чистой прибыли для распределения на количество акций. В расчет включается весь объем ценных бумаг, которые находились в обороте в текущем году. Для обычного акционера, показатель имеет ключевое значение. Прибыль компании может увеличиваться, а доходность акции падать. Например, если предприятие выпустило на рынок дополнительные ценные бумаги, прибыль акции соответственно падает. И наоборот, доходность увеличивается, если компания выкупает собственные акции.

Все показатели можно найти в отчете о прибыли и убытках компании (форма №2), они находятся в свободном доступе.

Выбирать акции по финансовым результатам компании – первый шаг к пониманию сути инвестиционного процесса.

5 принципов инвестирования

- Нужно нацелиться на долгосрочную стратегию. Невозможно вложить деньги и ждать прибыли через несколько часов. Инвестиционный бизнес рассчитан на длительное время. Если провести анализ графиков фондовых рынков, можно сделать вывод, что отдачу получает тот, кто умеет ждать. План лучше составить не на месяц, а на год.

- При инвертировании в бизнес вооружитесь знаниями. Перед тем, как вкладывать собственные сбережения, изучите рынок. Вы должны быть компетентны в конкретной сфере – отсутствие знаний может стоить потерей значительной части прибыли.

- Всегда иметь план «Б». Согласно закону Мерфи, инвестор должен иметь в арсенале 3 (минимум) развития событий, включая запасной:

- оптимистичный;

- пессимистичный;

- нейтральный.

Следует прислушиваться к интуиции. Какими бы источниками информации вы не обладали, прислушивайтесь к своей интуации. Не стоит забывать, что ответственность за действия лежит исключительно на инвесторе – он должен действовать твердо, осознанно, решительно.

Нельзя спешить. Решения не стоит принимать в спешке, они должны быть взвешенными и расчетливыми, без права на эмоции. Лучше вовремя остановиться – вероятность убытка так же велика, как и прибыли. Лучше потерять не все деньги сразу, а только часть

Важно фиксировать и анализировать ошибки.

Как работает краудфандинг

Есть два вида сделок через краудфандинг.

Первый — это создать систему пожертвований, основанную на наградах. Люди помогают деньгами и получают подарок от создателей проекта. Это может быть обед на двоих, бесплатный аперитив или просто брендированная футболка. Такую систему сделали популярной Kickstarter и Indiegogo, и сейчас это самое обычное дело при краудфандинге.

Второй путь — отдать в обмен на деньги долю в новом бизнесе. Так можно сделать не в каждой стране, всё зависит от законодательства. Например, в США этот способ получил право на существование только в 2015 году, и уже успел собрать около 800 миллионов долларов, как утверждает Crowdnetic. Из них на ресторанный бизнес пришлось 6,9 миллионов. Перспектива стать акционерами бизнеса нравится многим.

Цель любой краудфандинговой кампании — собрать необходимую для осуществления идеи сумму. Обычно проекту дается от 30 до 180 дней на сбор денег. Чтобы успеть показать свое предложение как можно более широкой аудитории, нужен маркетинг.

Kickstarter придерживается принципа «всё или ничего», если проект не достигает заявленной цели, он не получает ни цента. Это дает инвесторам убедиться, что проект жизнеспособен, и их деньги не потратят ребята, которые так никогда ничего и не сделают.

Другие сервисы не так требовательны и позволяют забрать деньги, если собрано больше половины. А кто-то отдает вообще любую часть суммы. Вот популярные площадки и основные условия работы с ними.

Российские площадки

Boomstarter.ru

Комиссия: 5% с итоговой суммы + 5% берут платежные системы

Условия: Сбор всей суммы

Вознаграждение акционерам: подарок, связанный с проектом; можно запускать проекты без вознаграждений

Planeta.ru

Комиссия: 5% с итоговой суммы

Условия: сбор 50% от суммы

Вознаграждение акционерам: подарок, связанный с проектом;

Западные площадки

Kickstarter

Комиссия: 5% + 3-5% заберет Amazon Payments

Условия: сбор всей суммы

Indiegogo

Комиссия: 4%, если собрана вся сумма или 9%, если собрана часть

Условия: сбор любой суммы

RocketHub

Комиссия: 8%, если собрана вся сумма или 12%, если собрана часть

Условия: сбор любой суммы

Какое направление самое высокодоходное?

Сегодня самый прибыльный бизнес – это недвижимость. Стоимость квадратного метра в квартирах и частных домах каждый год растет с геометрической прогрессией. Именно поэтому инвестирование в строительство или приобретение жилой недвижимости – самый оптимальный вариант.

Конечно, вы можете самостоятельно приобрести квартиру, дом, студию, офис или любое другое помещение и получать с него прибыль. Кстати, для того, чтобы ваши вложения принесли дивиденды, можно применять несколько стратегий:

- предоставление посуточной аренды всем желающим;

- последующая продажа недвижимости в момент повышения ее цены;

- сдача жилой площади или офисного помещения на длительный срок.

Да, такое инвестирование может принести высокий доход. Необходимо лишь ответственно подойти к обучению – нужно лишь понимать, что собственный бизнес всегда требует временных и умственных затрат. Грамотный подход к построению собственного дела – большая часть успеха.

Куда вложить деньги, чтобы они работали? Вы можете не изобретать велосипед, а просто воспользоваться примером успешных инвесторов, которые получили отличные дивиденды от своих вложений.

Как зарабатывать, инвестируя в бизнес

Инвестирование кажется делом простым и престижным. Есть у некоего гражданина солидная сумма. Он находит коммерческий проект, кажущийся ему перспективным, вкладывает деньги и через какое-то время начинает богатеть. На практике всё намного сложнее – сказывается действие огромного количества факторов, препятствующих успеху:

- Достаточное количество денег есть не у всех.

- Необходимо оценить проект и все возможные риски, сопряженные с его реализацией.

- Проблематично определение наиболее перспективных направлений вложений.

- Для глубокого проникновения в суть бизнеса необходимы знания и опыт, а их часто не хватает.

- Есть много желающих вкладывать средства в успешно работающий проект, но в инвестициях чаще всего нуждаются «темные лошадки», называемые венчурами.

Если бы не эти сложности, каждый мог стать инвестором.

Главными факторами, затрудняющими подобную финансовую деятельность в отечественных условиях, считаются высокие риски инвестиций и законодательные пробелы.

Преимущества инвестора состоят в том, что он получает возможности, не всегда доступные другим:

- Право на участие в процессе управления предприятием (действует только при определенных условиях).

- Возможность вложения в проект, представляющийся перспективным по личной субъективной оценке.

- Практика паевого участия. Между компаньонами разделяется сумма вложений, риски и прибыль.

- Шанс получения пассивного дохода, при котором можно ничего не делать, а деньги получать.

К недостаткам инвестиционной деятельности относятся, помимо перечисленных препятствующих факторов, и другие возможные обстоятельства:

- Трудность прогнозирования. Рыночная обстановка может ухудшиться, и что самое скверное, внезапно.

- Разногласия между инвесторами возникают чаще, чем им бы хотелось. В результате кто-то из них может вообще отказаться от участия в проекте и потребовать вернуть свою долю, что поставит под угрозу реализацию всего бизнес-плана.

- При активной стратегии инвестирования требуются огромные усилия.

- Нестабильность и отдаленность перспектив финансовой отдачи – нормальная для инвестора ситуация.

- Часто требуется увеличение суммы инвестируемых средств в связи с возникновением необходимости дополнительных трат.

Различные достоинства и недостатки инвестиционной деятельности свойственны отдельным ее стратегиям.

Строительство домов со 100% прибылью

Вячеслав Чесноченко: строительство домов приносит 100% прибыль. Почему строительство можно рассматривать как собственный бизнес? В любом случае собственное дело подразумевает под собой получение прибыли. Возведение малоэтажных домов как раз приносит отличный доход, поэтому этот вид заработка – достойная альтернатива традиционного бизнеса в устоявшемся понимании.

Принцип получения дохода прост. Вячеслав выполняет несколько действий:

- покупает недорогой земельный участок (к примеру, за 500 тысяч);

- строит на нем дом – процесс возведения жилья обходится в 1,5 миллиона рублей;

- продает полученный дом за 4 миллиона рублей.

Чистая прибыль составляет 2 миллиона. При таких же вложениях это – 100% доход.