Какие марки нефти самые популярные?

- В Европе и Азии эталонным сортом считается смесь сырой нефти с 15 месторождений, расположенных в Северном море, и получившая наименование Brent.

- В США маркерным сортом считается нефть WTI (West Texas Intermediate), имеющая альтернативное название Light Sweet.

- На Ближнем Востоке эталоном является смесь нефти марок Dubai и Oman, получившая название Middle East Crude.

- Российская нефть Urals является смесью нефти с месторождений Волго-Уральского региона и месторождений Западной Сибири. Всего основных сортов нефти насчитывается около 200.

Из-за большого количества сортов нефти для биржевой торговли были определены высоколиквидные сорта нефти: Brent, WTI и Middle East. Так как конкуренция на биржевых торгах является почти идеальной, то цены на нефть, сформированные на биржах, принято считать наиболее объективными.

Как торговать нефтью?

Существует несколько способов торговли нефтью:

- С помощью фьючерсных контрактов, которые заключаются на товарной бирже;

- С помощью контрактов, которые заключаются на внебиржевом рынке;

- С помощью долгосрочных контрактов, которые заключают производители и потребители нефти.

Самые большие объемы нефти торгуются на двух биржах:

- Нью-Йоркской товарной бирже (NYMEX);

- Лондонской бирже (InterContinental Exchange, ICE).

В менее значительных объемах нефть также торгуется на биржах Токио, Шанхая, Дубая.

Внебиржевой рынок нефти, в отличие от биржевого, какой-то определенной привязки к месту не имеет. Его можно охарактеризовать как мировую брокерскую сеть, в рамках которой заключаются сделки на продажу и покупку нефти.

На биржевом рынке существует стандартный объем торгуемой нефти, который, как правило, составляет 1000 баррелей на один контракт. На внебиржевом рынке такого стандарта не существует, торговые операции возможны с любыми объемами: одна железнодорожная цистерна, два танкера и прочее, с доставкой в выбранную точку мира.

Формирующиеся на биржевых торгах цены на нефть широко распространены на соответствующих сайтах и часто упоминаются в новостных сводках. Цены, которые формируются на внебиржевом рынке, такого распространения не получили, их можно найти в сводках нефтяных ценовых агентств, таких как Platts или Argus Media.

С технической точки зрения, торговля нефтью ничем не отличается от торговли валютными парами Форекс или другими активами на внебиржевых рынках.

Нефть у брокеров

За ценами на нефть на сегодняшний день следят даже люди, которые не имеют абсолютно никакого отношения к биржевой торговле. Это обусловлено тем, что курс доллара привязан к нефти.

Вообще объемы нефтяной торговли имеют общий стандарт объема: 1000 баррелей на один контракт. А вот вне пределов Форекс можно манипулировать любыми объемами, вплоть до исчисления тоннами и вагонами.

При этом наибольший объем по сделкам с нефтью отмечается на двух ведущих площадках: Нью-Йоркской и Лондонской (InterContinental Exchange) биржах. Также нефтью широко торгуют в Дубае, Токио и Шанхае, однако здесь объемы в несколько раз меньше, чем в США и Великобритании.

Торговля нефтью на Форекс происходит почти так же, как и торговля валютой. Разница межу ними только в том, что нефть и валюта имеют разные кредитные плечи и уровни маржи. Один контракт торговли нефтью может быть равен 10, 100, 1000 и более баррелей нефти. Все они должны быть оценены в долларах США. Торговля нефтью на Форекс – это контракты на разницу, внебиржевые финансовые инструменты, которые имеют конкретную дату истечения и денежный расчет.

Контракт на разницу в цене товара (Contract For Difference, CFD) — финансовый инструмент, позволяющий торговать такими активами, как золото и нефть, газ и никель, какао и хлопок, не имея этих товаров в наличии. В сделках, которые нацелены на извлечение прибыли от изменения цен тех или иных товаров, сами товары трейдеров не интересуют. Интерес представляет только разница в цене. CFD как раз и позволяют получить эту курсовую разницу без реальной купли/продажи.

Связь между американским долларом и нефтью

При торговле нефтью используется американский доллар, все сделки заключаются именно в этой валюте. Это гораздо удобнее и проще. Если бы для торговли нефтью использовались различные валюты, трейдерам и другим участникам биржи нужно было бы совершать множество ненужных действий. На сегодняшний день нефть можно расценивать как самостоятельную валюту. А, как всем известно, любая современная национальная валюта приравнивается к американским долларам. Таким образом, евро относится к доллару, различные национальные валюты относятся к американскому доллару, а он свою очередь соотносится с «черным золотом». Цена на нефть задает изменение курса доллара, национальной валюты и евро. Снизу график EURUSD, на который я наложил график нефти марки WTI:

Довольно часто ценовые движения на стоимости нефти предшествуют движениям на основных валютных парах.

Довольно часто ценовые движения на стоимости нефти предшествуют движениям на основных валютных парах.

Долгосрочный тренд

Сырая нефть WTI росла после Первой мировой войны, достигнув максимума в 20-х, и шла боковым трендом, пока эмбарго 1970-х не привело к параболическому ралли до $120. Она достигла своего пика в конце 70-х, за чем последовал извилистый упадок, вплоть до 2000-х, а точнее, до конца 1999 года, где стоит отметить мощнейший спад глобальной деловой активности. В конечном счете, нефть пришла к самому высокому историческому уровню в $144 в июле 2008. А к 2010 опустилась до широчайшего торгового диапазона между $70 и $130, в котором продержалась до середины 2014, за которым последовал спад к многолетним минимумам. На данный момент (лето 2017) нефть этой марки торгуется в районе 45 долларов.

Теперь же на повестке сегодняшнего дня стоит проблема перепроизводства, которая в совокупности со слабым глобальным спросом, а также ростом добычи сланцевой нефти в США привела к снижению цен на нефть. А после того, как санкции против Ирана были отменены, в 2016 году стоимость Brent опустилась до $27.72, обновив 13-летний минимум. И на сегодняшний день страны-экспортеры регулируют эту проблему путем взаимного сокращения квот на добычу, что может разве что ослабить симптомы, но не ведет к решению актуальной проблемы перепроизводства.

Теперь же на повестке сегодняшнего дня стоит проблема перепроизводства, которая в совокупности со слабым глобальным спросом, а также ростом добычи сланцевой нефти в США привела к снижению цен на нефть. А после того, как санкции против Ирана были отменены, в 2016 году стоимость Brent опустилась до $27.72, обновив 13-летний минимум. И на сегодняшний день страны-экспортеры регулируют эту проблему путем взаимного сокращения квот на добычу, что может разве что ослабить симптомы, но не ведет к решению актуальной проблемы перепроизводства.

И, возможно, теперь только последовательное оздоровление глобальной экономики, промышленной активности и потребительского спроса могут послужить необходимым климатом для роста цен на нефть.

И, возможно, теперь только последовательное оздоровление глобальной экономики, промышленной активности и потребительского спроса могут послужить необходимым климатом для роста цен на нефть.

Марки Brent и WTI

Маркерные, или эталонные сорта нефти — это сорта нефти с определенным составом (содержание серы, плотность), цены на которые широко используются при установке цен при покупке и продаже различных видов сырой нефти для удобства производителей и потребителей нефти.

Маркерные, или эталонные сорта нефти — это сорта нефти с определенным составом (содержание серы, плотность), цены на которые широко используются при установке цен при покупке и продаже различных видов сырой нефти для удобства производителей и потребителей нефти.

В мире существует три основных маркерных сорта: Brent Blend, West Texas Intermediate (WTI) и Dubai Crude. Котировки на эти сорта, публикуемые котировочными агентствами, определяют цены в основных регионах:

- «Brent», добываемый в Северном море — для рынков Европы и Азии. Цены примерно на 70% экспортируемых сортов нефти прямо или косвенно задаются на базе котировок Brent;

- «WTI» (West Texas Intermediate), известная также как «Texas Light Sweet» — для западного полушария (США) и как ориентир для других сортов нефти. В XX веке долгое время был единственным маркерным сортом;

- Маркерный сорт «Dubai Crude» широко используется при определении цен нефти, экспортируемой из стран Персидского залива в Азиатско-Тихоокеанский регион.

Обычно маркерные сорта связаны с каким-то основным месторождением или с группой месторождений, нефть из которых имеет сходные свойства и открыто торгуется на рынке с достаточной ликвидностью.

Стандартный сорт США — WTI (также Light Sweet) — лёгкая нефть, добываемая в Техасе. В настоящее время маркерный сорт West Texas Intermediate используется в основном в США (торгуется с доставкой в г. Кушинг, Оклахома), для установки цен нефти, добываемой в США, так и для некоторых импортных сортов. WTI — это лёгкая (плотность API) и «сладкая» (содержит мало серы) нефть, что делает её подходящей для переработки в низко сернистые топлива (бензин и дизель). Добыча нефти WTI составляет около 1% от общемировой нефтедобычи.

Европейская нефть Brent имеет чуть большую плотность и большее содержание серы, однако также является высококачественной нефтью. Так Brent — изначально означал нефть, добытую в Великобритании на одноименном шельфовом месторождении (открыто в 1970-х годах), однако позже к ней добавилась нефть, добываемая на трёх соседних месторождениях Британии и Норвегии. На данный момент в состав смеси входит нефть, добываемая из 15 различных месторождений. Данная марка стала эталонной благодаря надежности поставок, наличию нескольких независимых поставщиков и готовности её покупки со стороны множества потребителей и переработчиков. Несмотря на некоторые проблемы с поставками в прошлом и не самые большие объёмы производства, смесь Brent обладает достаточной ликвидностью, чтобы оставаться маркерной. Добыча нефти, входящей в смесь Brent, составляет около 1% от общемировой нефтедобычи.

При этом у WTI более низкие ценовые уровни, в то время как Brent служит лучшим индикатором мировых цен в последние годы.

Разница цен (спред) этих двух сортов была довольно узкой вплоть до конца 2010-го, когда два рынка резко разошлись из-за изменившейся ситуации спроса и предложения, связанной с ростом добычи в США, вызванным технологиями сланцевого и нефтеналивного секторов, в то время как бурение скважин по Brent претерпело форсированное сокращение. В последние годы спред между WTI и Brent сузился, но действующие факторы предложения все еще в силах воспроизвести новый диссонанс.

Разница цен (спред) этих двух сортов была довольно узкой вплоть до конца 2010-го, когда два рынка резко разошлись из-за изменившейся ситуации спроса и предложения, связанной с ростом добычи в США, вызванным технологиями сланцевого и нефтеналивного секторов, в то время как бурение скважин по Brent претерпело форсированное сокращение. В последние годы спред между WTI и Brent сузился, но действующие факторы предложения все еще в силах воспроизвести новый диссонанс.

Изменения в инфраструктуре хранения нефти и ее транспортировки по трубопроводам в Соединенных Штатах настолько существенные, что они, весьма вероятно, приведут к серьезным изменениям на рынке в ближайшие годы. Эти изменения могут подстегнуть рост объемов торговли внутренними сортами нефтепродуктов в США и увеличат роль нефти сорта WTI в качестве мирового эталона.

Катализатором данной трансформации стал резкий рост добычи нефти в США, а также отмена запрета на экспорт американской нефти в конце 2015 года. Чтобы превратиться из чистого импортера нефти в экспортера, США придется запустить несколько ключевых трубопроводов в реверсном режиме. В то же время нефтепереработчики и операторы нефтехранилищ на побережье Мексиканского залива начинают наращивать имеющиеся ёмкости.

В процессе строительства находится ряд новых терминалов вдоль побережья Мексиканского залива для обслуживания растущего числа судов, прибывающих на загрузку нефти, отправляющейся на международный рынок. Данные инфраструктурные изменения приведут к трансформации США скорее в поставщика нефти на мировой рынок, способного оперативно реагировать на изменения спроса и предложения, нежели в регионального экспортера. Все это позволит производителям воспользоваться возможностями арбитража, которые существуют по ту сторону Атлантики.

Волатильность

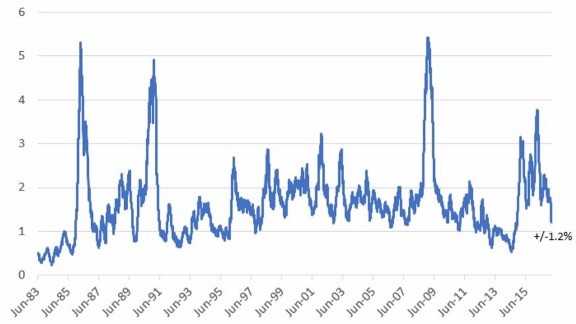

За последние 50 торговых дней нефть в среднем показывала абсолютные ежедневные изменения на +- 1-2%. Это значительно ниже, чем в прошлом году. Сверяясь со скользящей средней от 1983 года, можно сказать, что с конца 2014 до начала 2016, когда цены приблизились к нижайшим минимумам, ежедневные всплески волатильности составляли в среднем около +- 4%.

Таким образом, на сегодняшний день волатильность на рынках нефти остается умеренной, но может существенно видоизмениться в любой момент — по мере развития геополитических процессов на Ближнем Востоке и в Южной Корее, динамики китайской производительности, евроскептических настроений, а также политики ФРС США, неудержимо засасывающей капиталы с развивающихся рынков. Еще раз напомним, что в историческом выражении среднедневная волатильность цен на нефть остается довольно высокой.

Таким образом, на сегодняшний день волатильность на рынках нефти остается умеренной, но может существенно видоизмениться в любой момент — по мере развития геополитических процессов на Ближнем Востоке и в Южной Корее, динамики китайской производительности, евроскептических настроений, а также политики ФРС США, неудержимо засасывающей капиталы с развивающихся рынков. Еще раз напомним, что в историческом выражении среднедневная волатильность цен на нефть остается довольно высокой.

Что влияет на котировки нефти?

Как и стоимость любого товара, цена на нефть зависит от спроса и предложения.

При этом нужно учитывать, что на практике на эти две как бы простые составляющие котировок влияет множество факторов. Собственно, все, что может так или иначе (прямо или косвенно) затронуть производство или потребление, закупки энергоносителей, может повлиять на ситуацию на товарных рынках. Особенно если инвесторы, торгующие нефтяными контрактами, будут верить в действенность того или иного фактора: в уровне цен всегда есть место спекулятивному элементу.

Каковы же основные факторы, влияющие на спрос и предложение?

- Позиция стран-экспортеров нефти. ОПЕК (объединение стран, являющихся главными поставщиками черного золота на мировой рынок) может назначить ту или иную квоту для добычи. Очевидно, что волевое решение ОПЕК о снижении квоты сильно уменьшает предложение и толкает цену вверх.

- Политическая нестабильность в богатых нефтью регионах — как фактор, затрудняющий поставки и транспортировку энергоносителя.

- Аналогично предложение могут снизить разнообразные (не относящиеся к политике) условия, препятствующие свободной торговле — например, природные катаклизмы, плохие погодные условия, аварии на трубопроводах и так далее.

- Политические решения о увеличении или уменьшении запасов нефти в США. Небольшой уровень запасов может подтолкнуть спрос — работает беспокойство покупателей («резервов мало!»).

- Общий рост/деградация мировой экономики: ведь чем больше мировое хозяйство, тем больше ему требуется энергии.

- Научные разработки, принятие тех или иных законопроектов: например, к некоторому ослаблению позиций нефти привело увеличение в Европе доли электромобилей.

Помимо этих, достаточно очевидных факторов, следует отметить также следующее:

Во-первых, колебания курса нефти могут быть вызваны попросту «крупной игрой» богатых инвесторов

Спекулятивный элемент на товарных рынках ничуть не меньше, чем на чисто финансовых.

Во-вторых, необходимо принимать во внимание еще и курс американской валюты. Ведь товары (и черное золото в том числе) оцениваются по отношению именно к доллару — пара так и выглядит: USD/баррель

А потому ослабление доллара означает подорожание нефти и наоборот.

Время торговли

Время торговли нефтью на Форекс начинается с понедельника в 01:00 (по Гринвичу) и заканчивается в 22:00 в пятницу. Это касается как торговли нефтью из США, так и из Великобритании. Также мы видим, что есть небольшой промежуток во времени — так называемый «перерыв» — длится он с 23:00 (по Гринвичу) и до 01:00. Каждый контракт имеет свое время истечения. Когда же оно приходит, все контракты, которые не закрылись, автоматически будут закрыты, а все открытые ордера отменены. Если вы решите возобновить торговлю, то перед вами будут возможности открытия дополнительных позиций, которые рассчитаются по новому курсу и уже будут иметь другую дату истечения.

Заключение

Нефть в качестве инвестиционного актива интересна, в первую очередь, по причине высокой волатильности. За счет возможного значительного изменения курса нефти в течение короткого периода времени возможно получение высокой прибыли.

CFD на нефть, как можно было убедиться, предоставляют широкие возможности для спекулятивных и инвестиционных решений. При этом нефть является единственным сырьевым активом, который доступен в линейке практически всех ДЦ.

Что же касается преимуществ нефтяных контрактов по сравнению с валютными парами или другими активами, то здесь следует заметить, что они более предсказуемы с точки зрения фундаментального анализа, особенно если речь идёт о межтоварных спредах.

Тем не менее, для того, чтобы успешно торговать нефтью, нужны немалые знания и опыт, кроме того надо быть в курсе очень большого спектра новостей и событий из разных областей.